- ✔ UUUMが急落した経緯について、2019年の最高値当時から振り返る

- ✔ 予想株価として、ポジティブ予想6,000円、ネガティブ予想1,500円を算出

- ✔ 証券アナリストの予想株価も踏まえ、1,200円台は買い時であると予想

YouTubeのクリエイターサポート企業として一世を風靡したUUUMですが、ここ2年ほどで幾度となく急落に見舞われました。

2019年の最高値6,870円に対し、現在は1,000円台前半という株価まで落ち込んでいます。

ここまで暴落した背景には、政府による規制や、Googleによる規約変更、契約YouTuberの流出など、いくつもの要因が存在します。

本記事では、UUUMの株価が暴落した8つの理由について解説した上で、今後の予想株価について考察しました。

UUUMの企業概要

2013年設立のベンチャー企業

まずはUUUMの企業概要について振り返っておきましょう。

UUUMは2013年に設立されたベンチャー企業です。動画配信サイト「ユーチューブ」専門のタレント事務所としてスタートし、YouTubeの人気化を背景に急成長を遂げました。

設立からわずか4年で東証マザーズへ上場。急成長ぶりは市場でも高く評価され、初値は公募価格の4倍にも達しました。

収益の大半はYouTube広告費

UUUMの収益源は、6割以上が動作再生による広告収入(アドセンス収入)です。

所属タレントのアドセンス収入のうち、2割がUUUMの収益となる仕組みとなっています。

アドセンス収入はGoogleから入るため、収益の6割をGoogleに依存している、とも言うことができます。

1つの客先に収益を依存するのは企業として不健全であるため、UUUMの大きなリスク要因です。

もしもYouTube広告費が大幅に減るような規約改定が行われれば、UUUMは企業として立ち行かなくなってしまうでしょう。

主なYouTubeチャンネル

UUUMが擁する主なチャンネルは以下の通りです。

いずれも百万単位のチャンネル登録者数を持ち、UUUMの重要な収益源となっています。

| チャンネル名 | チャンネル登録者数 |

|---|---|

| はじめしゃちょー(hajime) | 871万 |

| HikakinTV | 855万 |

| Fischer’s-フィッシャーズ | 629万 |

| 東海オンエア | 540万 |

| HikakinGames | 478万 |

| 水溜りボンド | 434万 |

| SeikinTV | 385万 |

| はねまりチャンネルHane& Mari’s World | 319万 |

| 圧倒的不審者の極み! | 313万 |

| 桐崎栄二/きりざきえいじ | 288万 |

UUUMの株価推移

2017年8月に新規上場

UUUMが新規上場したのは、今からおよそ4年前の2017年8月30日です。

公募価格2,050円で売り出しが行われましたが、初値はその3.27倍である6,700円をつけ、当時は大きな話題となりました。

- 上場日 :2017年8月30日

- 公募価格:2,050円(現在の683円相当)

- 初値 :6,700円(現在の2,233円相当)

株式分割について

UUUMは2018年10月に1:3の株式分割を行いました。これにより、現在は上場当時より株価が3分の1、株式数は3倍となっています。したがって、上場当時から3分の1した株価が現在と比較できる株価です。

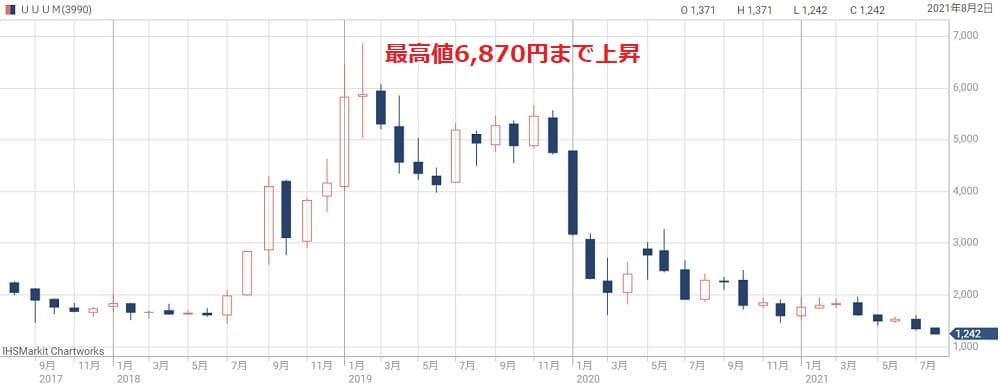

最高値6,870円まで上昇

上場から約1年後、株価は急騰を始めます。

2018年7月に1,400円台だった株価は、2019年2月までに6,870円まで上昇し、半年間で約4.7倍の上昇率を記録しました。

急騰の主な理由は、好調な業績と、株式分割です。

2018年7月に業績予想を上方修正し、前期比の純利益が+58%になることを発表。これをきっかけに株価が上昇し、さらに9月には3分割の株式分割を発表したことで上昇トレンドが継続しました。

2019年1月に、さらに上方修正を発表したことで、株価は最高値である6,870円まで上昇しました。

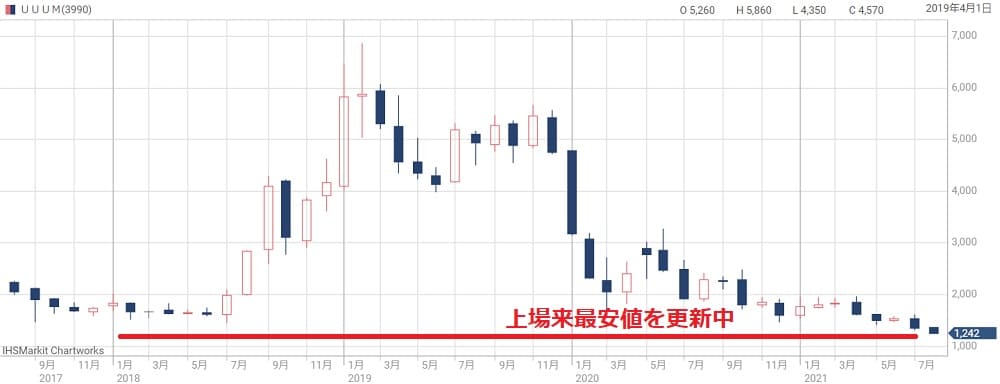

急落して最安値を更新中

6,000円台は長くは続かず、調整した後はしばらく5,000円前後で推移しました。

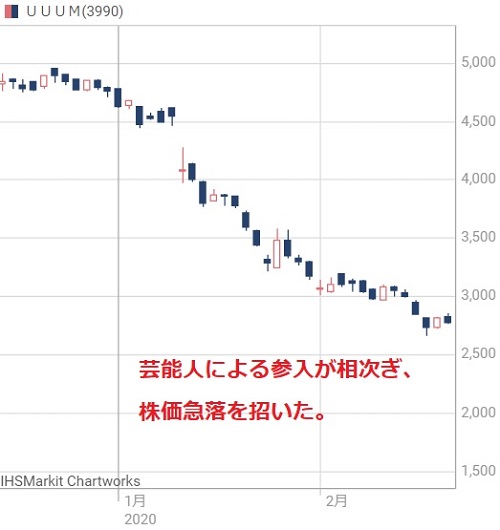

2020年に入り、株価は一段安の展開を迎えます。新型コロナによる外出自粛で、芸能人などのYouTube参入が相次ぎ、競争が激化することが懸念されたためです。

株価はその後も下げ止まらず、2021年8月現在、1,200円台まで下落しました。

これは上場来の最安値の水準です。

それでは、UUUMの株価がここまで下落した理由を紹介していきます。

UUUMが暴落した8つの理由

2019年の最高値から振り返り、株価が暴落してきた理由を紐解いていきます。

理由① 動画SNS見放題の規制

株価急騰にストップをかけたのが、動画SNS見放題に対する規制です。

動画SNS見放題とは、特定のサービスの通信料をカウントしない通信プランを指します。

「携帯電話事業者の『動画SNS見放題』について、総務省は一部を規制する方針を固めた」と報道されたことで、YouTubeの国内利用者が減少するのではないか、という懸念が浮上。

YouTubeに収益を依存するUUUMの売り材料となってしまいました。

動画SNS見放題が規制される理由

動画SNS見放題が広まると、特定の人気アプリ・サービスに利用者が固定され、新しい事業が育たなくなるという懸念があります。また、 速度制限無しの動画SNS見放題によって通信がひっ迫し、利用していないユーザーの通信が遅くなるといった事態も発生。ユーザー間の公平性が問題視されました。

チャートで見ると、下落と爪痕が残っています。

6,500円あった株価は一気に6,000円割れし、その後の下落トレンドのきっかけとなりました。

参考記事:<マザーズ>UUUMが大幅反落 「動画SNS見放題」規制報道

理由② 芸能人動画との競争激化

2020年に入って売り材料とされたのが、芸能人によるYouTube参入です。

オリエンタルラジオ 中田敦彦氏の「YouTube大学」や、人気グループ「嵐」のチャンネルをはじめ、知名度の高い芸能人の参入が相次いでいます。この流れは一時的なものではなく、今後さらに進むと予想されてます。

その結果、動画の閲覧時間が芸能人動画に割かれることで、UUUMの収益が減少することが懸念されたのです。

ただし、UUUMも手をこまねいているだけはありません。

2020年4月に吉本興業と資本業務提携を締結。吉本興業のタレントのYouTubeチャンネルを共同で運営することとなり、芸能人の取り込みに成功しています。

理由③ 「規約変更」のリスク

YouTubeのアドセンス収益に頼るUUUMにとって、最大のリスクはYouTube規約の変更です。

規約の変更がUUUMにとって不利に働いた場合、収益が損なわれる恐れがあります。程度によっては事業が立ち行かなくなる事態も想定され、UUUMに投資する上では大きなリスクです。

実際、規約の変更によって売上に影響したことがありました。

2019年9月、YouTubeは子供のプライバシーを守らなかったとして、国から180億円の罰金を課されました。

その結果、子供向け動画ではデータ収集が行えなくなったことで、広告の効率が悪化。UUUMの動画のうち、およそ8%がその対象となったようです。

広告が止まったわけでは無いため、どれだけ影響が出たのか定量化はされていませんが、規約変更によって業績が大きく左右されるリスクが改めて浮き彫りになりました。

理由④ 人気YouTuberの退所

2019年以降、人気YouTuberの退所が相次ぎ、UUUMの収益に大きなマイナス要因となりました。

UUUMの収益は所属YouTuberのアドセンス収益が主ですので、人気YouTuberの退所は収益に直結します。

以下が2019年以降退所した主なYouTuberです(登録者数100万人以上をピックアップ)。

| 退所した主なYouTuber | チャンネル登録者数 |

|---|---|

| すしらーめん | 504万人 |

| ヴァンゆん | 213万人 |

| 木下ゆうか | 547万人 |

| 関根りさ | 138万人 |

| ハイサイ探偵団 | 101万人 |

| エミリン | 240万人 |

この他にも退所したYouTuberは多数存在し、UUUMが失ったチャンネル登録者数は2,000万人に迫ります。

- ✔︎ UUUMは所属YouTuberから収益の20%をサポート料として徴収している

- ✔︎ 収益に関わらずサポート内容は基本的に同じ

- ✔︎ 収益が伸びればサポート料も大きくなるため、いずれサポート料がサポート内容に見合わなくなる

- ✔︎ サポート内容に不満を持ったYouTuberを中心に退所トレンドが起こり、多くのYouTuberが退所するに至った

この出来事はUUUMのビジネスモデルに疑問を投げかけました。

育てたYouTuberが大物になると退所してしまい、収益が伸びにくいビジネスモデルなのではないか、という疑問です。

その疑問は株価にとって重荷となっています。

参考記事:ユーチューバーのUUUM離れ、原因は“2割中抜き”だけじゃない?本質的な問題点とは

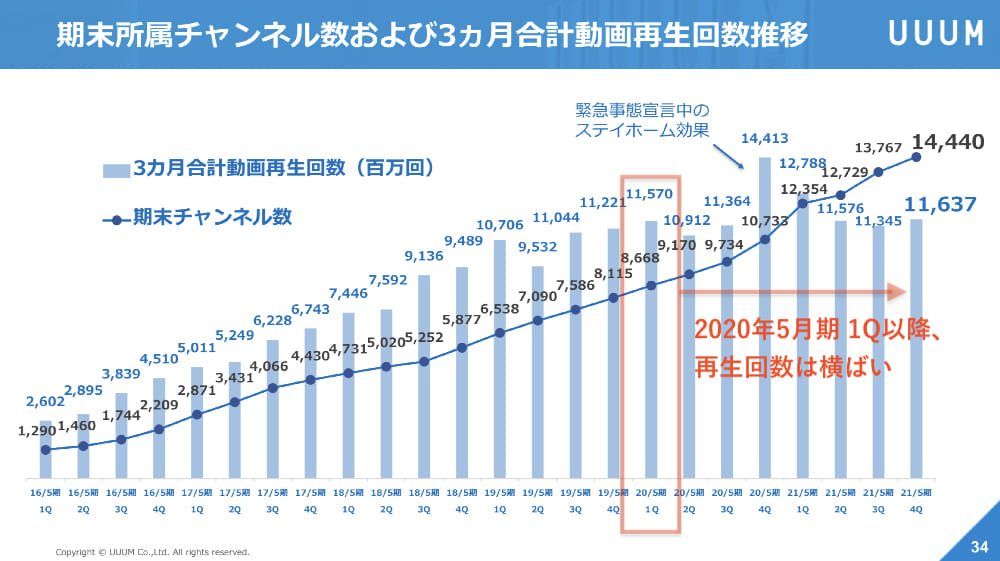

理由⑤ 動画再生回数の伸び悩み

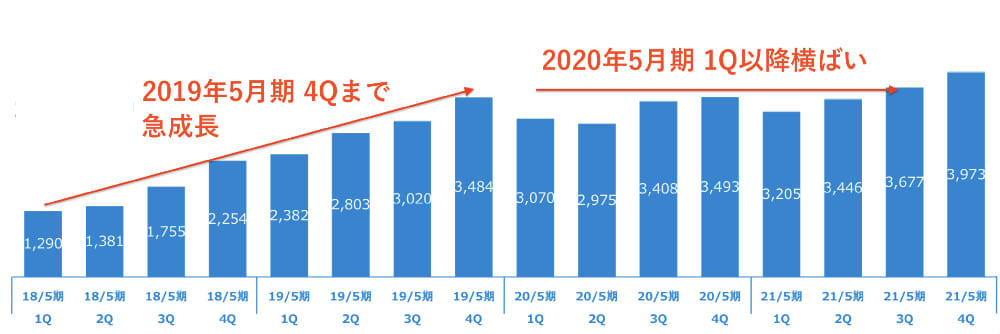

大物YouTuberの退所もあり、2020年5月以降は動画再生回数が伸び悩んでいます。

以下はUUUMが擁するYouTuberの合計再生回数の推移です。2020年5月期の115億7,000万回以降、成長がストップして横ばいであることが分かります。

2020年5月期4Qは一時的に伸びたものの、これは巣篭もり需要による特需で、その後は反落しています。

動画再生回数はUUUMの生命線です。これが伸び悩んでいることは、UUUMの成長がストップしたということであり、株価への影響は必至です。

ちなみに、動画再生によるアドセンス収益も横ばいです。

理由⑤ 2020年以降、成長力が鈍化

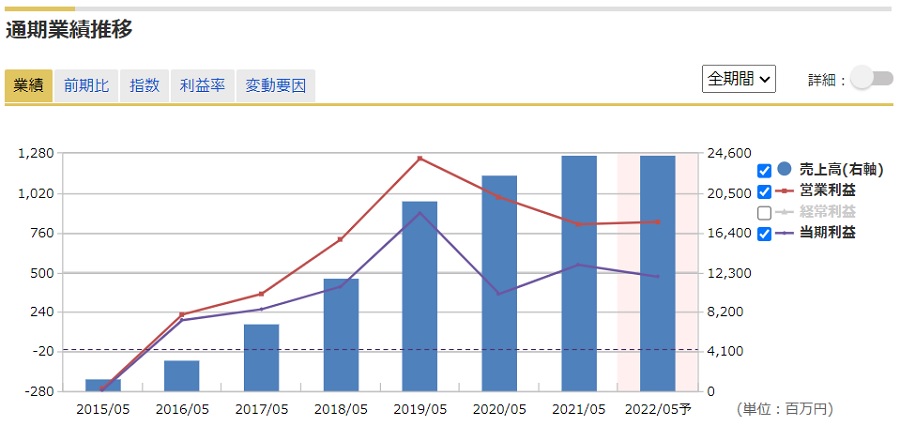

所属YouTuberの退所騒動などが影響し、2020年以降は成長力の鈍化が顕著です。

以下がUUUMの業績推移です。2019年5月期までは売上高+70%程度、営業利益は2倍程度の伸びを見せていましたが、2020年5月期を境に急ブレーキがかかっています。

UUUMは新興企業として高い成長率が期待され、それが割高な株価を支えていました。

成長力が低下したことで、割高な株価が是正され、株価急落を招く結果となっています。

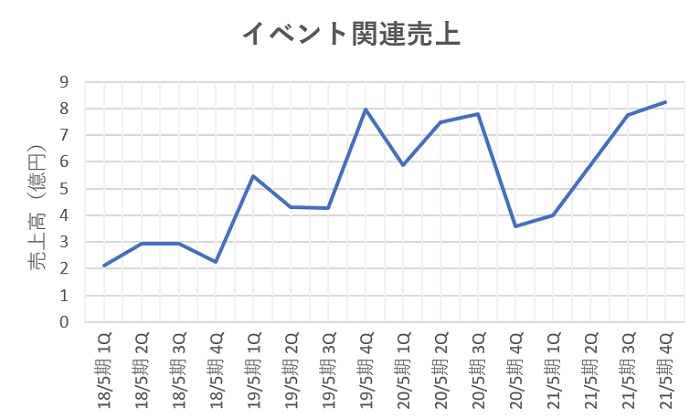

理由⑥ イベント開催の自粛

新型コロナによってリアルイベントを開催することができず、売上に影響が出ました。

特に、2020年3月〜8月(2020年5月期4Q・2021年5月期1Q)の売上減少が顕著で、直前の四半期の約8億円に対し、半分の4億円程度にまで落ち込んでしまいました。

その後はオンラインでの開催や、ECによるグッズ販売が功を奏して回復しています。

しかし、本来の成長を維持していればイベント関連売上は10億円を超えていたはず。イベント自粛による影響は2022年5月まで続くと想定されており、成長を求められるUUUMにとって大きな痛手です。

理由⑦ 戦略投資による利益押し下げ

これはUUUMの経営判断によるものですが、クリエイター戦略投資による出費が業績を押し下げています。

クリエイター戦略投資とは、有望なクリエイターに対して先行投資を行い、チャンネル登録者数や動画再生数を伸ばそうとすることです。

2022年5月期の業績見通しでは、4億5,200万円がこのクリエイター戦略投資に充てられています。

この金額は年間の純利益に相当し、非常に重い負担です。

採算性の高い投資であれば、市場からは高い評価をもって受け入れられますが、クリエイター投資戦略が果たしてどれだけの採算性があるのか不透明です。

所属YouTuberの数ばかりが伸び、肝心のチャンネル登録者数や動画再生数が伸びない、という事になりかねません。

先行き不透明なまま費用が先行するのは株価にとってマイナス要因です。

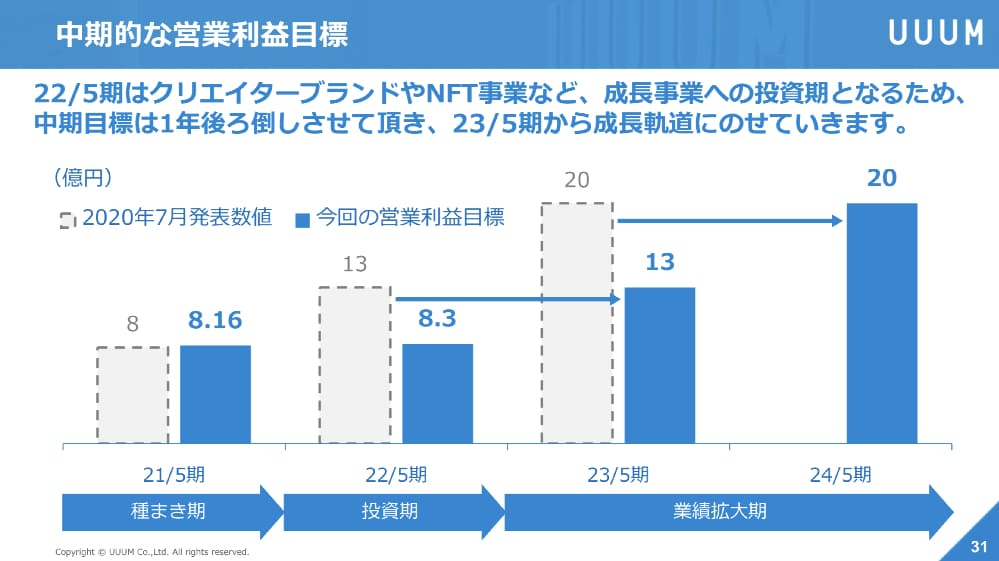

理由⑧ 2022年5月期が減益予想

2022年5月期の減益予想が発表された事で、UUUMの株価は底割れする展開となってしまいました。

以下が2022年5月期の業績予想です。前年度の純利益5億4,900万円に対し、14%減益の4億7,000万円という予想となっています。

減益予想が出されたことで、改めて成長減速が意識され、株価は底割れの展開に。

7月15日の業績予想発表の翌日から急落し、上場来最安値を更新するに至りました。

しかし、株価1,200円でもPERは約50倍、PBRは約6倍と、一般的には割高と言われる水準です。

株価指標的には1,000円割れでも妥当と言えるため、どこまで下がるのか予想が難しいところです。

UUUMの予想株価

ポジティブ予想では「株価6,000円」

UUUMの株価をポジティブに予想すると、株価は6,000円まで上昇してもおかしくありません。

根拠は2024年5月期の業績目標です。

2024年5月期の営業利益は20億円が目標とされており、その場合の純利益は12億円、EPSにして60円になることが予想されます。

- 営業利益:20億円

- 純利益 :12億円

- EPS :60円

※純利益・EPSは営業利益より推定

株価はEPS(1株利益)×PER(株価収益率)で計算されますので、あとはPERを決めれば株価を計算できます。

適用するPERは過去の推移が目安になります。

以下が過去のPER推移です。時期によって大きく変動していますが、平均値は100程度ですので、PERは100倍を前提に計算してみます。

したがって、予想株価は以下のように計算されます。

予想株価=60円(EPS)×100倍(PER)=6,000円

PER100倍というのは一般的にかなりの割高水準です。許容されるかどうかはその時の需給によりますが、これまで最大180倍まで上昇した経緯から考えて、100倍は十分あり得る水準だと考えられます。

ネガティブ予想では「株価1,500円」

一方、ネガティブ方向に予想すると、予想株価は1,500円程度となってしまいます。

予想のベースとしたのは、UUUMの業績に対する市場予想です。

アナリストリポートを作成・公開している企業「TIW」から拝借しました。

- 営業利益:10億円

- 純利益 :6億円

- EPS :30円

UUUMの業績予想(営業利益20億円)に対し、TIWの業績予想は約半分の利益(営業利益10億円)です。

EPSについても半分の30円ということになります。

この業績が実現した場合、PERはかなり低くなってしまうでしょう。PERは成長期待が反映されますが、2024年に営業利益10億円では、今後3年間はほぼ無成長ということになり、PERは相応に低くなるはずです。

したがって、適用するPERは低めの50倍として、予想株価は以下のように計算しました。

予想株価=30円(EPS)×50倍(PER)=1,500円

ポジティブ予想(株価6,000円)に対して4分の1という予想株価ですが、外部アナリストの予想をベースにしているため、こちらの方が信頼性は高そうです。

現在の株価(約1,200円)は、このネガティブ予想を前提としていると考えられます。

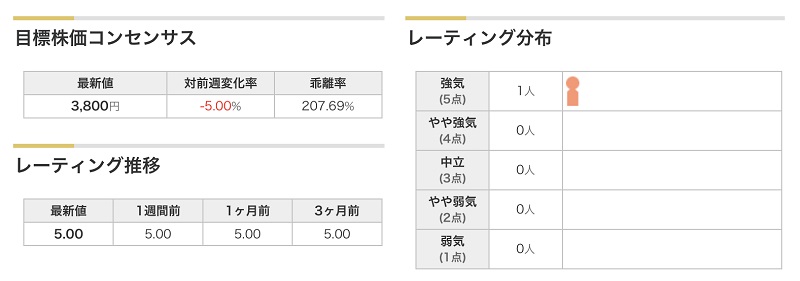

アナリストの目標株価は「3,800円」

一方、UUUMをカバーするアナリストの予想では、目標株価3,800円が出されています。

現在株価(約1,200円)からおよそ3倍という超強気予想です。UUUMの業績見通しについて、会社目標並みのポジティブ予想をしていると思われます。

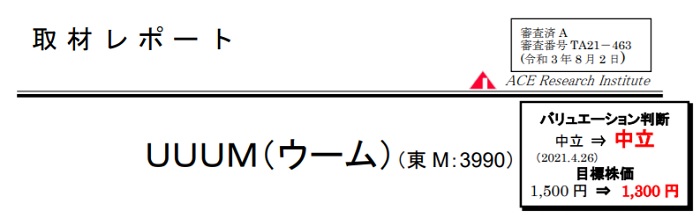

エース証券は目標株価「1,300円」

エース証券が公開しているアナリストレポートによると、投資判断は中立、目標株価は1,300円が設定されています。

レポート内では以下のように評価されています。

足下の業績は回復傾向にある一方、株価は上場来安値の水準にある。これについてエース経済研究所では、著名な YouTuber を擁する事業展開への期待感が剥落したほか、YouTube 内での競争が激化し、社所属クリエイターの存在感が薄まった点が大きいと考えている。同社のバリュエーションにはなお一定のプレミアムがついているものと認識しているため、回復する業績とは裏腹に株価の下落が続く可能性もあるだろう。

エース証券アナリストレポートより

本記事で紹介した通り、成長期待の剥落や、YouTube内の競争激化により株価下落が予想されています。

エース証券はDCF法で予想株価を計算していますが、本記事の弱気予想(株価1,500円)とおおよそ合致します。

株価1,200円は「買い時」の可能性

ここまで、本記事の独自予想と証券アナリストの目標株価を見てきました。

予想に幅はあるものの、1つ言えることは、株価1,200円台は買い時である可能性が高いという事です。

最安値の予想でも1,300円ありますので、1,200円台で買えば損する可能性は低いと言えます。

一方、上を見れば6,000円まで上昇してもおかしくありません。リスクvsリターン期待 で考えれば、1,200円台は買い時である可能性が高いでしょう。

あくまで本記事の独自予想ですので、購入する場合は自己責任でお願いします(決まり文句ですね笑)。

まとめ

UUUMの株価が急落した8つの理由と、今後の株価予想について考察しました。

UUUMにとって逆風の環境が続いています。芸能人のYouTube参入や、クリエイターの相次ぐ契約解除など、今後の見通しは厳しいと言わざるを得ません。

また、今後の成長に向けた投資が業績の重荷になり、株価は最安値を更新する展開となっています。

「良い所なし」というのが今のUUUMですが、逆に言えば、今が最低評価のタイミングで、株価的には買い時であるかもしれません。

これからの好材料に期待しつつ、買い時を伺いたいところですね。