神戸製鋼所が8年ぶりの高値を更新しています。

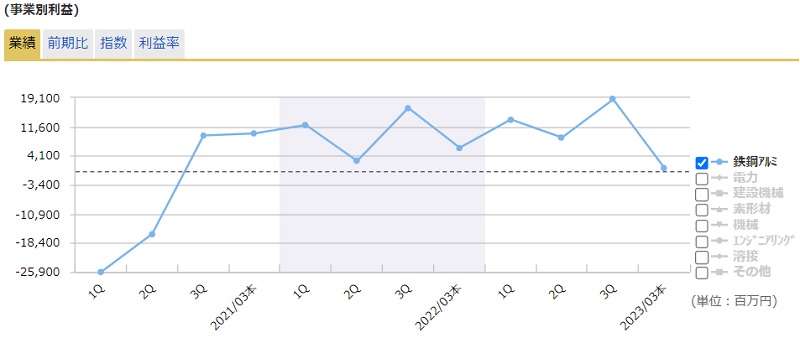

主力の鉄鋼事業で利益率が改善したことに加え、電力事業では電気料金値上げで利益が拡大しました。

さらに、株主還元の強化で配当利回りが上昇したことも好材料です。

配当目的の投資家からも買いを集め、株価は2015年以来の高値水準に上昇しています。

本記事では、神戸製鋼所の株価が上昇した4つの理由を解説した上で、今後の株価予想について考察していきます。

目次

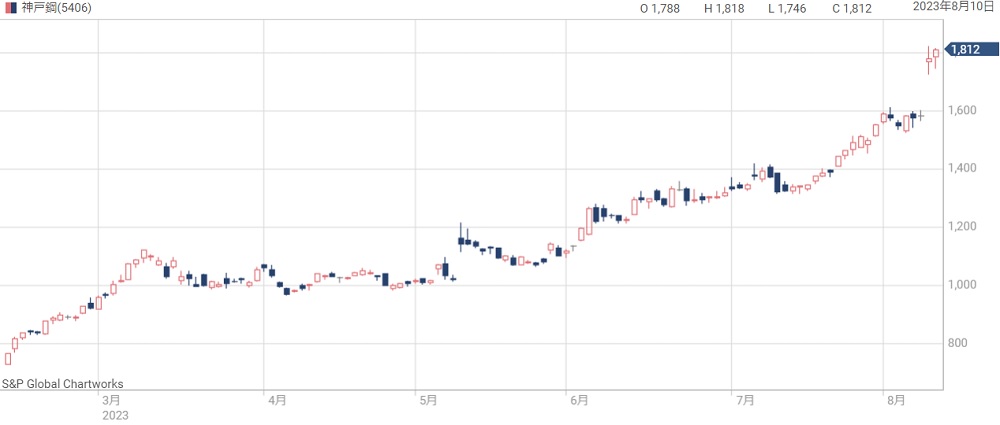

神戸製鋼所の株価推移

鉄鋼の過剰生産で株価急落

神戸製鋼所の株価は2015年まで好調でした。

円安や鉄鋼原料価格の下落で利益が拡大し、当時の株価は2,000円と突破しています。

しかし、その後は業績悪化で株価が急落。

中国鉄鋼メーカーが鉄鋼を過剰生産し、鉄鋼価格が下落したのが理由です。

2015年だけで業績予想を2度も下方修正され、株価は売りが売りを呼ぶ展開となりました。

7年間の株価低迷

2015年の急落以降、株価は低迷期に入ります。

鉄鋼市況が下落したことで2016年、2017年と2年連続で赤字に転落しました。

また、製品の試験データ不正が明らかになったことも下落を加速させました。

さらに、2020年のコロナショックでは世界景気の悪化が懸念され、株価は283円という上場以来の安値まで下落しました。

値上げで業績が拡大

転機となったのは2023年2月です。

鉄鋼の値上げや電気料金の値上げが寄与し、業績予想が大幅に引き上げられました。

その後も、自動車生産の回復、東証によるPBR改善要請などが材料になり上昇が継続。

本記事執筆時点(2024年2月20日)で株価は2,000円まで上昇しています。

日本経済新聞「神戸鋼、通期の純利益予想を上方修正 450億円から620億円に」

鉄鋼銘柄ではトップの上昇率

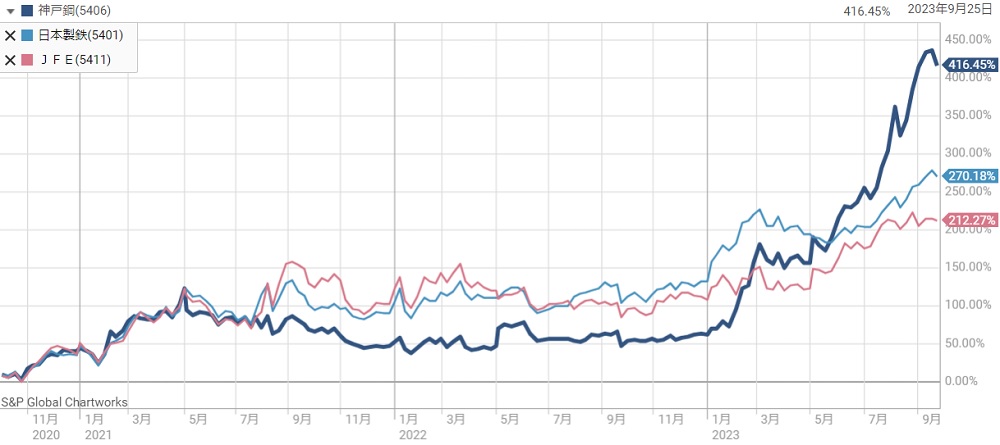

同業他社との比較でも、神戸製鋼所の上昇率は群を抜いています。

過去3年間の株価上昇率を日本製鉄(5401)、JFE(5411)と比べてみましょう。

いずれも好調ですが、JFEが約3.1倍、日本製鉄が3.7倍なのに対し、神戸製鋼所は5.2倍という上昇率となっています。

それだけ、神戸製鋼所の評価が高まっていると言えるでしょう。

それでは、次の章から神戸製鋼所の株価はここまで上昇している理由について解説していきます。

上昇理由① 大幅値上げで増益

鋼材価格を3割値上げ

株価上昇の最大の要因は、主力の鉄鋼事業で値上げを行ったことです。

原材料である鉄鉱石は2021年以降値上がりしており、それを補うために鉄鋼の値上げを進めてきました。

特に2023年前半だけで33%もの値上げを実行しています。

その結果、鉄鋼販売の利ざやが拡大し、利益が大幅に上昇しました。

一方、原材料価格は下落

値上げを進めた一方、原材料価格はピークアウトして下落しています。

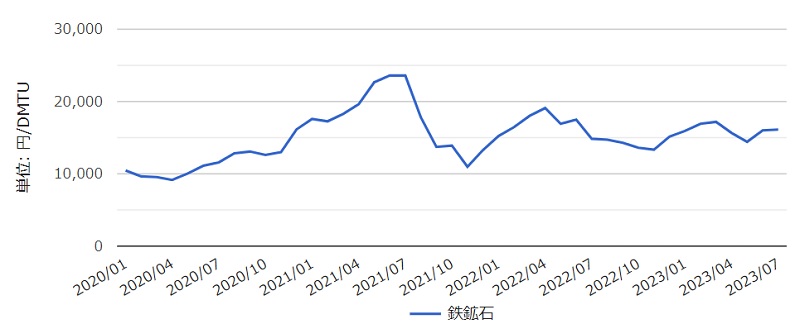

以下が鉄鉱石の価格推移です。

2021年7月にピークを付けてからは下落傾向にあります。

現在はピーク時から30%ほど下落した価格で取引されており、鉄鋼製造の原価を下げる方向に作用しています。

その結果、鉄鋼事業の利益が改善しました。

値上げ・原料価格下落で+820億円の増益

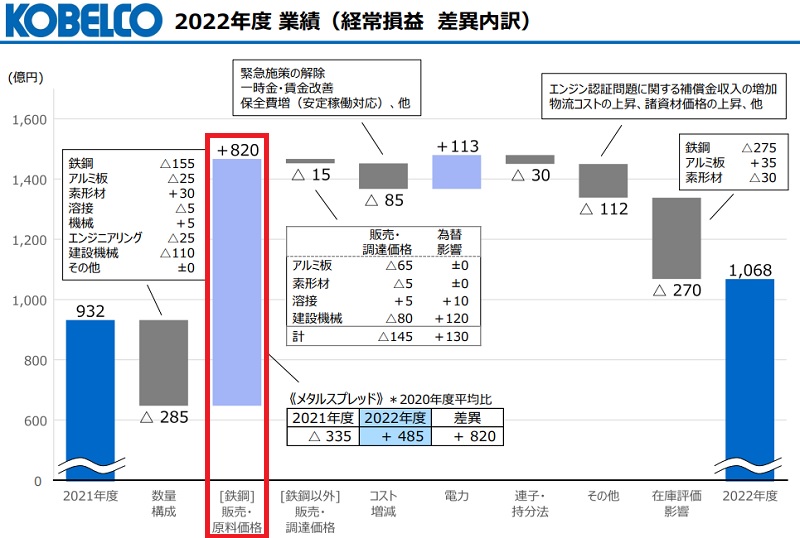

値上げと原料価格下落が同時に働いたことで、利益は大幅に改善しました。

2つの要因を合わせた増益額は820億円にもなります。

以下が2022年度の経常利益の増減分析です。

通常の経常利益が1,000億円のところ、+820億円の増益はかなりのインパクトです。

元々は減益の懸念がありましたが、値上げと原料価格のおかげで増益を達成しています。

四半期売上げは右肩上がり

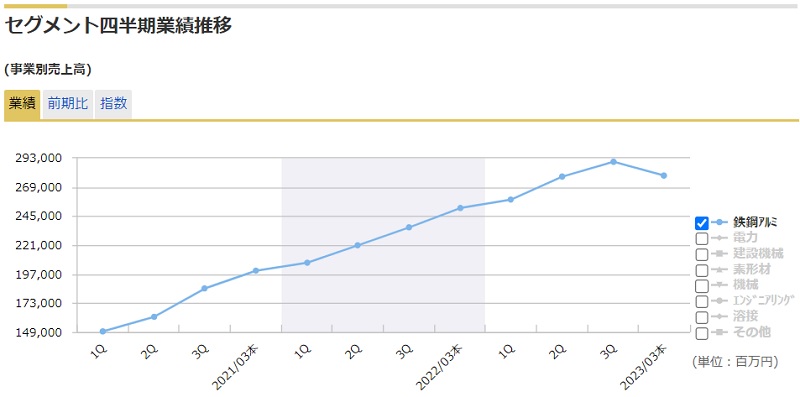

四半期ごとの売上はきれいな上昇トレンドとなっています。

以下が2020年度1Q以降の売上推移です。

値上げに加え、自動車などの製造業が盛り返したことが売上げ増の理由です。

利益については2020年に改善してから高水準が続きます。

今後はマージン増加によりさらなる増益が期待されています。

上昇理由② 電気料金の値上げ

6基の発電機を運用

神戸製鋼所は鉄鋼のイメージが強いですが、2015年以降は脱鉄鋼を目指しています。

脱鉄鋼を象徴するのが電力事業です。

2019年以降に4基の発電所を稼働させ、事業規模が一気に拡大しました。

以下が運用している発電所一覧です。

| 会社名 | コベルコパワー神戸 | コベルコパワー真岡 | コベルコパワー神戸第二 |

|---|---|---|---|

| 所在地 | 兵庫県神戸市 | 栃木県真岡市 | 兵庫県神戸市 |

| 燃料 | 石炭 | 都市ガス | 石炭 |

| 発電規模 | 140万kW (70万kW×2基) | 124.8万kW (62.4万kW×2基) | 130万kW (65万kW×2基) |

| 発電方式 | 微粉炭火力 超臨界圧発電(SC) | ガスタービン・コンバインド サイクル発電(GTCC) | 微粉炭火力 超々臨界圧発電(USC) |

| 営業運転 開始時期 | 1号機:2002年4月 2号機:2004年4月 | 1号機:2019年10月 2号機:2020年3月 | 3号機:2022年2月 4号機:2023年2月 |

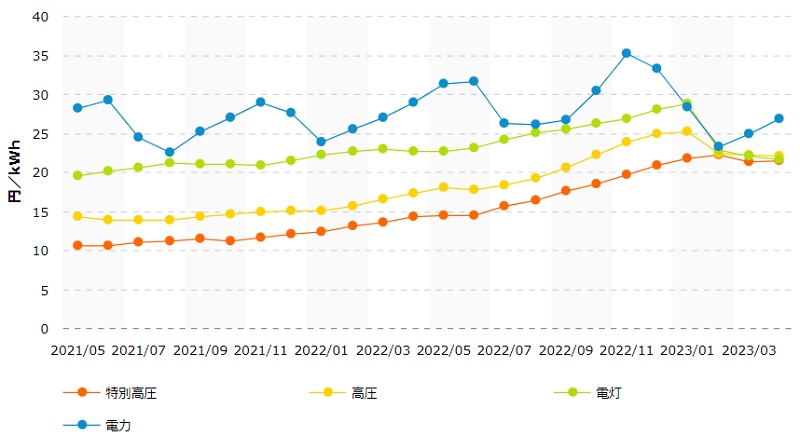

電気料金が値上がり

電力事業は一時は赤字になるほどに業績が悪化しました。

しかし、2022年からは電気料金の値上げもあり利益が好転しています。

以下が関西地域の電気料金の推移ですが、全体的に上昇していることが見て取れます。

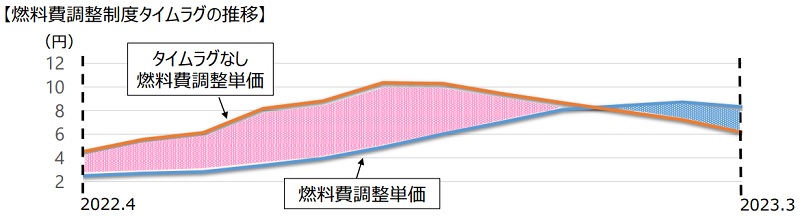

燃料価格の下落で利益改善

また、燃料価格も下落局面となっており、今後はさらに利益が改善するでしょう。

2022年は燃料費上昇に電気料金の値上げが追い付かず、利益が低迷しました。

しかし、2023年に入ってからは値上げが追い付き、これまで失った利益を取り返すフェーズとなります。

そのため、電力事業はしばらく高利益が続く見通しです。

2023年度は利益が2倍に増加

電力事業は2023年に利益が2倍に拡大する見通しです。

以下が2021年以降の業績推移です。

| 年度 | 売上 | 利益 |

|---|---|---|

| 2021年度 | 1,098億円 | 132億円 |

| 2022年度 | 3,243億円 | 245億円 |

| 2023年度 | 3,180億円 | 550億円 |

2022年度は245億円の利益でしたが、2023年度には550億円に拡大します。

コベルコパワー神戸第二発電所の4号機が2023年2月に稼働したことも利益拡大に寄与しています。

燃料価格が下落すれば電気料金も下がりますが、2024年度も高い利益水準が続くでしょう。

上昇理由③ エネルギー関連の機械販売が好調

プラント向け需要が好調

新型コロナやウクライナ侵攻によりエネルギー価格が上昇しました。

それにより、石油やLNGのプラントの採算が改善し、プラント建設が活況です。

神戸製鋼所はエネルギー関連の機械を製造・販売しており、特に、スクリュー圧縮機や液化天然ガス(LNG)気化器など世界シェア首位級の製品を多数保有しています。

プラント向け需要が増加したことから、販売が増加し、業績が上向きました。

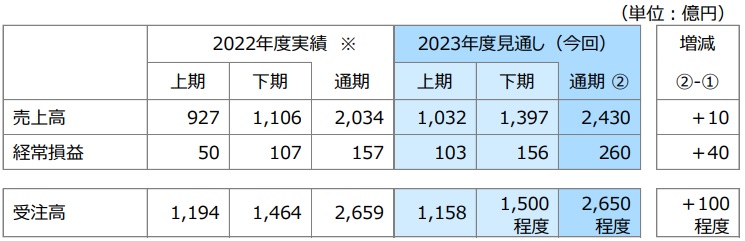

売上2割増加、利益6割増加

次の表が機械セグメントの2023年度の業績見通しです。

売上は20%増加し、経常損益は65%増加する見通しです。

神戸製鋼所全体としては400億円の増益を見込んでいますが、そのうちの100億円は機械セグメントによるものです。

そのため、機械セグメントが業績改善に大きな役割を果たしています。

長期のメンテナンス需要にも期待

プラント向け機器を販売する大きなメリットは、メンテナンス需要が見込めることです。

定期的な点検や交換が発生するため、数ヵ月~数年に一度の売上が見込めます。

メンテナンス関連は高い利益率が期待でき、今後の業績拡大につながると予想されます。

特に、海外でM&Aを通じて事業を拡大しており、今後の買収関連の動きに注目です。

上昇理由③ 株価が超割安

現在の株価指標

神戸製鋼所の株価指標は非常に割安な水準です。

予想PERは6.7倍と、東証プライム平均の半分以下となっています。

また、実績PBRは0.88倍と目安の1倍を下回り、配当利回りは約4%以上と魅力的な水準です。

PBR1倍割れが好材料

東京証券取引所はPBR1倍以下の銘柄に対し、PBRの改善策を求めています。

手っ取り早い方法は自社株買いや増配です。

それらの施策によって株主還元が強化されれば、PBR1倍割れが改善されるでしょう。

実際、神戸製鋼所は株主還元の強化を発表し、PBR回復に舵を切りました。

したがって、PBR1倍割れ自体が好材料と見られ、株価上昇の原動力になりそうです。

株価1.5倍の可能性も

株価指標が割安なので、株価上昇によって適正水準まで是正されるでしょう。

上昇率としては1.5倍程度を予想しています。

株価が1.5倍になれば、予想PERは10倍、実績PBRは1.3倍になります。

また、配当利回りは3%程度に下がりますが、それでも高水準です。

本記事執筆時点の株価はおよそ2,000円ですが、株価1.5倍が実現すれば、株価は3,000円まで上昇することになります。

上場来高値は5,000円なので、3,000円は十分現実的だと言えます。

上昇理由④ 株主還元の強化

配当を2倍超に増配

東証の要請もあり、株主還元の強化が実現しました。

従来は15~20%としていた配当性向が、2023年度には30%に引き上げられます。

それに伴い、2023年度の配当が前年の40円から90円に増配されました。

配当が2倍超になることから翌日の株価は10%以上の値上がりとなりました。

日本経済新聞「<東証>神戸鋼が15%高で8年ぶり高値 配当性向引き上げを好感」

配当利回りが5%超え

増配前の配当利回りは2.5%でしたが、一気に5%まで跳ね上がりました。

それにより、配当目的の買いが増えると期待されます。

株価指標的にも不安は無いので、利回り5%は買い時の可能性が高そうです。

また、2024年度は増益予想のため、さらに増配されることが期待できます。

うまくいけば高配当+株価上昇の利益を得ることができるでしょう。

今後の株価予想

配当目的の買いで株価上昇

増配の発表により神戸製鋼所の株価は10%超上昇しました。

増配前は株価1,600円でしたが、増配後は窓を開けて1,800円まで買われています。

今後も高配当に着目した投資家が買いを入れてくるでしょう。

したがって、今後も株価上昇が続くと予想しています。

株価2,400円突破を予想

神戸製鋼所の過去のPERは9倍が平均値です。

今は株価が追い付いておらず、PERは6倍に止まっていますが、業績が維持されればPERは9倍に上がっていくでしょう。

そこで、PER9倍を前提として予想株価を計算します。

2025年3月期の1株利益は270円と予想されているため、これにPER9倍をかけて予想株価を算出します。

予想株価=270円(EPS)×9倍(PER)=2,430円

株価2,400円でPBRが約1倍なので、神戸製鋼自身が目指す株価水準でもあります。

100株投資で+4万円の売却益を期待

本記事執筆時点の株価は2,000円前後となっています。

したがって、今買えば2年ほどで+4万円の売却益が得られそうです。

さらに、配当は2023年年度で9,000円、2024年度に8,000円が得られる見通しです。

配当を含めれば+4万円程度の利益を獲得できます。

ただし、業績が悪化すれば株価も相応に値下がりするため、期待ほどの利益が出ない可能性もあります。

まとめ

神戸製鋼所の株価が上昇した理由と、今後の株価予想について解説しました。

鉄鋼や電力の業績が改善したことに加え、PBR1倍回復に向けて株主還元を強化したことも株価上昇を後押ししました。

1,600円までは業績改善が株価上昇の原動力でしたが、引き続き、株主還元の強化が上昇の原動力となりそうです。

また、株価の上昇目途としては2,400円を予想しました。

PERが過去平均の9倍に達する株価で、かつPBRがおよそ1倍となる株価でもあります。

株価は直近で大きく上昇したものの、まだまだ上昇余地はあると予想し、2,000円前後は買い時だと考えています。

日本経済新聞「<東証>神戸鋼が大幅安 鋼材市況の先行き懸念根強く、鉄鋼株軒並み安」