2022年3月7日:公開

2022年6月8日:最新情報を反映

- ✓ Sansanの株価は2021年11月~2022年2月の期間に7割超も下落した

- ✓ 急落理由は、金利上昇や国際情勢の不安定化など、外部要因が主

- ✓ 今後の成長と妥当な株価指標から、株価3,000円回復の可能性は高いと考察

マザーズの急落に巻き込まれ、Sansanは短期間で7割もの株価を失いました。

「落ちるナイフは掴むな」という格言はあります。しかし、個別の悪材料無しに上場来安値のレンジまで落ちてきたことを踏まえると、そろそろ底入れと考えるのが自然でしょう。

長期的には、70%OFFで株を買える”大バーゲン”だったという事になるかもしれません。

本記事では、Sansanが急落した3つの理由を確認した上で、株価回復へのシナリオを考察しました。

目次

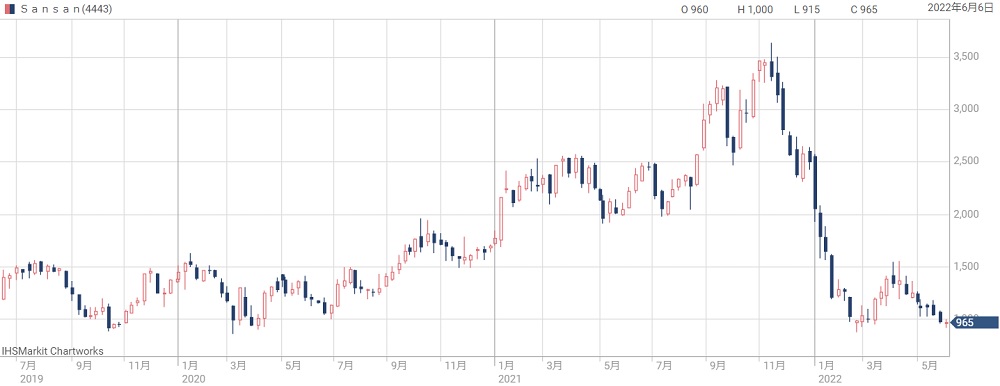

最高値から7割もの下落率

株価3,600円から急転直下の急落

Sansanの株価はわずか3ヵ月で7割もの下落率を記録しました。

2021年11月は3,600円まで上昇して好調だったものの、11月中旬から一転下落。

2022年3月時点で1,000円前後で推移しています。

以下の画像は上場以来の株価チャートですが、1,000円前後というのは過去最安値水準だということが分かります。

過去にも2回の急落劇

Sansanの株価が大きく下落したタイミングは過去2回あります。

最初に大きく下がったのは上場から間もない2019年10月です。

行政主体で個人情報の管理が厳しくなり、名刺という個人情報を扱うSansanにとって逆風となったことで、株価は885円まで下落しました。

2020年3月はコロナショックにより市場全体が急落し、859円の最安値を更新しました。

1,000円割れから反発する傾向

しかし、過去2回とも1,000円割れからすぐに回復しています。

今回も一時的に1,000円を下回り、水準としては過去最安値に迫っています。

個別の悪材料は見当たらないことから、金利上昇や国際情勢が一段落すれば、株価が回復に向かう可能性は高そうです。

急落理由① 金利上昇でグロース銘柄に売り

2021年末に金利上昇の可能性が浮上

3ヵ月という短い期間で7割もの株価が失われた原因は何でしょうか。

最大の要因は米国発の金利上昇だと言われています。

原油価格の上昇などで物の値段が上がる”インフレ”が加速しましたが、インフレを抑えるために中央銀行が金利上昇を予告し、これがグロース株売りにつながったのです。

期待先行の銘柄は大打撃

特にSansanは期待先行で株価が上昇していただけに、大きな影響を受けました。

現状、Sansanはほとんど利益を出していません。

赤字を出しながら先行投資を行い、将来獲得できるであろう収益を最大化できるよう、規模拡大を優先しています。

そのため、「将来これくらいの利益が出るだろう」という予測で理論株価が計算されています。

しかし、将来の収益期待に依存した予測は金利が上昇すると大幅に下方修正される性質があります。

そのような経緯があるため、米国が利上げに踏み切る可能性が浮上したことで、Sansanが売りの対象となったのです。

金利上昇はほぼ織込み済み

とはいえ、今回の下落で金利上昇はほぼ織り込まれたと見て良いでしょう。

株価が下げるのは基本的に金利上昇が予告されたタイミングだけです。

実際に金利が上昇する頃には株価に織り込まれており、2022年中は金利上昇が悪材料と見なされる可能性は低いと予想されます。

ただし、現在完全に織り込まれている利上げは「0.5%×4回」までです。

これを超える利上げ、例えば0.5%×5回などの観測が強まれば、株価の下押し圧力となるでしょう。

急落理由② 国政情勢の不安定化でリスクオフに

高リスクなグロース株が売られる局面

国際情勢の不安定化が金利上昇に続く悪材料となりました。

ロシアがウクライナに侵攻し、金融市場の不透明感が強まったことで投資家心理がリスクオフに傾きました。

リスクオフの局面ではリスクの高いグロース株は売られ、割安なバリュー株が買われる傾向が強まります。

金融制裁による業績悪化懸念

特に懸念されるのがロシアへの金融制裁です。

金融制裁によって景気が悪化し、それによって企業の業績が悪化することが予想されるため、株価にとってはマイナスでしかありません。

Sansanの事業が直接影響を受けるとは考えられませんが、業績の悪化した企業がサービスへの投資を渋れば、Sansanの契約数に影響する可能性はありそうです。

金融制裁がエスカレート・長期化

当初、金融制裁は軽い内容で終わると思われていました。

しかし、ロシアが予想以上に苦戦し、戦火が広がっていることから、各国はほぼ全力の金融制裁を科すまでになっています。

重い金融制裁が長期間続けば株式市場全体が大きく沈む可能性も出てきそうです。

急落理由③ 「IPO値付けの見直し」問題で下落に拍車

日本政府の無理な注文

歴史的な悪材料が続く中、下落に拍車をかけているのは他ならぬ日本政府です。

2021年6月に閣議決定された「成長戦略実行計画」で明記された「IPOの公開価格が実態よりも低く決められ、新興企業が必要な成長資金を調達できていない」との内容が波紋を呼んでいます。

簡単に言えば、株式の公開価格を上げろという注文を政府が出したという事です。

海外投資家に見限られる

しかし、日本のIPOはただでさえ上場ゴールが多いのが現状。そこに政治が介入して市場を歪めれば、投資家が逃げるのは当然でしょう。

特に海外の機関投資家からは「市場を分かっていない人たちが、よく分からない政策を実行しているという印象だ。日本のIPOの値付けそのものへの信頼が落ちており、あえて手間暇をかけて調査する価値がない」という辛辣なコメントも出ています(引用元)。

この政策が発表されてからは日本のIPOは低調になり、多くの銘柄がIPO延期に追い込まれました。

同時にマザーズ市場からの資金流出も加速し、Sansanの株価下落の要因となっています。

株価が回復するための3つの条件

条件1.金利上昇の一服

急落してしまった株価が回復するための条件は3つあります。

1つ目は金利上昇の一服です。金利が上がっていく局面では連想売りの対象になりやすく、株価は回復しにくくなります。

しかし、金利の上昇が終われば株価回復のきっかけとなるでしょう。

金利が上昇する期間は2022年いっぱいと予想され、2023年以降は金利上昇が止まる見通しです。

見通しが立つ2022年後半あたりから株価回復が期待できそうです。

条件2.国際情勢の安定化

2つ目の条件は国際情勢の安定化です。

ロシアがウクライナに侵攻したことに対して各国が経済制裁を行い、資源価格の高騰・景気の後退が懸念されています。

数々のルール違反を犯したロシアに対する制裁は長期化するでしょう。

少しでも早く決着することが今後の株価を左右することになります。

条件3.総理大臣の交代

3つ目の条件は、総理大臣の交代です。

現在の岸田総理は経済オンチとの評判で、実際、金融所得増税や自社株買いの規制など、筋違いな政策案を連発しています。

これでは海外投資家を中心に日本株離れが進んでしまいます。

方向転換に期待することもできますが、それよりも可能性が高いのは、総理大臣の交代でしょう。

経済に明るい総理大臣に交代されれば、これまで下げた分を幾分か取り戻すことができるはずです。

経済オンチという面では首相交代は望ましいですが、国際情勢が不安定化しているため、今は国内の政治的混乱は避けたいですね。

| | |

株価3,000円台回復がメインシナリオ

国内SaaS市場は順調に成長

国内のSaaS市場は順調に拡大しており、Sansanの業績も好調が続くと予想されます。

市場規模の成長率は年間13%にも達します。

2024年には1兆円の大台に乗り、成長が加速していくでしょう。

日本は先進国の中でデジタル化が遅れており、SaaS市場には多くの成長余地が残されているのです。

2025年には売上高390億円

市場が年間13%で成長する中、Sansanは年25%程度の成長速度を維持しています。

名刺管理サービスは競合他社が不在です。

そのため、市場全体より早く成長することができています。

仮に年間25%の売上高成長が維持された場合、2025年には売上高が390億円に達するでしょう。

以下の表が25%の成長を前提とした業績予想です。PSR(株価売上高倍率)も合わせて記載しました。

| 決算期 | 売上高 | PSR(現在株価で計算) |

|---|---|---|

| 2021/5(実績) | 162億円 | 8.48倍 |

| 2022/5 | 202億円 | 6.80倍 |

| 2023/5 | 250億円 | 5.50倍 |

| 2024/5 | 310億円 | 4.43倍 |

| 2025/5 | 390億円 | 3.52倍 |

Sansanの妥当なPSR倍率は?

Sansanの過去のPSR推移を調べてみると、低い時期で9.3倍、高い時期で19.3倍でした。

以下の表に2019年6月〜2021年5月のPSR範囲を簡単にまとめました。

変動は大きいものの、ざっくり14倍程度がSansanの妥当なPSRのようです。

| 期間 | PSR |

|---|---|

| 2019/06〜2020/05 | 9.3〜14.0倍 |

| 2020/06〜2021/05 | 15.4〜19.3倍 |

2024年までに株価3,000円へ回復

14倍が妥当なPSR倍率だとすると、今後数年間で相当な株価上昇が期待できそうです。

先に紹介した業績予想では、2024年5月期の売上高は310億円に達し、現在株価(1,100円)に対するPSRは4.43倍となっています。

PSR4.43倍はあまりに低すぎるため、株価が上昇し、妥当なPSRまで上昇するはずです。

株価が3,000円なら2024年3月期の業績に対するPSRは12.1倍。これでも低いくらいですので、株価3,000円回復の可能性は高いと言えるでしょう。

まとめ

Sansanの株価が下落した要因について確認した上で、今後の株価回復のシナリオについて考察しました。

Sansanの株価下落は外的要因が大きいようです。個別では目立った悪材料が無く、市況が回復すればSansanの株価も自然と回復するでしょう。

しかし、インフレや国際情勢の不安定化はかなり長引きそうな雰囲気です。

さらに急落する可能性も念頭に置き、レバレッジをかけ過ぎないよう注意が必要でしょう。

長期的には株価3,000円回復が目指せる銘柄ですので、現物でしっかりホールドするのが大事だと考えています。