堀場製作所はエンジン排ガス測定装置などを手掛ける、一見地味な銘柄です。

しかし、ここ2年間で急速に業績を伸ばし、徐々に注目されてきています。

同社は半導体製造装置の一部を手掛けており、半導体の需要が高まったことで急成長。営業利益は2年前から倍増し、今後もさらに伸びる見通しです。

一方、株価はほぼ横ばいが続いていることから、業績が伸びた分、割安になってきています。

好調な業績が株価が反映される前が買い時だと言えそうです。

本記事では、堀場製作所が「買い」だと判断する理由を、業績・割安度・今後の業績予想から解説していきます。

目次

堀場製作所の概要

分析・計測機器を製造販売

堀場製作所は分析・計測機器を製造販売する大手企業です。

1950年に日本初のガラス電極式pHメーターを開発し、日立製作所との技術提携を経て、さまざまな分析・計測機器を開発してきました。

堀場製作所の事業セグメントは以下5つに分類されます。

- 半導体:半導体製造で使われるマスフローコントローラーが主力で、世界トップシェア。

- 自動車:エンジン排ガス測定装置が主力で、世界シェア80%。

- 科学 :分子レベルの分析装置を手掛け、はやぶさ2プロジェクトではサンプル分析に参画した。

- 医用 :主に血液検査機器と検査試薬を販売。

- 環境・プロセス:大気・水質・土壌向け装置のほか、電力・鉄鋼・石油化学向けなど多岐にわたる分析・計測機器を手掛ける。

自動車セグメントが稼ぎ頭

5つあるセグメントのうち、自動車セグメントが堀場製作所の稼ぎ頭です。

2020年までは売上高の35〜40%を占めていました。

主力製品は市場シェア8割を占めるエンジン排ガス測定装置で、有力な競合が不在であることから、高い収益を生み出しています。

2021年は世界的な自動車の減産によって業績が悪化しましたが、電気自動車向けの製品・サービスも拡充しており、自動車セグメントは今後もメイン事業となるでしょう。

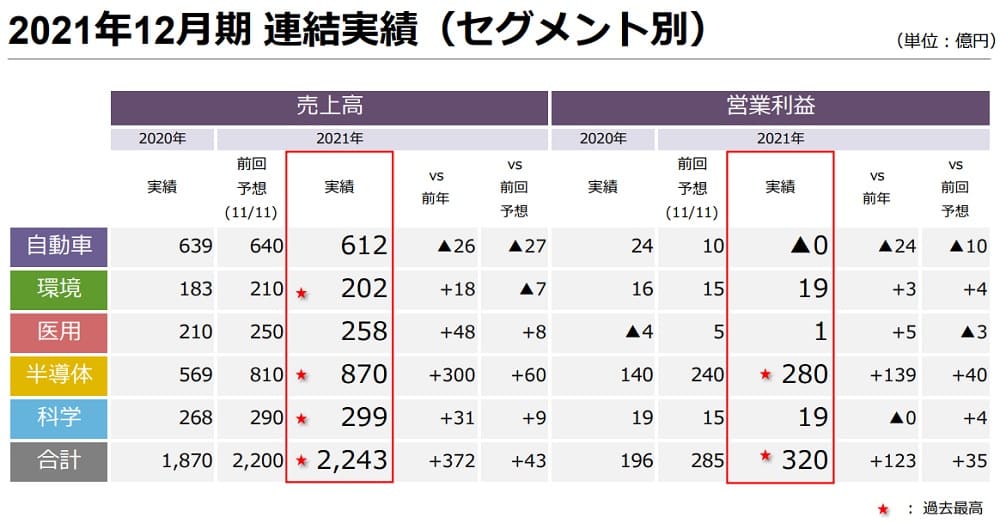

2021年は半導体セグメントが急成長

前年度は自動車セグメントが落ち込んだ一方、半導体セグメントが急伸しました。

2020年の売上高570億円から、2021年には870億円まで伸び、営業利益も141億円→280億円と倍加しています。

営業利益率は32%という驚異的な数値です。

半導体は今後も需要が伸びると予想されており、半導体製造設備への投資も活況が続きます。

半導体セグメントは堀場製作所の第2の柱として重要な位置付けとなるでしょう。

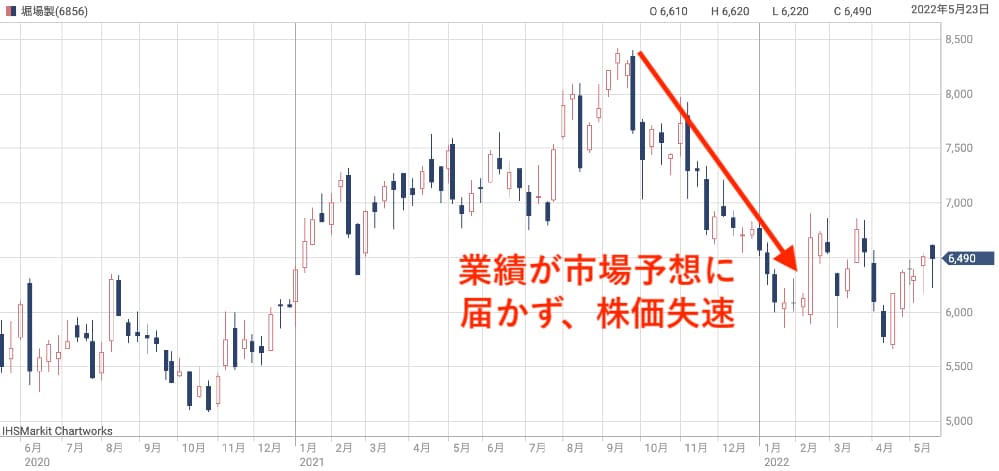

過去5年間の株価推移

堀場製作所の株価は2018年に高値を付けて以降、レンジ内で推移しています。

レンジ下限は2019年1月に付けた4,155円、レンジ上限は2021年9月に付けた8,420円です。

直近の株価(2022年5月27日終値、6,490円)では、レンジ内の中間あたりで推移しています。

2018年に株価が急落していますが、これは業績の悪化が原因です。

2019年12月期、2020年12月期と連続して減収減益となりました。

一方、2021年12月期、2022年12月期と連続して最高業績を更新する見通しですので、業績に対して株価回復が遅れていると取れそうです。

自動車セグメントの不調で株価失速

自動車の減産懸念が波及

堀場製作所の株価は2021年9月末から急落しましたが、これは自動車セグメントの不調に起因します。

半導体不足・部品不足の影響を受け、自動車生産が落ち込む懸念が強まりました。

主力製品であるエンジン排ガス測定装置の売上は自動車の販売台数と連動するため、自動車セグメントが落ち込むと予想されたのです。

同様の懸念は自動車銘柄にも発生し、トヨタ自動車を筆頭に株価が急落しています。

堀場製作所は自動車銘柄に連れ安したとも言えるでしょう。

失望決算が急落要因に

第3四半期決算では懸念が現実となります。

決算と同時に発表した業績予想は市場予想(QUICKコンセンサス)に届かず、株価急落を招きました。

会社予想の営業利益は285億円であったのに対し、QUICKコンセンサスは295億円でした。

以下が当時の会社予想とQUICKコンセンサスの対比です。

| 会社予想 | QUICKコンセンサス | |

|---|---|---|

| 売上高 | 2,200億円 | 2,186億 |

| 営業利益 | 285億円 | 295億円 |

会社予想が弱気だったのは、原材料費高騰による収益圧迫が見通せなかったという理由もあります。

株価は8,400円→6,000円に急落

自動車関連で悪材料が続いた結果、株価は3ヵ月ほどで8,400円から6,000円まで急落しました。

全体的な株安も相まって、2022年1月には年初来安値を連日更新しています。

6,000円の節目で下げ止まりましたが、その後も上値は重く、横ばいの展開が続いています。

半導体セグメントが躍進

「営業利益2倍」の急拡大

自動車セグメントが不調な一方、半導体セグメントは絶好調です。

堀場製作所は半導体製造に使用されるマスフローコントローラーを手掛けています(マスフローコントローラーの詳細はこちら)。

世界的な半導体不足を受け、半導体製造企業は製造設備の拡充を急ぎ、マスフローコントローラーの受注が増加しました。

その結果、2021年12月期の売上高は870億円と前年度比+53%の増加、営業利益は280億円で前年度比2倍と躍進しました。

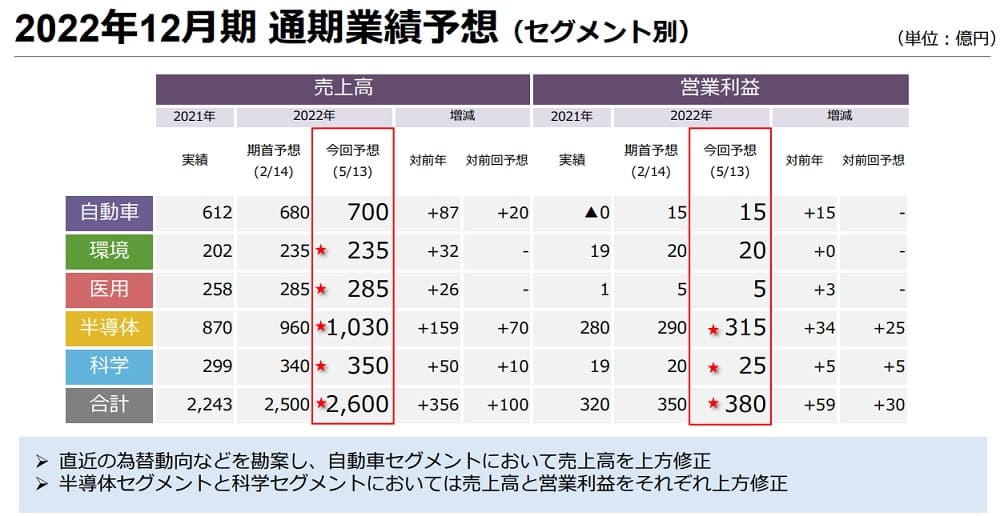

今期も好調、売上1,000億円の大台に

半導体の好調は2022年12月期も続きます。

2022年12月期の業績予想によると、半導体セグメントの売上高は1,030億円、営業利益は315億円まで伸びる見通しです。

会社全体の営業利益が380億円ですので、半導体セグメントが利益の8割以上を占めることになりそうです。

2022年12月期は過去最高業績

売上高2,600億円、営業利益380億円に拡大

半導体の躍進もあり、2022年12月期の業績は売上高2,600億円、営業利益380億円に達する見通しです。

これは堀場製作所の過去最高業績です。

利益は直近2年間で2倍に伸びており、これまでほぼ横ばいだった業績が一気に上抜けた感じです。

業績悪化のリスクは?

懸念材料は、業績の伸びが半導体セグメント頼りである点です。

半導体セグメントが落ち込めば、再び業績が低迷しかねないでしょう。

しかし、今のところその心配はないようです。

四季報によると、2023年12月期はさらに10%ほど増益になる見通しが発表されています。

半導体が引き続き伸びるほか、現在は落ち込んでいる自動車セグメントの回復が増益要因となります。

半導体需要の今後をどう予想するかによって、堀場製作所の評価が分かれています。

株価は「最安値水準」

現在の株価指標

株価は横ばいである一方、業績は拡大が続いているため、株価は割安になってきています。

2022年5月27日時点(株価6,490円)の株価指標は、PER 10.7倍、PBR 1.30倍です。

また、配当利回りは2.77%まで高まっています。

一般的に見ても割安な水準だと言えるでしょう。

| 株価指標 | 数値(2022/5/27終値基準) |

|---|---|

| PER | 10.7倍 |

| PBR | 1.30倍 |

| 配当利回り | 2.77% |

PERは過去最低水準

株価指標の水準は業種や銘柄によって異なるため、過去と比較することで現在の位置付けが分かります。

まずPERの過去5年間の推移を見てみましょう。

予想PERが最も低かったのは2018年末の9.0倍です。

現在のPERは10.7倍まで低下しており、過去最低水準だと言えます。

PBRも過去最低水準

一方、PBRの方はどうでしょうか。

過去5年間のPBR推移から、現在のPBRは過去最低水準であることが分かります。

PBRが最低だったのはコロナショックが発生した2020年3月で、1.1倍まで低下しました。

現在のPBRは1.3倍ですので、過去最低水準に接近しています。

平均ラインが1.7〜2.0あたりであることから、株価の上振れ余地は大きいと言えそうです。

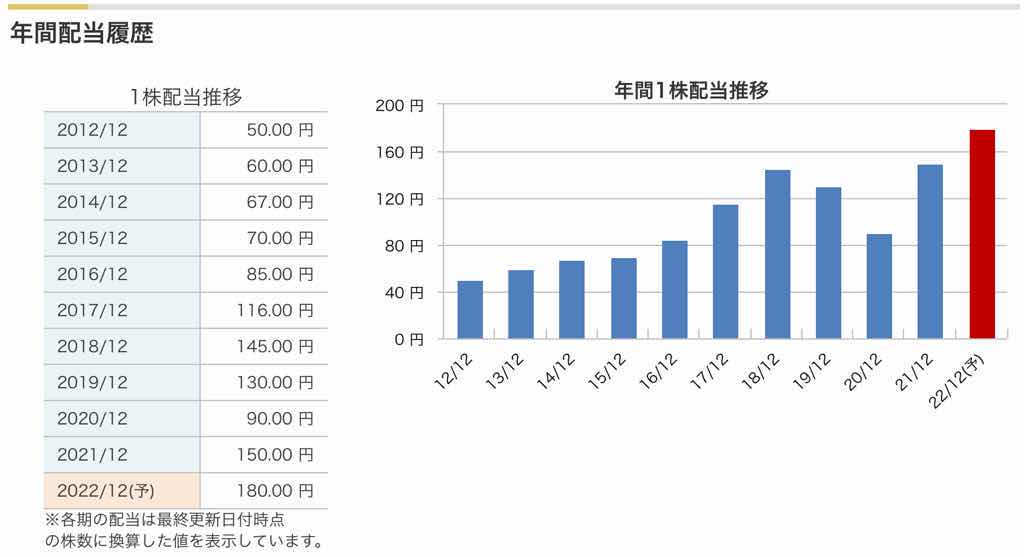

配当利回りも過去最高水準

配当利回りは過去最高水準です。

現在の配当利回りは2.77%ですが、これまでで予想配当利回りが最も高かったのは、2020年3月の2.92%です。

ただし、2.92%まで高まったのは株価が急落したためで、同年は減配を行なっており、実際に得られた配当利回りではありません。

2.77%という配当利回りは、実質的には過去最高だと言えます。

大幅増配を実施、今期も増配予定

2年連続の大幅増配

直近2年間で、堀場製作所は大幅な増配に踏み切りました。

2020年12月期の配当は90円でしたが、2021年12月期には+60円増配し、150円としました。

さらに、2022年12月期は+30円増配して180円とする計画です。

2年間で配当が90円→180円と倍増することになります。

2023年も大幅増配の見通し

増配は2023年以降も続く見通しです。

四季報の予想では2023年12月期の純利益は300億円に達し、EPSは700円を超えます。

堀場製作所は還元性向として30%を目標としていることから、配当は210円が見込めるでしょう。

+30円の増配となれば株価にも弾みが付きそうです。

還元性向30%は自社株買い込みですので、増配では無く自社株買いの可能性もあります。いずれにしろ株価にはプラスです。

アナリスト予想は「強気」優勢

各証券会社の目標株価

増収増益、さらに増配と銘柄としてのポテンシャルが高まっていることから、証券アナリストの評価は強気です。

以下、2023年3月以降に発表された目標株価を一覧にしました。

| 証券会社 | 投資スタンス | 目標株価(変更前→変更後) |

|---|---|---|

| みずほ証券 | 強気 | 8500円 → 9000円 |

| SBI証券 | 強気 | 7500円 → 9000円 |

| 三菱UFJMS | 中立 | 7900円 → 8000円 |

| ジェフリーズ | 中立 | 6500円 → 7000円 |

| 野村證券 | 中立 | 8100円 → 7715円 |

| モルガンS | 中立 | 7000円 → 6700円 |

再評価で株価上昇の期待

目標株価を引き下げた証券会社もありますが、全体的には引き上げられている傾向にあります。

もっとも弱気のモルガン・スタンレー証券でも6,700円ですので、2022年5月27日時点の株価(6,490円)は相当な安値水準と言えそうです。

株価の落ち込みは株式市場全体の低迷の影響が大きいでしょう。

市場が落ち着けば再評価され、株価が上昇することが期待できます。

まとめ

堀場製作所について、業績・割安度・配当の面から考察しました。

直近の業績は過去最高を更新しており、今後の見通しも良好です。

その一方で、株価はほぼ横ばいになっており、割安度は年々高まっています。

今後の増配も株価の支援材料になるでしょう。

好材料に株価が追い付いていないことから、総じて「買い」と判断して良いでしょう。

ただし、一部アナリストが指摘しているように、半導体セグメントの好調が一時的に終わる可能性もあります。

そのリスクは考慮しておき、極端な投資は避けるべきかと思います。