発泡プラスチックを製造・販売するJSP(7942)の株主優待が人気化しています。

JSPの株主優待は100株あたり3,000円で、優待利回りは約1.9%という高水準です。

配当と合わせた総合利回りは5%にも達し、高い利回りを目的に個人投資家が買いを入れています。

しかし、最近の国内企業では優待改悪・廃止が相次いでいます。

業績が厳しくなっている今、優待を廃止したいというのが経営陣の本音でしょう。

下手をすれば、優待目的で買ったのにすぐ廃止され、株価下落の損失を被ってしまう可能性もあります。

本記事では、株主優待の現状を踏まえ、JSPを株主優待目的で買うのが危険な理由を解説していきます。

株主優待の負担は「年間1億円以上」

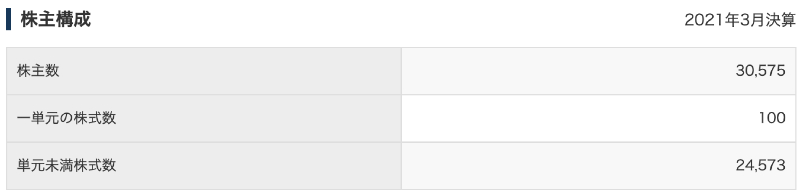

優待対象はおよそ3万人

まず、JSPにとって株主優待がどれだけの負担になっているのか調べてみましょう。

企業側の負担額は「株主数×1人当たりの優待費用」から概算できます。

JSPの株主数は2021年3月末時点で3万575名。現在はこれより増えていると思われますが、本記事では優待対象の人数を3万人として計算します。

優待費用は1人3,500円程度

一方、1人あたりの優待費用はいくらになるでしょうか。

優待の額面は3,000円です。自社商品であれば負担は原価だけで済みますが、JSPの優待はQUOカードですので、額面が全額優待費用になります。

加えて送料などの諸費用が乗ってきますので、1人あたりの費用は3,500円くらいになるでしょう。

JSPが負担する優待費用合計は1億500万円

以上から、JSPが負担する株主優待費用は次のように計算されます。

優待費用=3万人×3,500円=1億500万円

2022年3月の権利確定分では、これよりも膨れてくるでしょう。

優待投資家として有名な桐谷さんが紹介したことで個人投資家の保有が増加しているためです。

株主優待としては過剰な負担

1億500万円がJSPにとってどれだけの負担かを調べてみましょう。

JSPの今年度の純利益は32億円となる見通しです。

したがって、純利益に対する優待額は約3.3%となります。

3.3%というと少ないように感じるかもしれませんが、株主優待はあくまで”おまけ”という位置づけなので、利益の3.3%が毎年流出するというのは大きいです。

特に、株主優待の恩恵を受けられない機関投資家にとっては損でしかなく、株主に対する公平性という観点からはマイナスと見なされます。

優待改悪or廃止の可能性が高まる

優待投資家の桐谷さんが紹介

JSPの株主優待は、優待投資家として有名な桐谷さんに紹介されて人気化しています。

優待利回りがおよそ2%あり、かつQUOカードでもらえる優待は魅力的です。

しかし、株主数が増えれば企業側の負担も増大します。

2021年3月末時点では3万人だった株主が、2022年3月末には数万単位で増えている可能性がありそうです。

以前に紹介された「ひろぎんHD」は優待改悪

実際、以前に桐谷さんに紹介されたひろぎんホールディングス(7337)はわずか1年で優待改悪に追い込まれました。

100株(6万円ほど)の投資で2,500円相当のカタログギフトがもらえるという優待でしたが、株主数が急増して費用が膨大になり、500円分のギフトカードに変更しました。

優待目的に個人投資家が殺到すると企業側が苦しくなってしまうのです。

結果的には優待改悪につながったかもしれませんが、桐谷さんを責めるのはお門違いですね。

日本株は優待廃止・改悪の流れ

ひろぎんHDに限らず、国内株は優待廃止・改悪の流れができています。

新型コロナで業績が悪化しているというのもありますが、大株主から公平な株主還元を求める声が強まっていることや、東証再編により上場維持に必要な株主数が減ったことも背景にあります。

JSPが株主優待を廃止・改悪する可能性も高まっていると言えるでしょう。

業績は悪化傾向

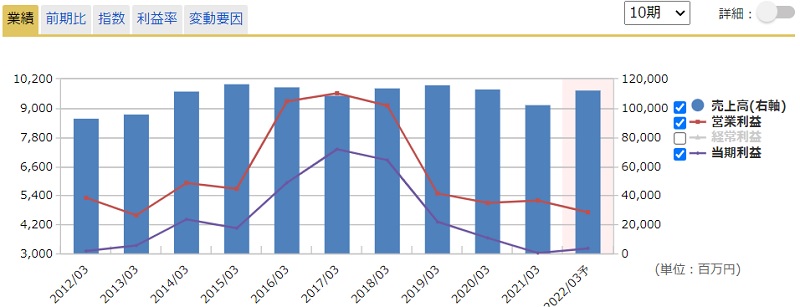

利益は10年ぶりの低水準

業績面にも不安があります。

JSPの業績は2017年以降悪化が続いており、2021年3月期はおよそ10年ぶりの低利益に沈みました。

2022年3月期も同水準の業績になると予想されています。

これでは株価も上がりにくいでしょう。

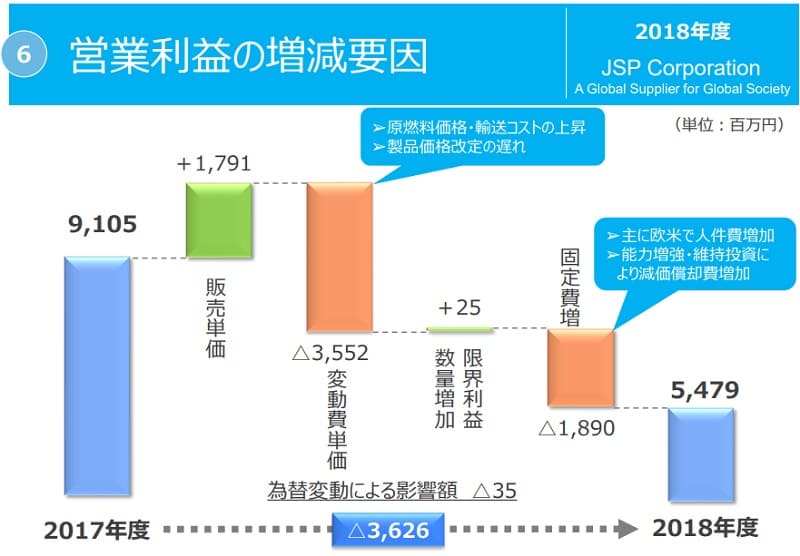

費用増加が業績の重荷

業績が冴えない理由は営業費用が増加しているためです。

具体的には、製造のための燃料コスト・輸送コスト・人件費・減価償却が増加しています。

以下、業績が急悪化した2018年3月期の営業利益の増減要因です。

「変動費単価」「固定費増」が利益を大きく削っていることが分かります。

悪化要因の解消まで時間がかかる

燃料費や人件費は2022年も高止まりする見通しです。

原油や天然ガスの需要がひっ迫している上、新型コロナによって労働参加率が下がり、人手不足で人件費が高い状態が続いています。

さらに、ロシアへの経済制裁で世界経済が打撃を受けることになります。

業績を悪化させている要因が解消されるまでは数年を要するでしょう。

今後の株価はどうなる?

優待改悪・廃止なら株価急落の恐れ

もし株主優待が改悪や廃止となれば株価急落の恐れがあります。

優待目的で買っている個人投資家が増えていますが、優待の魅力が下がれば売り圧力が増加し、株価は下落するでしょう。

現在のJSPの利回りは、配当で3.1%、優待で1.9%となっています。

個人投資家は5%もの利回りを享受できますが、優待がなくなれば4割もの利回りが失われるため、売りに回る投資家が増えると予想されます。

業績底打ちなら株価回復

ただし、業績が回復に向かえば話は変わってきます。

利益が増えれば優待改悪・廃止の可能性は下がる上、高利回りに着目した買いが増加して株価を押し上げるでしょう。

直近の業績は冴えませんが、費用面が増加しただけで、企業としての実力は維持されています。

今後、原油価格や輸送費が改善してくる可能性は十分あります。

長期的には「株価4倍」の可能性も

JSPは長期ビジョンで「売上高1,800億円・営業利益180億円」を掲げています。

利益面では直近の業績の6倍にもなり、これが達成された場合、株価は最低でも4倍に上昇するでしょう。

達成時期は2027年とされています。

達成できるかは不透明感が強まっているものの、営業利益90億円に達しただけでも現在の3倍であることを踏まえると、長期的には株価が回復していくと考えて良さそうです。

JSPに対する証券アナリストの評価

目標株価コンセンサスは2,000円

JSPに対する目標株価を平均した目標株価コンセンサスは2,000円となっています。

それに対して現在株価は1,600円前後。20%以上の上昇余地があると見られています。

ただし、JSPをカバーしているアナリストは2名のみです。

銘柄によっては10名以上いるため、2名というのは少ない方です。

アナリストが少ないと予想にぶれが出やすくなり、信頼性は低くなります。

証券アナリストの目標株価

具体的な目標株価を確認してみましょう。

JSPをカバーしている証券会社はゴールドマンサックスといちよし証券です。

ゴールドマンサックスは1,600円、いちよし証券は2,400円という投資スタンスを公開しています。

この2つの目標株価が平均されて「目標株価コンセンサス2,000円」となっていますが、2つの目標株価が大きく離れているため、コンセンサスはあまり当てになりません。

| 証券会社 | 投資判断 | 目標株価(変更前→変更後) |

|---|---|---|

| ゴールドマンサックス | 中立 | 1650円 → 1600円 |

| いちよし | 強気 | 2600円 → 2400円 |

1,600円前後は買い時との見方も

とはいえ、現在株価は1,600円前後と、ゴールドマンサックスの目標株価とほぼ一致しています。

大きな悪材料が出なければ株価が大きく下がることは無さそうです。

株主優待がどうなるかという不安材料はあるものの、現状維持を予想するなら、今は買い時と言えるかもしれません。

| | |

まとめ

JSPを株主優待目的で買うのが危険である理由について解説しました。

優待の費用負担が大きく、株主優待への風当たりも強まる中、改悪・廃止の可能性は高まっています。

安易に優待目的で買うのはおすすめできません。

一方、業績面ではそれほど悲観する必要は無さそうです。

費用面が高騰して利益を押し下げているものの、企業としての実力は高く、原油市況・労働市場が落ち着けば利益回復が見込めます。

優待の改悪・廃止リスクはともかく、長期目線であれば買っても良い銘柄だと思われます。

桐谷さんが選んだ「NISA枠で買いたい優待株9銘柄」