日本たばこ産業(以下、JT)の株主優待がついに廃止されてしまいます。

個人投資家にとっては100株あたり2,500円分の還元が無くなってしまうため大きな痛手です。

しかし、大口投資家にとっては配当が増えるためむしろ好材料。

株価を動かすのは大口投資家であることを踏まえれば、優待廃止はむしろ買い時とも考えることができます。

本記事では、優待廃止が買い時である3つの理由と、今後の株価推移について考察しました。

2021年度決算で株主優待廃止を発表

株主優待を「全廃」

2021年12月期の決算発表で株主優待の廃止が発表されました(公式リリース)。

2023年の優待発送をもって全優待が廃止されます。

最後の権利確定日は2022年12月末の予定です。

まだ1回残されていますが、JTの優待条件は1年以上の継続保有(=株主名簿に5回載る)ことが条件ですので、これからJT株を購入しても優待の対象とはなりません。

配当で公平に利益還元

優待廃止に踏み切った理由は、株主還元を公平にするためです。

というのも、株主優待は機関投資家にとって恩恵がほとんどありません。

1口座あたり2000株が優待対象の上限ですので、万株単位で保有する機関投資家にとっては無いも同然です。

一方、配当であれば株数に比例して受け取ることができます。

したがって、優待費用を配当に回すことが公平な株主還元だと言えるのです。

日本株は優待縮小・廃止の流れ

株主優待を導入する企業は2019年をピークに減少傾向です。

減少している理由は主に2つです。

1つ目は、新型コロナによる業績悪化です。

優待を実施する体力がなくなり縮小や廃止に追い込まれる場合があります。

2つ目は、市場の再編です。

2022年4月から最上位の市場が「東証1部」から「プライム市場」に移行しますが、それにより、必要な株主数が2,200人から800人に緩和されます。

株主数を増やす必要性が薄れたことが優待縮小・廃止の一因です。

優待廃止はもはや悪材料では無い

以前までは、優待廃止=株価暴落というイメージがありました。

しかし、優待縮小・廃止の流れが強まる中、優待を廃止しても株価が落ちない銘柄が出てきています。

今後は優待廃止でも株価が下落しない傾向になっていくでしょう。

理由① 優待費用が節約できる

優待廃止で195億円もの節約に

株主優待を廃止することで、これまでかかっていた優待費用がゼロになります。

その額は最大195億円にも上ります。

金額は次のように試算しました。

優待費用=650万単元(個人が持つ株数)×3,000円(1単元あたりの優待費用)=195億円

単元数は個人投資家の保有数から割り出しています。

また、優待費用は1単元あたりの優待額2,500円に送料等を加味して3,000円としました。

1株利益は実質+10円

195億円という優待費用は1株あたり約10円に相当します。

すなわち、優待を廃止するということは、1株あたり利益(EPS)が10円増加するのと同じ意味を持つのです。

EPS増加額=195億円(優待廃止による削減額)÷20億株(発行済株式数)=9.75円

配当増加で新規株主にも恩恵

節約された費用が配当に回されることは新規株主にとって大きなメリットです。

これまでは1年以上保有しないと優待を受けることはできませんでした。

しかし、これからは最初の権利確定日から優待費用を削減した恩恵を受けることができるようになります。

新規株主が増加することは株価上昇にも寄与することでしょう。

理由② 優待改悪は機関投資家にとって好材料

機関投資家の取り分が増加

機関投資は株主優待の恩恵をほとんど受けることができませんので、優待廃止は機関投資家にとって好材料です。

これからは株主優待に回っていた費用を配当として取り込むことが可能となります。

実際、2022年3月期は+10円の増配が実施されました。

優待廃止は機関投資家にとってメリットしかありません。

1株利益の増加で理論株価上昇

これまで株主優待に流れていた費用が削減されることで、EPS+10円程度の効果があると上で書きました。

これは株価にとってポジティブに作用します。

というのも、JTのPER(株価収益率)はおよそ10倍ですので、EPSが+10円となれば、理論株価は+100円程度(10円×10倍)の補正がされるためです。

機関投資家の買いで株価上昇も

配当が増えたことで機関投資家がJTへの投資比率を増やし、株価上昇につながる期待があります。

機関投資家は最大の買い手なので株価へのインパクトも多いでしょう。

特に、最近は高配当銘柄への注目度が上がってきています。

JTのような配当利回り6%台の銘柄は希少ですので、その意味でも、株価上昇の余地は大きいと言えそうです。

理由③ 業績は好調、株価下落が買い時に

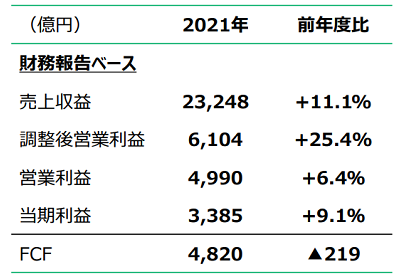

業績は増収増益で好調

たばこ産業は縮小傾向にあると言われますが、JTの業績はそのイメージほど悪くありません。

2022年2月15日に発表された通期決算は、売上高+11.1%、純利益+9.1%と増収増益を達成しました。

特に海外事業が好調です。

海外に限って言えば、売上高は+18.5%、営業利益は+33.3%に達しています。

国内事業が低迷に対し、海外事業で挽回するという構図です。

個人の投げ売りなら買い時

優待廃止で個人が投げ売りをするなら買い時となるでしょう。

個人にとっては悪材料ですが、大口投資家にとっては好材料です。

そして、株価を主に動かすのは大口投資家。

そう考えれば、個人が投げ売りして一時的に株価が下落しても、いずれは大口投資家による買いで上昇する可能性が高そうです。

| | |

優待廃止後の株価予想

株価への影響は軽微

優待廃止と企業としての実力は無関係ですので、優待廃止によって株価が下落トレンドになる可能性は低いでしょう。

実質的に株価への影響はほとんど無いと予想されます。

高配当銘柄として株価上昇を予想

一方、今後は高配当銘柄として注目される期待があります。

JTの配当利回りは約6.5%と非常に高い水準です。

主要な高配当銘柄は株価上昇により利回りが低下していますので、未だ高配当を保っているJTは魅力的な銘柄だと言えます。

たばこ産業は良くも悪くも安定しています。

世界情勢が不安定になる中、安定した高配当銘柄は注目されると予想しています。

株価2,500円の回復が想定線

株価の上昇目安としては2,500円程度になるでしょう。

2,500円でも利回りは6%と高水準であり、証券アナリストの目標株価も2,500円を超えている場合が多いです。

証券アナリストで最も強気予想なのは野村證券の3,100円です。

すぐに3,000円超えは難しいと思われますが、従来の増配傾向に戻ることができれば、利回り上昇とともに株価上昇が期待できそうです。

中期的には3,000円超えも視野に入るでしょう。

長期保有は危険

ただし、長期保有については危険だと考えられます。

たばこ産業は世界的に縮小傾向です。

新興国では需要が増加しているものの、国が豊かになれば健康に気を遣う人が増え、たばこ産業はやはり厳しくなると予想されています。

15年保有すれば配当でほぼ100%回収できる利回りですが、深追いは禁物でしょう。

まとめ

株主優待の廃止を発表したJTがむしろ買い時である3つの理由を解説しました。

優待廃止という悪材料を除けば、業績好調・増配・一時的な株価下落と、まさに買い時と言える要素が揃っています。

このタイミングなら高配当+値上がり益の両方を獲得できるかもしれません。

世界情勢が不安定であるため先行きの不透明感はぬぐえませんが、利益期待の大きい銘柄であることは確かでしょう。

JTの食品はゴミ同然なので、こんな優待はなくなってよかった。海外のタバコ会社の買収を続ければ、あと半世紀くらいは安泰かもね。