(追記)残念ながら2025年6月6日のミッション2の月面着陸は失敗に終わりました。

月面輸送サービスの立ち上げを目指すispaceですが、月面着陸の成否が今後の株価に直結します。

着陸に成功した場合、2025年度に控えた商業ミッションが現実的となり、2025年度に純利益100億円以上が狙えます。

そうなれば、ispaceの時価総額は3,000億円を超えるでしょう。

話題性も高いことから、株価3,000円、評価次第では6,000円も狙えるほどです。

逆に、月面着陸に失敗した場合は商業ミッションの立上げが遠のき、株価急落は避けられません。

本記事では、2024年冬に打上げられるミッション2の成否によって、株価がどこまで上がるか、またはどこまで下がるかを予想します。

ミッション2の詳細

月面着陸2回目のトライ

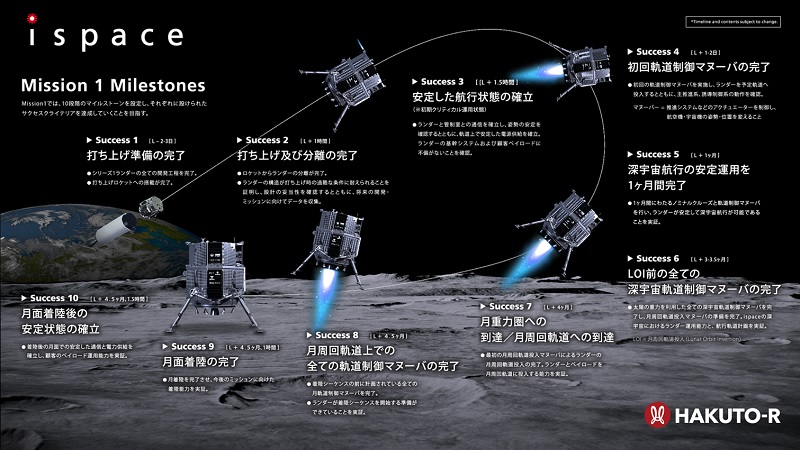

ispaceはこれまでに1回の打ち上げを経験し、月面着陸の最終段階までこぎつけました。

高度測定に誤りによって墜落したものの、10段階のうち8段階目までの検証には成功しました。

次のチャレンジは2024年冬に予定されており、これがミッション2と呼ばれています。

ミッション1失敗の原因は?

ミッション1は着陸こそ失敗したものの、非常に惜しいところでした。

原因はソフトウェア上の誤作動です。

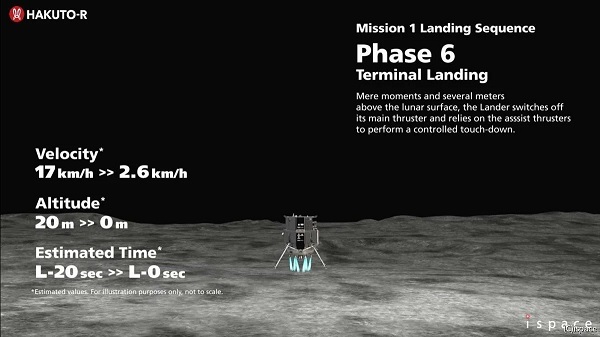

月着陸船は「推定高度」と「測定高度(実測値)」という二つの高度を使い分けますが、クレーターを通過した際に測定高度が急速に変化したため、異常値として扱ってしまったのです。

その結果、推定高度を頼りに減速を行ってしまい、地面に着陸する前に燃料を使い切ってしまいました。

ミッション2は成功の期待大

推定高度による着陸動作は完璧だったことから、クレーターさえなければ成功していただろうと言われています。

そのため、ソフトを修正したミッション2では成功する期待が高いです。

ソフトの微修正以外は基本的にミッション1と同様の条件で挑みます。

新たな想定外が発生しないとも限りませんが、ミッション1と同様に進むことができれば、おそらく成功するでしょう。

(追記)結局、ミッション2も前回と同様のポイント(success9)で失敗しました。

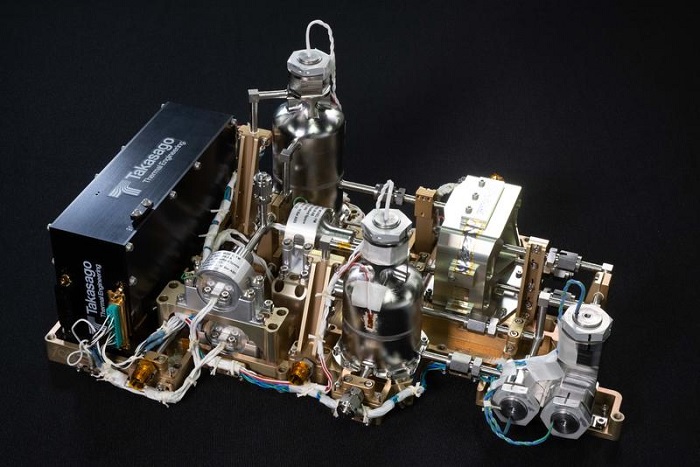

水素・酸素の生成装置を輸送

ミッション2では高砂熱学工業が製作した「月面用水電解装置」を輸送します。

これは、月に存在する水から、水素と酸素を生成する装置です。

水素はロケット燃料に活用できますし、酸素は人間が月面生活を送る上で欠かせません。

ミッション2では、月面用水電解装置を使って水素と酸素が生成できることを実証するのが最終目標です。

ミッション2成功で業績はどうなる?

2025年度に売上600億円

ミッション2で月面着陸を実証できたとすると、今後の業績はどうなるでしょうか。

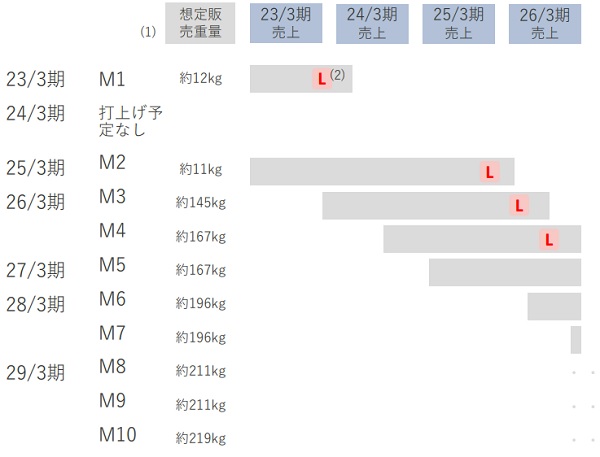

まず、2025年度に商業目的の打上げが2回控えています。

1回目のミッション3では145kg、2回目のミッション4では167kgを運搬する計画です。

月面輸送事業では1kgあたりの販売価格がおおよそ決まっており、ispaceの場合は1kgあたり2億円です。

1.5百万米ドル/kgが現在の基本的な当社販売価格。市場の成熟に伴い今後単価は一定程度低減する可能性有り

引用:ispace「事業計画及び成長可能性に関する事項」

従って、両ミッションを成功させれば2025年度の売上は600億円を超えます。

営業利益200億円は確保

2回の打上げ費用として200億円、その他費用として200億円かかったとしても、利益200億円は確保できます。

ispaceの時価総額は700億円程度(2024年3月27日時点)なので、利益200億円は破格の数字です。

PER30倍を前提とすると、時価総額6,000億円に躍進してもおかしくありません。

つまり、株価としては10倍弱に上昇することを意味します。

将来的に売上げ1,000億円も

さらに先の予定を見ると、2028年度には3回のミッションで計640kgの運搬が計画されています。

これが実現すれば売上1,000億円に達するでしょう。

NASAなどが進めているアルテミス計画に参画する予定なので、長期的に安定した売上げも期待できます。

月面輸送ベンチャーは他にもありますので、競争激化で1kgあたり1億円に下がるとの見通しもありますが、いずれにしろ大きな飛躍になるのは確かです。

成功した場合の予想株価

株価4倍の可能性大

ミッション2が成功した場合、2025年度の商業打上げで営業利益200億円の現実味が増します。

純利益ベースで100億円になるとしても、PER30倍で時価総額3,000億円には達します。

一方、現在の時価総額は720億円(2024年3月27日時点)です。

したがって、時価総額は4倍に増加し、株価も同様に4倍に上昇することになるでしょう。

株価6,000円突破も視野

時価総額3,000億円に上昇した時の株価はおよそ3,600円です。

勢い、株価4,000円突破もあり得るでしょう。

また、PER30倍を前提にしましたが、話題性や日本株投資の盛り上がりも踏まえると、PER50倍以上になっても違和感はありません。

そのため、株価6,000円突破も視野に入りそうです。

失敗した場合の株価予想

ストップ安の急落はほぼ確実

ミッション2に失敗した場合、ミッション3以降の商業打上げの実現は厳しくなるでしょう。

そのため、株価の拠り所となる数字が出せなくなります。

それどころか、財務的な懸念が強まり、株券が紙切れになることも心配しなければなりません。

したがって、株価はストップ安を挟むほどの急落となるでしょう。

株価半値まで下落を予想

では、株価はどこまで下落するでしょうか。

目安としては株価半値あたりが下落目途となるでしょう。

現状、ispaceはミッション3までの資金は確保しており、2回のチャンスが残されていると言えます。

そのうちの1回のチャンスが潰え、残り1回となりますので、リスクが倍になったと考えて株価半値が妥当と考えています。

具体的には、株価400~500円が想定され、増資が入ればさらに下落余地が広がります。

ミッション3も失敗なら株価300円へ

ミッション2が失敗した場合、ミッション3の成否が非常に重要となります。

それでは、もしミッション3まで失敗するとどうなるでしょうか。

まず、ミッション4を行うための資金調達が必要となるでしょう。

新株発行と有利子負債のハイブリッドになると思われますが、少なくとも30%ほどの希薄化を覚悟しなければなりません。

株価も相応に下落し、300円台が維持できれば御の字です。

最終的には救済買収

日本政策投資銀行が救済か

いよいよ資金繰りに行き詰った場合、救済の買収が行われると予想されます。

ただ、民間企業が失敗続きの宇宙ベンチャーに数百億円を出すのは難しいでしょう。

そのため、日本政策投資銀行がいったん救済するのではないでしょうか。

宇宙産業育成は国策でもありますので、国としても簡単には潰さないはずです。

既に4.25%を保有済み

日本政策投資銀行は既にispaceに出資しています。

現在の保有比率は4.25%で、2018年に行われた資金調達を引き受けました。

バリュートレンド「株式会社日本政策投資銀行 の保有情報」

ispaceが資金繰りに行き詰まった場合、日本政策銀行を筆頭として出資を募り、公開買付けによって非上場化を目指すと思われます。

その場合、株価500円以下にはなりそうですが、保有株を買い上げてくれるでしょう。

まとめ – ispaceは買い時か?

ミッション2が成功した場合と失敗した場合について、それぞれの予想株価について考察しました。

成功した場合は商業ミッションの成功を織り込みに行きますので、純利益100億円を想定し、時価総額が3,000億円以上に拡大すると予想しました。

その場合の株価は3,600円です。

評価が上振れれば株価6,000円突破でも違和感はありません。

一方、失敗した場合は商業ミッションが暗礁に乗り上げますので、株価は400~500円に下落するでしょう。

さらに、増資が入れば300円未満まで下落してもおかしくありません。

ミッション1が非常に惜しいところまで進んだことを考えれば、成功して株価数倍、失敗して株価半値であれば成功に賭けても良さそうです。

リスク・リワードの観点からは投資しがいのある銘柄だと考えられます。

集中投資する銘柄ではありませんが、成功した場合に備えて少しは保有しておきたいですね。

まず、株価上昇のカギとなるミッション2について確認しておきましょう。