10月末権利確定の銘柄のうち、日本ハウスホールディングス(以下、日本ハウスHD)が高配当銘柄として話題です。

日本ハウスHDの2022年の1株配当は20円が予定されています。

それに対し、株価は450円前後で推移しているので、配当利回りは4.4%という高配当です。

しかし、高配当銘柄には罠がつきもの。

株価が下落トレンドで損失を被ったり、悪材料が出て急落してしまうなど、適当に買うと痛い目を見ることがあります。

本記事では、日本ハウスの利回りだけでなく、業績や今後の見通しなども含めて考察し、日本ハウスが果たして買い時なのかどうかをチェックします。

目次

株価推移と利回りを確認

株価は長期にわたって下落トレンド

まずは日本ハウスHDの株価推移を振り返りましょう。

以下が過去10年間の株価チャートです。

過去10年間の長期トレンドを見ると、2013年を頂点に株価が下落傾向であることが分かります。

2013年の最高値は800円台後半でしたが、次に高値を形成した2018年は700円台中盤、次に高値を形成した2021年末は500円台前半と、高値を切り下げる形となっています。

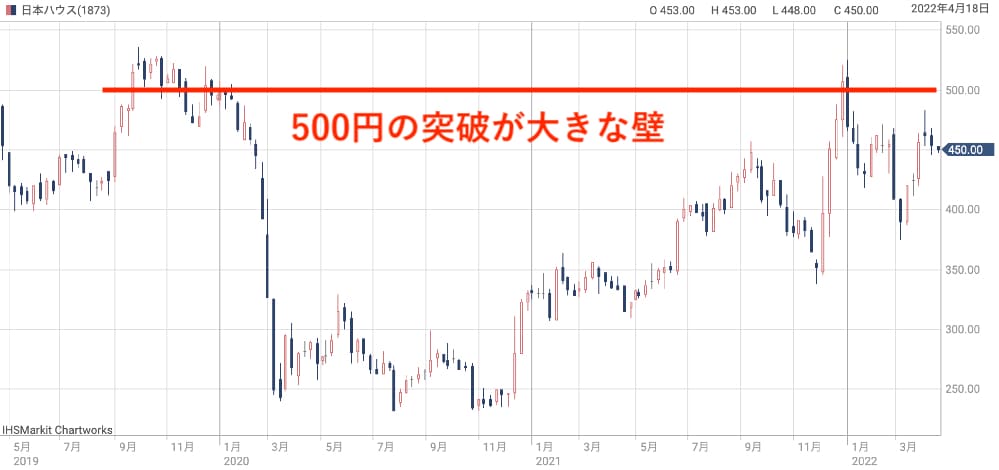

短期的には500円突破が焦点

より短期的に、直近3年間の株価推移をクローズアップしてみましょう。

新型コロナが発生する前の2019年は株価500円前半でしたが、ここが抵抗線となって株価上昇を阻んでる様子が見て取れます。

コロナ発生前に買い、これまで含み損を抱えていた投資家が”戻り売り”をしているのでしょう。

この抵抗線を抜けるかどうかが直近の焦点です。

配当利回りは4.44%

株価が冴えない反面、配当利回りは高水準です。

1株あたりの配当額は20円ですので、株価450円での配当利回りは4.44%と計算されます。

プライム市場全体の配当利回りが2%を少し上回る程度なので、プライム市場のおよそ2倍の利回りがあります。

4%超えの配当利回りは魅力的な水準です。

優待利回りは(おそらく)0.67%

一応、株主優待の利回りも確認しておきましょう。

日本ハウスHDは1,000株以上のホルダーに対して株主優待を実施しています。

株主優待内容は次の通りです。

所有株式数1,000 株以上の株主に対し、株式会社日本ハウス・ファームの函館農場にて生産したじゃがいもとかぼちゃを使用したスープを贈呈する。

なお、スープセットの内容は、

① ポテトスープ ×2個

② パンプキンスープ ×2個の4点で構成されます。

引用:株主優待制度の変更に関するお知らせ

上記引用にもある通り、2022年10月末権利確定分から優待内容が変更されています。

なので、次にもらえる株主優待がどれだけの価値があるのかは不明です。

ここでは、前年度までの優待相当額である3,000円で利回りを計算しましょう。

優待利回り=3,000円(優待相当額)÷450,000円(1,000株取得費)×100(%)=0.67%

4%超えの高配当は本物か?

一時利益や特別配当の可能性は?

利回り4.44%というのは魅力的な配当利回りですが、今年度だけ高い、という可能性を疑わなくてはいけません。

よくあるのは、不動産の売却など一時的な利益が原資だったり、創業XX年度の記念配当だったり、などです。

また、業績の裏付けがあっても、一時的な好業績という可能性もあります。

日本ハウスHDの高配当は「本物」

確認したところ、2022年10月期の配当予想はしっかり営業利益を稼いだ上での配当でした。

配当の原資となる利益を確認しておきましょう。

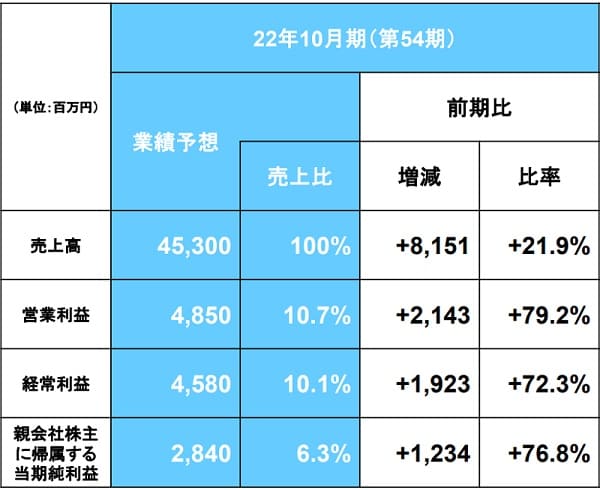

2022年10月期の業績予想が次の表です。

売上高が前年比+21.9%の453億円まで伸びる見通しです。

売上増加に伴い、営業利益が+79.2%の48.5億円、純利益が+76.8%の28.4億円になる見通しです。

1株利益は71円ですので、配当の20円は十分に賄うことができるでしょう。

好調な受注が継続

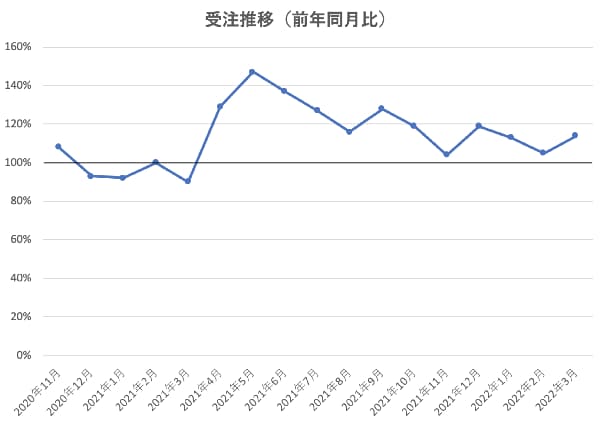

好業績の背景には、住宅建築の好調な受注があります。

以下のグラフは日本ハウスHDの受注推移(前年同月比)です。

2021年4月以降、受注高は前年を上回る月が続いており、事業環境は良好であることが伺えます。

業績悪化は否定できない

とは言え、業績悪化につながるような懸念のタネは絶えません。

世界的な資源価格高騰は木材価格にも波及し、業績の重荷になりつつあります。

また、国内人口は減少傾向ですので、長期的には、家を建てるという世帯は減ってくるでしょう。

2023年以降の業績がどうなるかは不透明です。

業績悪化の可能性を考察

住宅需要の見通しは?

今後、日本ハウスHDの業績が悪化する可能性はあるのでしょうか。

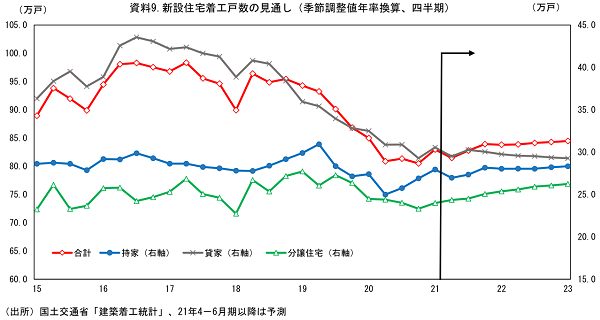

今後の業績を占う上では、第一生命経済研究所が日本全体の住宅需要を調査した「新設住宅着工戸数の見通し」が参考になります。

そこには次のように記載されています。

新設住宅着工戸数の見通しは、21年度を83.0万戸(前年度比+2.2%)、22年度を84.2万戸(同+1.4%)と予想する。19年度、20年度と減少の続いていた新設住宅着工戸数は、景気回復に伴い21年度、22年度と増加が続くと予想する。

引用:第一生命経済研究所「新設住宅着工戸数の見通し」

持家住宅の需要は増加見通し

以下のグラフが新築住宅着工戸数の見通しです。

赤色の折線が着工戸数の合計ですが、2022年~2023年にかけて上昇していく見通しです。

急に景気が悪化するようなことが無ければ、2023年以降も上昇が期待できるでしょう。

日本ハウスHDの受注も好調が続きそうです。

ホテル事業は新型コロナ次第

日本ハウスHDはホテル事業も行っていますが、ホテル事業は新型コロナ次第となるでしょう。

2021年10月期は-9億9,000万円の営業赤字を計上し、足を引っ張る要因になっていました。

新型コロナ次第では2022年10月期はさらに大きな赤字に陥る可能性があります。

一方、新型コロナがある程度落ち着き、「GoToトラベル」などが再開されれば、少なくとも赤字は解消できるでしょう。

ホテル事業の先行きは新型コロナにかかっています。

総じて、業績悪化の可能性は低い

住宅需要は悪くなく、ホテル事業も赤字幅が増える可能性は低そうです。

そもそも、2021年10月期は新型コロナの影響が直撃した年なので、その業績を下回ることは想定しにくいのです。

総じて、日本ハウスHDの業績が悪化する可能性は低いと言えます。

楽観シナリオではどれだけ儲かる?1年間の利益予想

株価450円で購入して1年保有を想定

日本ハウスHDに投資した場合、1年間でどれだけの利益が出せるのかを考えてみましょう。

株価450円で100株を購入し、2022年10月期の中間・期末の配当を受け取った上で売却する、というシナリオを想定します。

まずは業績好調が続いた場合の楽観シナリオで考えてみます。

配当利益は+2,000円見込み

配当利益ですが、2022年10月期は1株あたり20円の配当予定です。

したがって、配当利益は+2,000円となります(ここでは税金は考慮しません)。

配当利益=20円(1株配当)×100株=2,000円

売却益は+5,000円を予想

一方、株価変動での損益はどうなるでしょうか。

業績好調が続いた場合、コロナ禍前の株価水準まで回復することが予想されます。

2019年当時は株価500円前後でしたので、楽観的に見れば、1年後に売却する頃には株価500円を回復すると見込んで良いでしょう。

したがって、売却益は+5,000円が見込まれます。

売却益={500円(売却株価)−450円(購入株価)}×100株=5,000円

1年間の投資で+15%の利益

以上から、配当利益で+2,000円、売却益+5,000円で、合計+7,000円の利益が見込めることが分かりました。

投資額は4万5,000円でしたので、利回りで言えば+15.6%となります。

株式投資は+5%取れれば成功と言われます。

+15%というのは大きな利益です。

1,000株以上投資すれば株主優待も受けることができ、利回り若干増やすことができます。

業績悪化した場合の損失予想

配当利益は+1,300円を予想

次に、業績が悪化した場合の損失予想を考えてみましょう。

事業環境が悪化し、2021年10月期と同程度の着地となるシナリオを想定します。

まず、配当20円を実施するのは難しいでしょう。

2021年10月期と同じく、1株13円に減配するのが妥当です。

したがって、業績が悪化した場合の配当利益は+1,300円になると予想しました。

株価下落で-15,000円の損失

業績悪化に伴って株価は下落することが予想されます。

2021年10月期の期間は、株価レンジが250~350円で推移していました。

したがって、2021年10月期と同程度の業績になった場合、株価は300円ほどに落ち込むと考えるのが自然です。

株価450円・100株のポジションはおよそ-15,000円の損失を抱えることになります。

悲観シナリオでは-30%の損失を予想

以上から、業績が悪化した場合は+1,300円-15,000円=-13,700円の損失になると予想されます。

損失率で言えば-30%です。

最悪の場合、これくらいの損失が発生することは覚悟しておくべきでしょう。

ただし、事業環境は改善してきていることから、悲観シナリオよりも楽観シナリオの方が実現可能性は高そうです。

結論:日本ハウスHDは「買い時」

ここまで、配当利回り・過去の業績・今後の見通しについて確認しました。

強気一辺倒とはいかないものの、株価450円前後での日本ハウスHDは「買い時」だと言えそうです。

以下、買い時だと言える理由をまとめました。

- 配当利回り4.4%は大きな魅力

- 住宅需要が強く、数年間は業績好調が続く公算が高い

- 業績が悪化しなければ、株価の下落余地は限られ、期待損失<期待利益 である

日本ハウスHDの高配当には業績の裏付けがあり、高配当の持続が期待できます。

業績悪化・株価下落の可能性はあるものの、それを上回る期待利益があると判断しました。

私は(2022年4月22日時点で)まだ保有していませんが、100株程度ならとりあえず買っておいて良さそうですね。

配当利回り=20円(1株配当)÷450円(2022年4月19日終値)×100(%)=4.44%