オリエンタルランドの決算は、好材料と悪材料が交錯する内容となった。

2025年3月期は、売上高・純利益ともに過去最高を更新する好決算を記録。

しかし、今期(2026年3月期)の業績予想は市場予想を大きく下回る減益見通しとなり、株価には下押し圧力が加わった。

一方、創立65周年を記念した特別優待の実施や、ディズニークルーズ就航を含む長期経営戦略の発表などは短期・長期目線で買い材料であり、好材料と悪材料が入り混じっている。

これらを踏まえた上で、今後の株価はどうなるだろうか。

本記事では、2025年3月期の業績内容、今期予想、特別優待、そして2035年を見据えた成長戦略まで、オリエンタルランド株を取り巻く材料を総合的に分析していく。

決算の主なトピック

①2025年3月期の業績

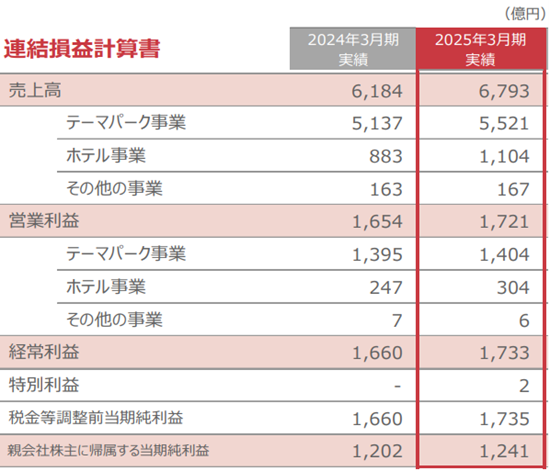

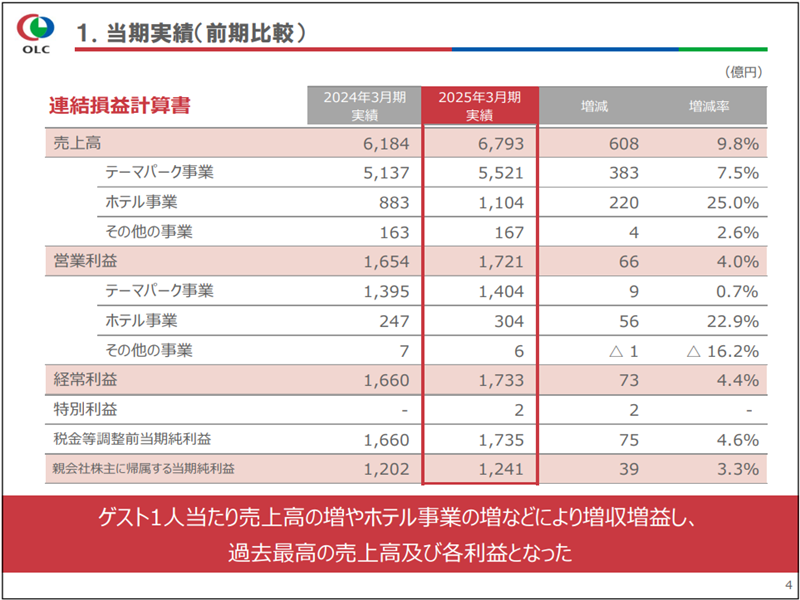

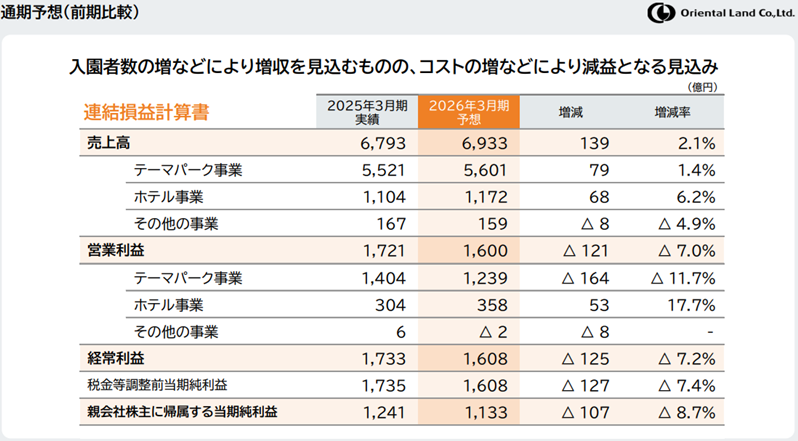

2025年3月期の業績が発表され、売上高は6,793億円(前年同期比9.8%増)、純利益は1,241億円(同3.3%増)と、増収増益の好決算となった。

ただし、第3四半期決算から大きな上振れはなく想定内の結果だ。

市場の関心は今期(2026年3月期)の業績予想に移っており、株価への影響は限定的だった。

②今期(2026年3月期)の業績予想

前期が好調だった一方、今期(2026年3月期)は不調だ。

売上高は6,934億円(前期比2.1%増)と増収が見込まれるものの、純利益は1,134億円(同8.7%減)と減益が予想されている。

市場予想は増収増益だったため、減益予想はネガティブサプライズだ。

アナリスト予想の平均は純利益1,344億円であったため、純利益ベースで約200億円の落差が生じている。

今期見通しが期待を下回ったことで、株価に対して大きなマイナス要因となった。

| 会社予想 | コンセンサス予想 | |

|---|---|---|

| 売上高 | 6,934億円 | 7,300億円 |

| 営業利益 | 1,600億円 | 1,900億円 |

| 純利益 | 1,134億円 | 1,344億円 |

| 1株利益 | 69.2円 | 82.0円 |

③特別優待の実施

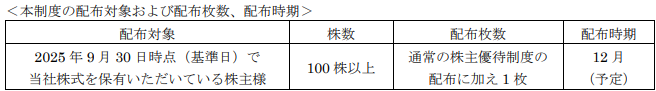

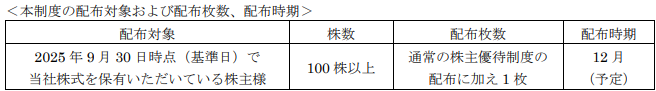

創立65周年を記念した特別優待が決算と同日に発表された。

特別優待の内容は、東京ディズニーランドまたは東京ディズニーシーで利用可能な1デーパスポート1枚の進呈だ。

2025年9月末時点で100株以上を保有している株主が対象となる。

この特別優待による利回りは3%を超えており、個人投資家にとって大きなメリットとなります。

ただし、この特別優待は一度限りの実施であり、株価へのプラス効果は一時的と考えられます。

④長期経営戦略の発表

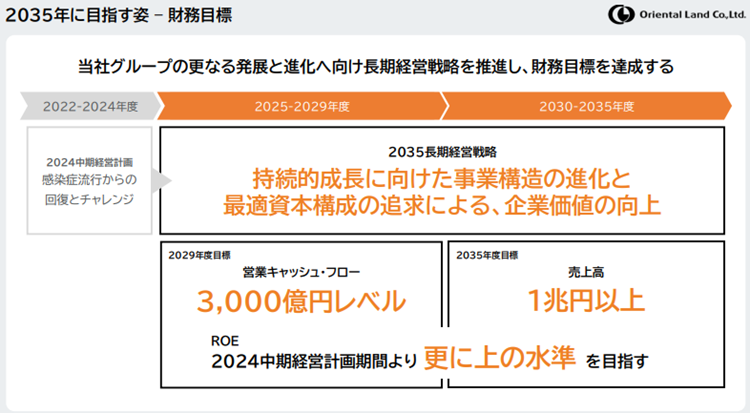

決算と同日に、5~10年単位の目標を定めた長期経営戦略を発表した。

この長期経営戦略では、2029年度までに営業キャッシュフロー3,000億円、2035年度の売上高1兆円を目指すとしている。

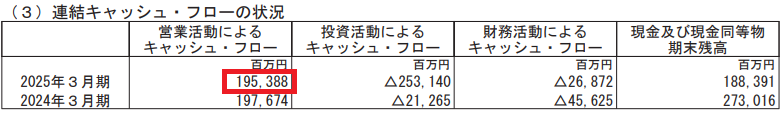

直近の営業キャッシュフローは約2,000億円、売上高は約6,800億円であり、いずれも約1.5倍の目標数値となっている。

次の章から、それぞれのトピックについて深堀りして解説していきます。

2025年3月期の業績

売上げ+10%、利益+3.3%で好決算

2025年3月期のオリエンタルランドの業績は、売上高6,793億円(前年同期比+9.8%)、純利益1,241億円(同+3.3%)と、過去最高を記録した。

売上拡大の背景は次の2点だ。

パーク内の物販やアトラクション関連収入が伸びたほか、ホテル宿泊者数の増加、宿泊単価の上昇が売上げを押し上げた。

特にホテル事業では、東京ディズニーシー・ホテルミラコスタを中心に客単価の上昇が目立った。

さらに、コスト構造の最適化や、稼働率の改善により、営業利益率は25%以上と高水準を維持している。

事前予想からわずかに上振れも、想定内

市場の事前コンセンサス予想では、2025年3月期の経常利益は1,708億円とされていたが、実際の経常利益は1,733億円と、約25億円の上振れとなった。

プラス材料ではあるものの、サプライズと言えるほどのインパクトではなく、市場の想定内に収まったと考えられる。

第3四半期時点での通期予想の達成見通しがすでに明らかになっていたため、最終的な数字が確定しただけという受け止め方が支配的だ。

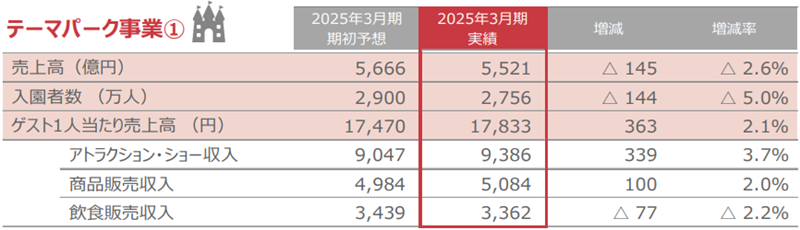

入園者数は当初予想よりも大幅減少

2025年3月期における入園者数は2,756万人で着地したが、会社側が期初に想定していた水準(2,900万人)から144万人下回った。

上期の段階から下振れ傾向が見られ、下期でも挽回には至らなかった。

その背景としては、まずコロナ禍後の“リベンジ消費”が一巡したことがある。

2023年から2024年にかけては急激な来園需要の回復があったが、2025年にはその反動として需要が減退した。

また、2023年に実施された東京ディズニーリゾート40周年イベントの終了も影響しており、イベント終了後の集客はやや伸び悩んだ。

さらに、2024年夏に記録的な猛暑日が続いたことも、来園者数の減少要因とされている。

特に7〜8月の集客が想定よりも弱く、ファミリー層を中心に外出控えの傾向が強まったことが数字に表れた。

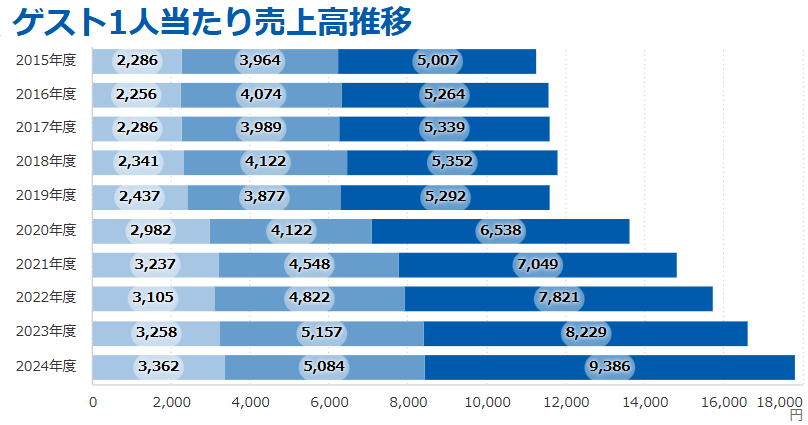

1人当たり売上高は若干上振れ

入園者数が当初計画を下回った一方で、1人当たりの売上高は想定を上回る結果となった。

当初予想では17,470円と見込まれていたが、実際には17,833円となり、2%超上振れた。

また、前年(16,644円)と比べると約1,200円増加した。

増加の要因としては、パーク内のアトラクションやショー関連の収入が好調だったことに加え、グッズや記念商品などの物販が強い売上を記録した点が挙げられる。

特に限定アイテムやコラボグッズの展開が来園者の購買意欲を刺激し、物販単価が上昇した。

一方で、飲食部門は当初予想をやや下回る結果となった。

これは猛暑の影響で冷房の効く屋内施設に客足が集中し、特定の飲食店舗に偏りが生じたことや、新エリアに入園者が滞留して他エリアの売上げ増に波及しなかったことが要因である。

総じて、入園者数が想定を下回る中でも、来園者1人あたりの消費単価が上昇することで、全体の売上高を支えた形となった。

今期の業績予想

増収減益の見通し

2026年3月期における業績予想では、売上高は前期比+2.1%の6,934億円と引き続き増収の見込みだ。

一方、純利益は1,134億円と、前年の1,241億円から-8.7%の減益となる。

売上成長は維持しているものの、利益水準が市場予想を大きく下回ったことが悪材料だ。

特に、営業利益は1,600億円と予想されており、市場コンセンサスの1,900億円と比較して約300億円もの乖離がある。

決算直前までの株価は市場コンセンサスをベースに形成されるため、コンセンサスからの下振れは株価下落に直結する。

減益の理由は?

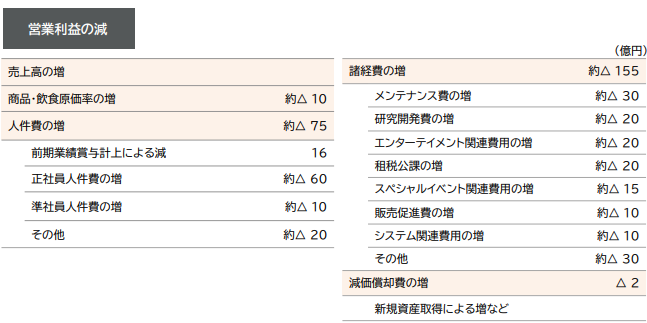

減益の主な要因は、人的投資と施設関連コストの増加だ。

具体的には、オリエンタルランドは継続的に正社員を増やしており、その影響で人件費が前期比で60億円の増加となる。

サービス品質を高めるための人員拡充だが、短期的には利益の圧迫要因だ。

加えて、施設の維持・管理に関するメンテナンス費用が30億円増加する見込みである。

パーク内では大型アトラクションの老朽化対策や設備の更新、バリアフリー化などが進められており、こうしたインフラ強化への投資が利益を圧迫する。

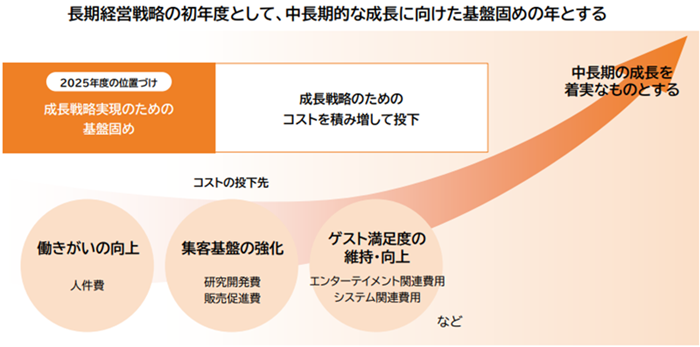

今期は長期戦略の初年度として位置づけられており、費用先行の年になると説明されている。

市場予想に届かずネガティブ

費用先行型の減益は企業として戦略的な判断といえ、必ずしもネガティブなわけではない。

しかし、株式市場では短期的な数値が重視される傾向にあり、株価にはマイナスに作用した。

決算翌日の株価は一時-200円の下落幅を記録したが、これは利益水準が予想に届かなかったことが主因と考えられる。

| 会社予想 | コンセンサス予想 | |

|---|---|---|

| 売上高 | 6,934億円 | 7,300億円 |

| 営業利益 | 1,600億円 | 1,900億円 |

| 純利益 | 1,134億円 | 1,344億円 |

| 1株利益 | 69.2円 | 82.0円 |

予想PERの割高感は払拭されず

今期が減益になることで、もともと割高だった株価指標がさらに割高になった。

2025年3月期の業績予想ベースではPER41倍だったところ、2026年3月期の業績予想ベースに切り替わったことで、PERは45倍に上昇した。

また、コンセンサス予想ベースでの予想PERは38倍だったので、2割もの落差があった。

オリエンタルランドのPERは日経平均の平均PER(約15~16倍)と比較して極めて高く、バリュエーション面では依然として割高感が残る。

PBRも5倍超と割高水準だ。

従来は、ディズニーブランドという独自の強みにより、同社は「プレミアム銘柄」として高PERを許容されてきた。

しかし、利益の鈍化が続くようであれば、このプレミアム評価にも見直し圧力がかかる可能性がある。

特別優待の実施

100株で1デーパスポート1枚配布

オリエンタルランドは、創立65周年を記念して特別株主優待を一度限りで実施すると発表した。

対象となるのは、2025年9月末時点で100株以上を保有している株主だ。

東京ディズニーランドまたはシーで利用できる「1デーパスポート」1枚が進呈される。

通常の株主優待制度では3年以上継続保有といった条件が設定されているが、今回は保有期間の条件がなく、権利確定日に100株保有していれば受け取れるという点が特徴だ。

そのため、既存の株主優待が対象外の新規投資家にとって魅力的な施策となっている。

1デーパスポートは上限価格が10,900円に設定されており、この金額相当のチケットが無償で付与されることは、個人投資家にとっては大きなメリットといえる。

特別優待だけで利回り3.5%

オリエンタルランドを100株購入するのに必要な資金は30万3,300円(4月末時点)だ。

パスポートの価格を10,900円として利回りを計算すると、【10,900円 ÷ 303,300円 ≒ 3.59%】となる。

これは東証プライム上場企業全体の中でも高い優待利回りだ。

さらに、オリエンタルランドは年間配当も実施しており、2025年3月期の配当金は年間14円(1株当たり)を予定している。

この配当を加味すれば、優待+配当の総合利回りは4%に達する。

高配当株と比較しても遜色のない水準となり、ディズニーファンの投資家からの注目度は一段と高まるだろう。

特別優待をきっかけとして、SNSやメディアを通じた個人投資家層への拡散効果も見込まれる。

株価上昇効果は一時的か

もっとも、こうした特別優待は株価に対して一時的な上昇圧力をもたらすものの、その効果は持続しにくいという側面もある。

特に注意すべきは、権利確定日直後の「優待売り」である。

優待を目的に保有していた投資家が、パスポートの権利を得た後すぐに株式を売却する動きが集中すると、需給が悪化し、株価は短期的に調整局面を迎える可能性が高い。

今年の9月末優待の権利確定日は9月27日(木)、権利落ち日は9月28日(金)です。9月28日(金)に優待取得後の売りが増える可能性があります。

また、あくまで「一度限りの記念施策」であることから、来期以降の優待制度への期待感が続くことは考えにくく、長期的な株価支援要因としての効果は限定的である。

このため、中長期での株価上昇を見込むのであれば、同社の本業の成長性や長期戦略に注目する必要がある。

長期経営戦略の発表

営業キャッシュフロー3,000億円を目指す

決算と同時に発表した長期経営計画では、2029年度までに営業キャッシュフローを3,000億円まで拡大する目標を発表した。

以下が長期経営戦略の数値目標だ。

営業キャッシュフロー3,000億円という目標は、2025年3月期の実績である1,954億円から約1.5倍の水準に相当する。

過去の成長スピードと比較しても高い目標であり、成長の加速を前提としている。

営業キャッシュフローは、企業の実質的な稼ぐ力を表す指標であり、見方によっては利益よりも信頼性の高い成長指標だ。

設備投資や人件費の増加という逆風はあるものの、それでも持続的な顧客単価上昇と来園者の増加により、キャッシュ創出力強化を目指す姿勢が明確になった。

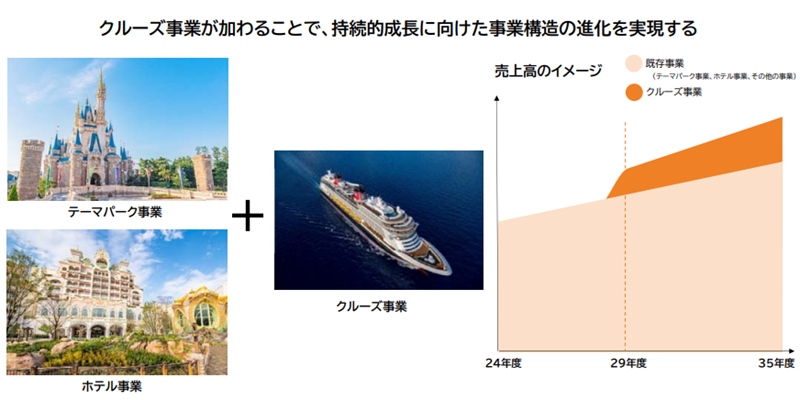

2035年には売上1兆円目標

さらに長期的には、2035年度までに売上高1兆円の達成を掲げている。

2025年3月期の売上高が6,793億円であることから、今後10年でおよそ+3,200億円の増収を実現する必要がある。

このうち、約1,000億円は2028年度から就航予定のディズニークルーズによる貢献が見込まれており、これが新規収益源として大きな役割を果たす。

ディズニークルーズは、日本国内でのブランド価値に加えて、アジア圏からの富裕層インバウンド需要を取り込む戦略とも位置づけられている。

収益性の高いプレミアム価格帯の設定が可能であるため、就航後数年で1,000億円という高い売上貢献が現実的とされている。

残る2,000億円超の増収については、既存の東京ディズニーランドおよびディズニーシーにおけるパークの拡張・刷新、そして新エリアの追加やリゾート関連事業の拡充によって対応する計画だ。

これは単なる面積の拡大にとどまらず、IPコンテンツの更新やサービスの高付加価値化によって、顧客単価をさらに引き上げる戦略を想定している。

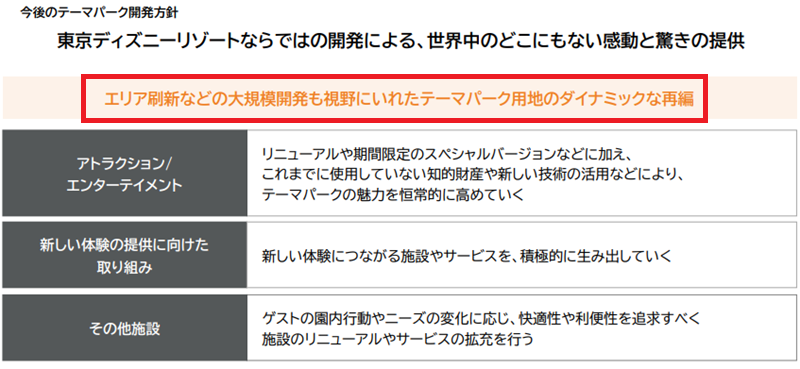

既存パークエリアを刷新

売上拡大の実現に向け、同社は既存パークのリニューアルを段階的に進めている。

その一環として、2027年のオープンを目指してスペースマウンテンと周辺エリアの全面的な再開発が進行中である。

これに加え、新たなアトラクション「シュガーラッシュ」の導入も計画されており、幅広い年齢層をターゲットとしたパーク体験の多様化が進められている。

また、詳細は公表されていないものの、さらに別の既存エリアの大規模再編を視野に入れていることが示唆された。

これが次の成長ステージに向けた重要な布石となる可能性がある。

こうした刷新を通じて、新たな来園者層の獲得と、リピーターの滞在時間および支出額の増加が期待できるだろう。

企業価値は1.5倍に伸びる

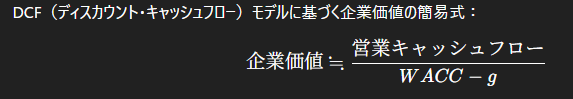

企業価値の算定で使われるDCF(ディスカウント・キャッシュフロー)法では、将来の営業キャッシュフローが評価の基礎となる。

そのため、営業キャッシュフローが1.5倍に拡大すれば、理論上は企業価値も同様に1.5倍に上昇することになる。

特に、設備投資が一巡し、キャッシュアウトが減少したタイミングでは、キャッシュフローの伸びが企業評価に直結しやすくなる。

同社が掲げる営業キャッシュフロー3,000億円の達成は、単なる業績目標ではなく、中長期的な株価上昇シナリオの核となるだろう。

1株利益は122円に増加

営業キャッシュフローの増加が実現すれば、会計上の純利益にも波及効果が及ぶ。

仮に純利益が現在の1,200億円台から2,000億円の大台に到達すれば、発行済株式数を考慮すると1株あたり利益は122円前後に達する。

この水準で、仮にPERが30倍で評価された場合、理論株価は3,600円という水準に到達する計算である。

現在の株価水準(3,000円前後)と比較すると、約20%の上昇余地がある。

このため、短期的な株価の重さがある中でも、長期投資家にとっては魅力的な成長シナリオとなっており、株価上昇の可能性は十分にあると考えられる。

今後の株価見通し

減益予想の織込みで株価下落

2026年3月期の減益見通しを受け、株価には下落圧力がかかっている。

特に、営業利益がコンセンサス予想より300億円、比率にして20%を超える下振れによって失望売りを誘発している。

そのため、しばらく上値の重い展開が続きそうだ。

PERの割高感が重石となっている現在の状況においては、悪材料に対する反応が過敏になりやすく、調整局面が長引く懸念もある。

2025年9月までは優待目的の買いが支え

一方、2025年9月末に実施される特別優待制度は株価の支えだ。

今回の特別優待は保有期間の縛りがなく、100株保有しているだけで高額な1デーパスポートが付与される。

優待利回りは3.5%以上と非常に魅力的な水準だ。

こうした条件から、SNSや株主優待サイトを中心に情報が拡散しており、優待目当ての買いが増加していると考えられる。

この動きは、株価が軟調な中でも下値を支える要因になるだろう。

また、オリエンタルランドは長期優待制度も実施しており、短期と長期の保有インセンティブが共存する構造となっている。

特別優待をきっかけに中長期保有へ移行する投資家も一定数存在すると予想され、需給バランスの安定化に貢献する可能性もある。

特別優待による株価押し上げ効果

新規の個人投資家が優待目的でオリエンタルランド株を買うことで、株価はどの程度押し上げられるだろうか。

オリエンタルランドを保有する個人株主数は2024年3月末時点で約30万人だった。

その前年である2023年3月末の個人株主数は約20万人で、わずか1年間で10万人増加している。

この増加は株式分割で買いやすくなったことが主因と考えられ、1年間で10万人増加するポテンシャルがあるということだ。

今回の特別優待でも個人投資家が同程度増えるとすると、新たに1,000万株(10万人×100株)の買い需要が発生することになる。

1日の出来高が平均200万株程度であるため、5日分もの出来高に相当する。

株価押し上げ効果を定量的に計算するのは難しいが、数パーセント分の株価上昇効果はありそうだ。

円高ならインバウンド需要減少、株価下落の恐れ

今後の株価動向においては、為替相場の動きにも十分な注意が必要である。

とりわけ円高が進行した場合、インバウンド需要に対するマイナス影響が避けられない。

東京ディズニーリゾートには、近年アジア圏を中心に外国人観光客の来園が増加しており、入園料、物販、宿泊収入のいずれにおいても外国人の貢献度が高まっている。

しかし、円高に振れることで、訪日旅行の相対的コストが上昇し、来園意欲が減退するだろう。

米国の金利動向次第では、今後の円高圧力が再燃することも十分にあり得るため、今後のリスク要因として浮上してくる可能性がある。

仮に1ドル=130円を割り込むような円高が進行した場合には、訪日需要が鈍化し、株価にも下方圧力がかかる展開が予想される。

短期的には上値が重い展開を予想

減益予想と費用増加、そして依然として割高水準にあるPERが三重苦となり、短期的には株価が上値を追いにくい展開が続くと予想される。

特に、ファンダメンタルズ面でサプライズとなる材料が乏しいことが、買い手の積極性を削ぐ要因となっている。

加えて、特別優待後の権利落ち売りも想定されており、9月末以降は需給悪化による調整局面が訪れる可能性が高い。

こうした背景を踏まえると、株価は当面は横ばい〜下落基調で推移する公算が大きい。

そのため、短期的な値幅取りを狙う投資家にとっては、今は様子見が妥当とされる局面であり、積極的なエントリーは見送られる傾向が強まっている。

長期的にはクルーズ事業の期待感で上昇

中長期の視点に立てば、オリエンタルランドには明確な成長ストーリーが存在する。

その中核を担うのが、2028年度からのディズニークルーズ就航計画であり、これが業績と企業価値の双方に与えるインパクトは大きい。

同社は2035年度までに売上高1兆円を目指しており、そのうちの1,000億円以上をクルーズ事業が担う見通しだ。

さらに、既存パークの再編計画も進行しており、クルーズ事業の立ち上がりと更新エリアの集客効果が重なれば、成長軌道は再加速する期待がある。

営業キャッシュフロー3,000億円の目標達成とともに、EPSの増加・PERの正常化が進めば、将来的な株価の3,600円到達も十分視野に入る。

このように、現在の株価水準は中長期的な成長を前提とすればまだ低く、長期投資家にとっては買い時の局面とも考えられる。

まとめ

オリエンタルランドの2025年3月期は、売上・利益ともに過去最高を更新する好業績であった。

一方で、市場の視線はすでに2026年3月期の業績見通しへと移っており、今期予想がアナリストの期待水準を大きく下回ったことは悪材料だ。

短期的には、正社員の増員や新エリア開業準備といった費用増加、さらにはPERの割高感といった要因が重なり、株価の上値を抑える展開が予想される。

特に、9月末に控える特別優待権利確定後には、優待目的で購入した投資家の売却も相次ぐことが予想されるため、需給バランスの悪化には注意が必要である。

しかしながら、こうした短期的な好悪材料を消化した先には、明確な成長シナリオが待っている。

2028年度から始まるディズニークルーズ事業、さらに既存パークの再編計画など、将来的なキャッシュフローの成長余地は非常に大きい。

こうした点を踏まえると、オリエンタルランドは短期的には慎重な投資判断が求められる銘柄であるものの、長期的には高いブランド力と収益構造を背景に、着実な成長を遂げるポテンシャルを秘めていると言える。

投資のタイミングを見極めながら、将来の企業価値向上を前提として中長期で保有できる銘柄だと考えている。

2025年3月期決算の主な4つのトピックについて概要を解説します。詳細については以降のセクションでそれぞれ解説していきます。