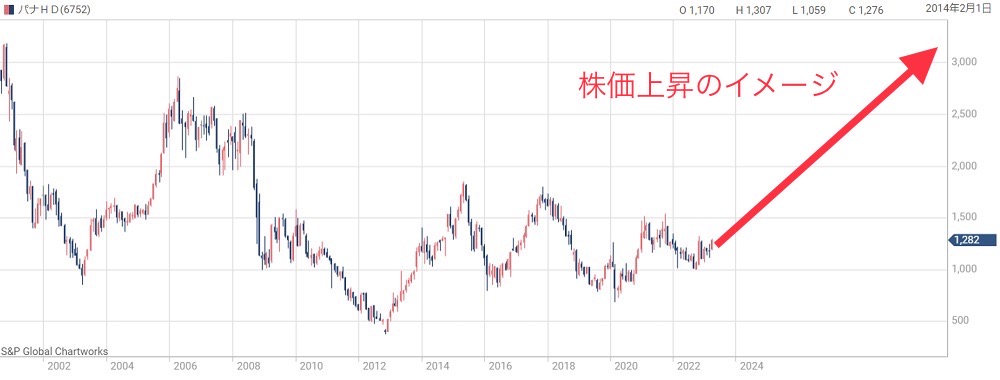

パナソニックの株価は長らく低迷してきましたが、反転上昇が本格化しています。

米国で3,000億円もの補助金収入が期待でき、さらに子会社の株式上場も計画中です。

長期的には、EV需要の高まりからリチウムイオン電池が伸び、工場の省人化や自動運転関連も成長していきます。

そのため、四季報や日経の業績予想は強気です。

2030年に向けて収益力が改善し、株価は上昇基調となっています。

試算では2030年の予想株価は3,210円となりました。

本記事執筆時点(2023年12月20日、株価1,390円)から約2倍に上昇する計算です。

本記事では、パナソニックの株価上昇を予想する理由について解説していきます。

目次

業績は拡大する見通し

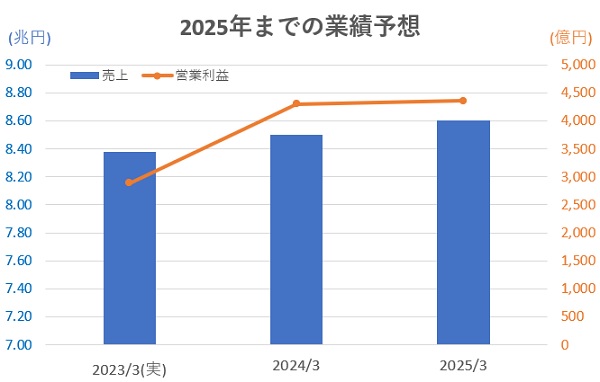

2025年までの業績予想

近年のパナソニックは業績は停滞していましたが、今後は拡大が予想されています。

まず、2025年までの業績予想を見てみましょう。

| 売上 | 営業利益 | 純利益 | |

|---|---|---|---|

| 2023/03(実) | 8兆3,789億円 | 2,886億円 | 2,655億円 |

| 2024/03 | 8兆5,000億円 | 4,300億円 | 4,600億円 |

| 2025/03 | 8兆6,000億円 | 4,360億円 | 3,540億円 |

以下がグラフ化した図です。

この業績予想は四季報より引用しました。

増収増益の見通し

2023~2025年の2年間で、売上は+2.6%、営業利益は+50%増加することが予想されています。

EV向けリチウム電池の販売拡大や、家電販売の回復が成長ドライバーです。

また、過去10年間で不採算事業を整理したのが効いています。

成長領域に経営資源を集中することで、業績が拡大する局面に差し掛かっています。

日経予想もポジティブ

日経新聞の予想では、2024年3月期には純利益4,000億円に達するとされています。

| 売上 | 営業利益 | 純利益 | |

|---|---|---|---|

| 2023/03(実) | 8兆3,789億円 | 2,886億円 | 2,655億円 |

| 2024/03 | 8兆4,846億円 | 4,282億円 | 4,009億円 |

四季報予想は4,600億円よりは低いですが、好業績なのは間違いありません。

2社がどちらも好業績を予想していることから、2024年3月期については好業績になる可能性が高いと言えます。

2030年まで成長継続の期待

パナソニックは巨大な企業なので、事業セグメントごとに業績目標があります。

各セグメントの目標を見てみると、2030年まで大幅な業績拡大を目指しており、成長継続に期待できそうです。

各セグメントの目標について見てみましょう。

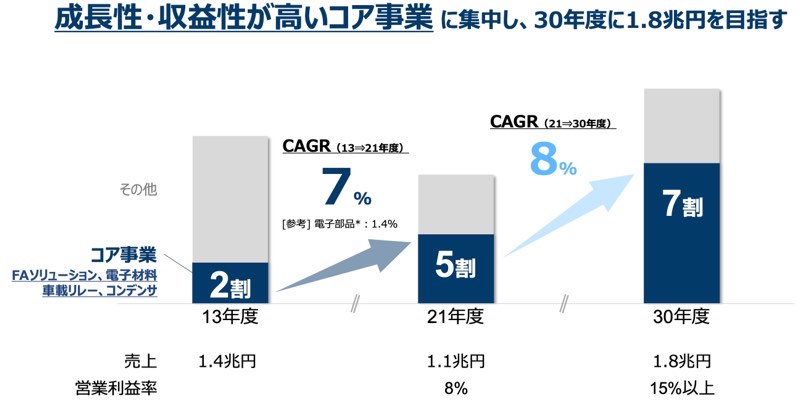

パナソニック インダストリーの目標

まず、パナソニック インダストリーは2030年までに売上1.8兆円、利益率15%以上を目指します。

2021年度比で売上は+60%、利益は約2倍という目標です。

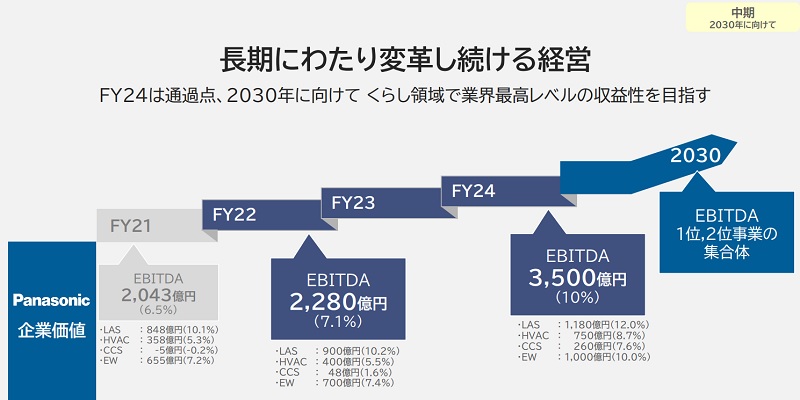

くらし事業の目標

くらし事業全体としては、2024年度までにEBITDA(営業利益+減価償却費)3,500億円を達成する計画です。

さらに、2030年に向けて一段上へ成長する目論見です。

2024年度の目標を達成するだけでも、利益水準は1.5倍にも成長します。

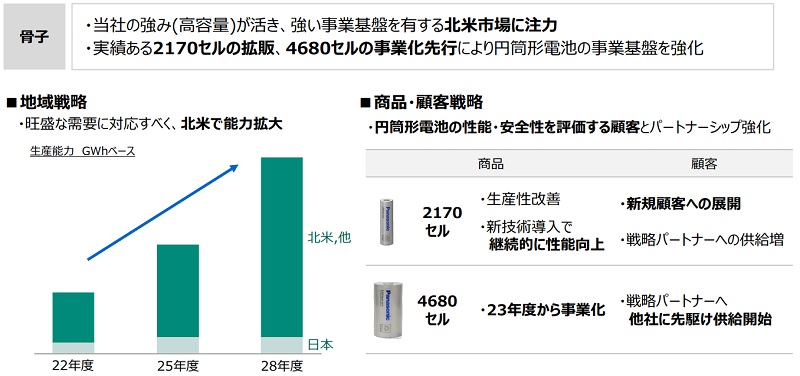

パナソニックエナジーの目標

車載電池などを作るパナソニックエナジーは、2024年まで年間成長率10%以上を目指します。

長期的には、2028年までに車載電池の生産能力を2022年度比3~4倍に引き上げる計画です。

車載電池を成長ドライバーとして業績拡大を狙います。

利益倍増の可能性も

2030年にはパナソニックインダストリーだけで営業利益2,700億円を稼ぎ、くらし事業でもEBITDAが3,500億円を超える目標を立てています。

その他のセグメントも加えれば、営業利益は7,000億円に達するでしょう。

そうなれば、純利益は5,000億円は確保できます。

したがって、直近の純利益(2,000億円あまり)から2倍の利益額に成長することが期待できます。

今後の好材料

リチウムイオン電池工場の補助金収入

パナソニックは米国でリチウムイオン電池を製造していますが、それに絡んで補助金が受け取れる見通しです。

米国では2022年度に「インフレ抑制法」が成立しました。

この法律により、米国内でEV電池などを製造する場合、事業者に補助金が支払われることになりました。

パナソニックが受け取れる金額は年3,000億円とも試算されています。

3,000億円といえば、パナソニック全体の営業利益に匹敵します。

そのため、2024年以降は利益が急増すると予想されます。

新会社上場準備

3〜5年後に期待できる好材料として、新会社の上場があります。

上場が期待されているのはサプライチェーンマネジメント(SCM)事業です。

買収したブルーヨンダーを主軸に、サプライチェーンの効率化を行う事業。「原材料調達→生産→物流・流通→販売」の一連の流れを連携させ、情報を蓄積し、調達量・在庫・人手などを最適化する。

上場に成功すれば、パナソニックには多額の現金が入ります。

それを成長投資に回すことでさらなる業績拡大が可能となるでしょう。

SCM事業は近年注目されており、高い評価額となりそうです。

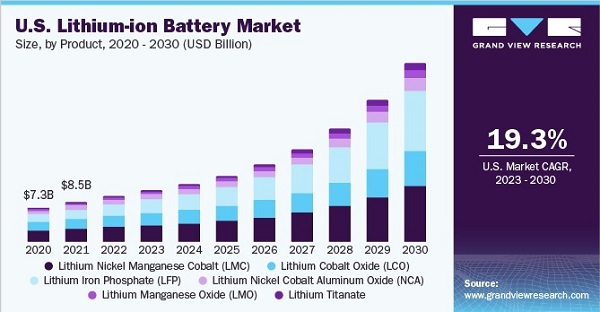

リチウムイオン電池の需要拡大

パナソニックはEV向けリチウムイオン電池に力を入れています。

リチウムイオン電池の市場規模は2030年まで急成長が予想されており、業績は拡大していくでしょう。

市場規模の年間平均成長率は19.3%とも予想されています。

上の予想は米国のものですが、主要国では電動車が急速に増えることから、世界的にも同程度の成長率となるはずです。

需要増加により、電池事業による利益も増加していくと期待できます。

2030年までの株価予想

PER15倍で株価を予想

株価を予想する前提として、PER15倍を設定しました。

つまり、業績予想の1株利益に対し、15倍をかけることで予想株価を計算します。

過去のPERは13倍前後が相場でしたが、業績拡大の期待を反映し、15倍とやや強気に設定しています。

2025年の予想株価は「1,740円」

改めて2025年3月期の業績予想を見てましょう。

純利益3,540億円の場合、1株利益は144円となります。

これにPER15倍をかけることで予想株価を算出します。

予想株価=144円(EPS)×15倍(PER)=2,160円

したがって、2025年あたりには2,000円を突破することが期待できます。

2026~2027年あたりに株価2,500円

2,500円を超えるのは2026~2027年あたりと予想しています。

年間の1株利益成長は+20円程度が期待できるため、2026年3月期にはEPS164円が想定線となります。

したがって、2026年の予想株価は次のようになります。

予想株価=164円(EPS)×15倍(PER)=2,460円

およそ2,500円付近に達することが期待できそうです。

2030年の予想株価は「3,210円」

次に、2030年の予想株価を出してみます。

2030年の業績ですが、パナソニックインダストリーだけで営業利益2,700億円が目標なので、利益は飛躍的に高まるでしょう。

さらに、リチウムイオン電池の生産能力が3倍以上に引き上げられます。

それらを勘案し、営業利益は7,000億円、純利益は5,000億円を予想しました。

PER15倍を適用し、予想株価は次のようになります。

予想株価=214円(EPS)×15倍(PER)=3,210円

したがって、2030年には株価3,000円超えとなる可能性が高いでしょう。

長期の上昇トレンドを予想

以上の株価予想から、パナソニックの株価は長期の上昇トレンドに入ると予想します。

上昇のイメージが次のチャートです。

業績が目標通り進むという前提ですが、目標を達成していけば、相当な株価上昇が期待できるでしょう。

まとめ

パナソニックの株価予想について、具体的な予想とその根拠について紹介しました。

バブル期に急成長し、その後は成長の壁にぶつかってきましたが、ここにきて再成長の芽が出てきています。

本記事執筆時点(2023年12月20日)の株価はおよそ1,390円と安値水準です。

計画通り成長していけば、株価2倍も目指せる展開となるでしょう。

不透明な点も多く、成長期待は株価に織り込まれていません。

敢えてこのタイミングで買っておくことで、株価上昇の恩恵を受けることができると考えています。

年3,000億円の試算は建設中の工場も含めています。工場稼働に伴い、2024年以降で徐々に補助金額が増えていくでしょう。