中堅化学メーカーであるデンカの株価が暴落し、買いごろの株価になっています。

一時的な要因で業績が悪化したものの、今後1~2年で回復する見込みです。

業績が回復すれば、株価回復による含み益と、復配による高利回りが狙えそうです。

さらに、2030年までに営業利益1,000億円が会社目標となっています。

実現すれば、株価は3倍弱、配当は累計で14万円となり、100株の投資で+60万円になると予想しています。

本記事では、デンカが買い時である理由と、今後の株価予想について解説します。

目次

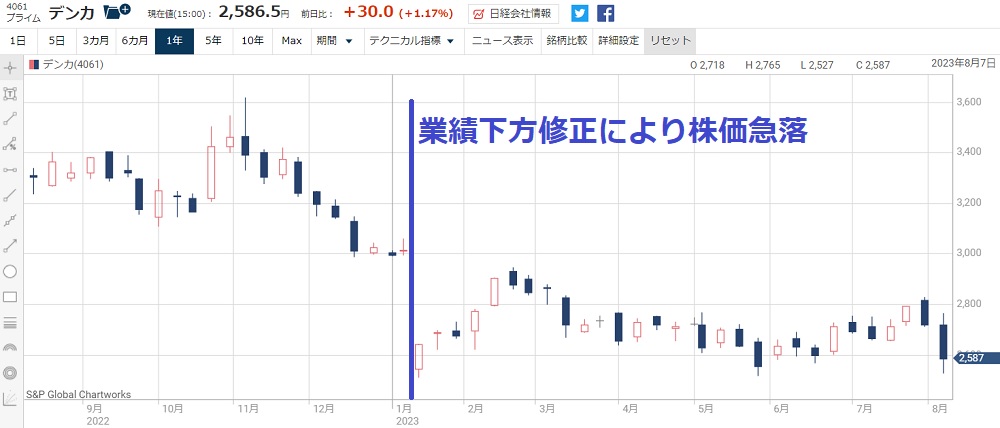

業績悪化で株価急落

株価は3,000円→2,500円に

デンカの株価は業績悪化により急落しました。

2023年3月期の業績は、もともとは純利益185億円の見通しだったのが、120億円に下方修正されたことがきっかけです。

下方修正が発表されたのは2023年1月13日で、翌日の株価は3,015円から2,531円に急落しました。

以降の株価も3,000円未満で低迷しています。

下方修正の内容

従来予想では、売上4,450億円、営業利益430億円、純利益185億円でした。

下方修正後は、売上4,100億円、営業利益330億円、純利益120億円となっています。

| 修正前 | 修正後 | |

|---|---|---|

| 売上 | 4,450億円 | 4,100億円(-7.9%) |

| 営業利益 | 430億円 | 330億円(-23.3%) |

| 純利益 | 185億円 | 120億円(-35.1%) |

純利益が-35%になったことで、1株利益は215円→139円に急悪化し、株価急落につながりました。

また、配当は従来145円でしたが、100円に減配となっています。

急落後の株価は割安

現在の株価指標は、予想PERが10.1倍、実績PBRが0.74倍です。

デンカは景気敏感株ではありますが、PER10倍はさすがに割安水準です。

過去のPER推移をみると、およそ10~15倍が定位置です。

つまり、今はPERのレンジ下限に位置していることになります。

また、PBR0.74倍はプライム市場の平均(1.1倍)と照らして割安です。

化学メーカーに限っても平均1.0倍ありますので、PBR的には割安だと言えます。

総じて、株価指標的には割安水準となっています。

業績悪化の原因

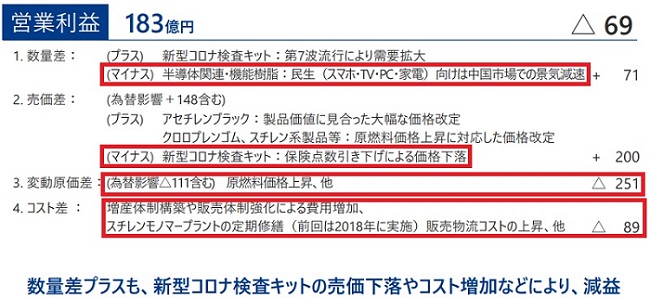

業績悪化の理由は次の4点です。

- 中国向け半導体と樹脂が不調

- 新型コロナ検査キットの保険点数引下げ

- 為替によるマイナスと、燃料価格の上昇

- 増産体制の構築及び修繕によるコスト増加

デンカのIR資料には次のように記載されています。

金額的には燃料価格高騰と為替が大きく、-251億円の減益要因となっています。

これが無ければ増益になっていたでしょう。

他には、中国のロックダウンや検査キットの点数引下げが影響しましたが、いずれも外的要因です。

中国のロックダウンは既に解除され、為替も過度な円安は是正されました。

今後、事業環境の好転により、業績が改善すると予想できます。

買い時である3つの理由

来期の配当利回りが5.5%に上昇

業績悪化により配当は145円から100円に引き下げられました。

しかし、2023年度、あるいは2024年度には145円に戻る見込みです。

復配後の予想配当利回りを計算してみると、利回りは5.6%に達します。

配当利回り=145円(1株配当)÷2587円(株価)=5.60%

業績回復は確実ではありませんが、実現すれば高い利回りを確保できます。

したがって、3,000円未満の株価は買い時だと考えています。

業績悪化は一時的

業績悪化の主因は、為替・燃料費高騰・中国ロックダウンです。

中国ロックダウンは既に解消していますス、為替や燃料費も改善しつつあります。

したがって、2023年3月期の業績悪化は一時的でしょう。

業績が戻れば、株価が3,000円台を回復し、配当も145円以上に戻ることが期待できます。

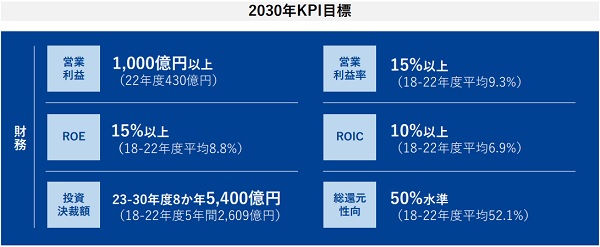

2030年に営業利益1,000億円

デンカの経営計画「Mission 2030」では、2030年の営業利益を1,000億円に拡大させるとあります。

実現すれば、純利益は今期比5倍の600億円まで増加するでしょう。

1株配当は700円になり、PER10倍としても株価は7,000円が狙えます。

では、営業利益1,000億円の実現性はあるのでしょうか。

デンカは成長が見込まれる二次電池や半導体、体外診断薬関連の事業を行っており、市場の拡大に合わせて成長できそうです。

現時点では、7年かけて営業利益1,000億円は十分可能性があるでしょう。

ただし、直近の業績が横ばいなので、ここから成長軌道に持っていけるかは懸念が残ります。

今後の株価予想

2024年に株価3,000円回復

来期には業績が回復し、株価も3,000円台に戻ると予想しています。

四季報の予想によると、2024年3月期の営業利益は400億円です。

2022年3月期が401億円でしたので、業績はほぼ戻ると予想されています。

純利益は完全に回復しないため、株価3,500円の回復は難しいと予想しています。

2026年は予想株価5,500円

デンカの経営計画では、2026年の営業利益目標は600億円です。

その場合、1株利益は460円に達し、PERを12倍として株価5,500円を予想しました。

予想株価=460円(EPS)×12倍(PER)=5,520円

PER12倍は過去5年間の平均からとっています。

2030年は予想株価7,000円

業績が経営計画通りにいけば、2030年の1株利益は700円に達します。

PERを若干弱気に10倍として、株価7,000円を予想しました。

予想株価=700円(EPS)×10倍(PER)=7,000円

現在株価(2023年1月25日時点)は2,640円くらいです。

そのため、長期的には3倍近くの株価上昇が狙えると考えています。

デンカに投資した場合の利益予想

以上の予想をもとに、デンカに100株投資した場合の利益予想を立ててみましょう。

投資期間は2030年(2029年度)までの7年間とします。

まず、株価が2,460円から7,000円に上昇し、売却益が45万4,000円となります。

さらに、配当が業績に連動して増配されるとして、2029年度までに14万円の配当が見込まれます。

| 年度 | 1株配当 |

|---|---|

| 2023年度 | 100円 |

| 2024年度 | 145円 |

| 2025年度 | 170円 |

| 2026年度 | 200円 |

| 2027年度 | 230円 |

| 2028年度 | 260円 |

| 2029年度 | 300円 |

したがって、7年間の投資で合計60万円ほどの利益になりそうです。

ただし、2030年に営業利益1,000億円で、かつ総還元性向50%を維持することが前提です。

2030年に営業利益1,000億円というのはチャレンジングな目標なので、今後達成に向けて業績拡大が続くかウォッチする必要があります。

まとめ

デンカが買い時である理由と、今後の利益予想について考察しました。

業績予想が達成できれば株価上昇と高利回りが期待でき、株価2,600円前後は絶好の買い場だと考えています。

本当に営業利益1,000億円が達成できるか不透明ですが、成長産業にかかわっているのは確かなので、一定の業績拡大は期待して良いでしょう。

今後の業績回復に期待しつつ、長期で保有したい銘柄ですね。

2023 年3月期通期連結業績予想の修正及び期末配当予想の修正に関するお知らせ