ホンダ(本田技研工業)は好業績の割に株価が安く、割安株に投資したい人は検討するべき銘柄です。

配当利回りが3%台と高い上、2026年の業績予想から、株価は最大2,000円までの上昇が狙えそうです。

つまり、高配当&株価上昇が狙える銘柄だと言えるでしょう。

株価が割安である理由はもちろんあるのですが、その原因は今後解消されそうです。

本記事では、ホンダの株価が今後が上昇する可能性について考察していきます。

目次

2022年度は増収減益

まずは直近の状況について解説していきます。

直近の通期決算は好調

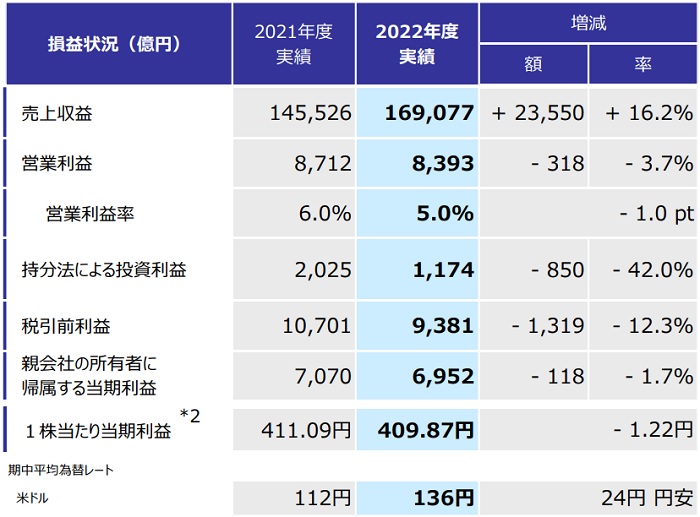

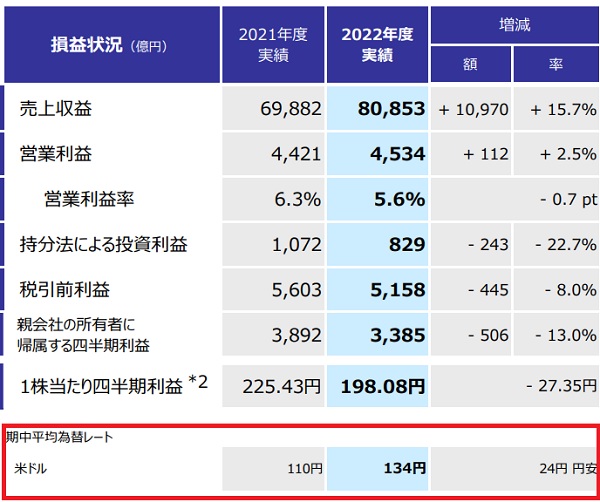

2022年度決算は増収減益という結果でした。

売上高は前年比+16.2%と強いですが、営業利益は-3.7%の減益です。

さらに、営業外の損益も悪化し、税引前利益は-12.3%となっています。

業績成長は継続

減益とはいえ悪い決算ではありません。

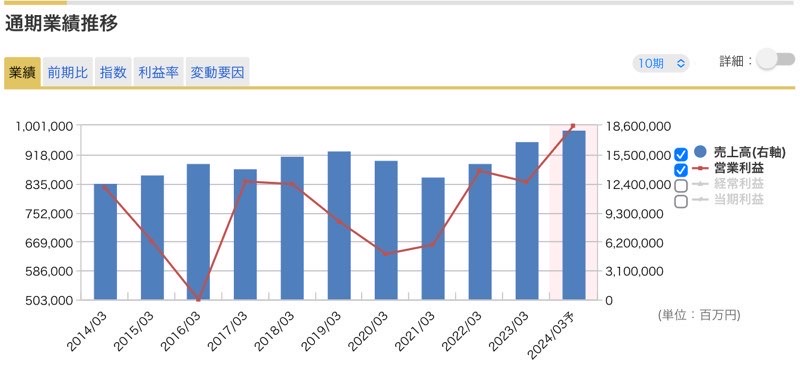

なぜなら、営業減益は前年の好業績の反動という側面があるからです。

2021年度は+32%という異例の営業増益だったため、2022年度に反動で減益となったのは想定通りです。

以下が過去10年間の業績推移ですが、業績トレンドとしては増収増益を維持していることが分かります。

円高なら業績悪化の懸念

業績は好調ですが、為替次第では不調に陥る可能性があります。

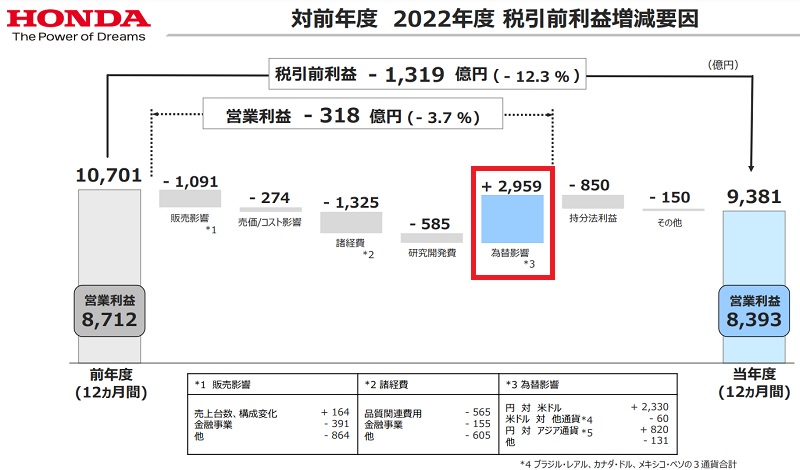

2022年度は為替影響が+2,959億円もの増益要因となっていました。

これが剥落すると、営業利益は30%以上削られる計算です。

つまり、ドル円が円高に振れると、業績が大きく悪化することになります。

具体的には、ドル円が120円台前半まで円高に進むと、業績悪化の懸念が強まるでしょう。

為替は今後の大きな不安材料です。

2024年に入ってからは円安傾向でホンダの買い材料となっています。

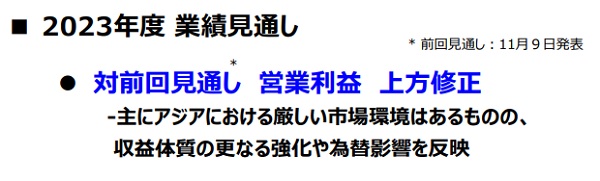

2度の上方修正を発表

中間決算で上方修正を実施

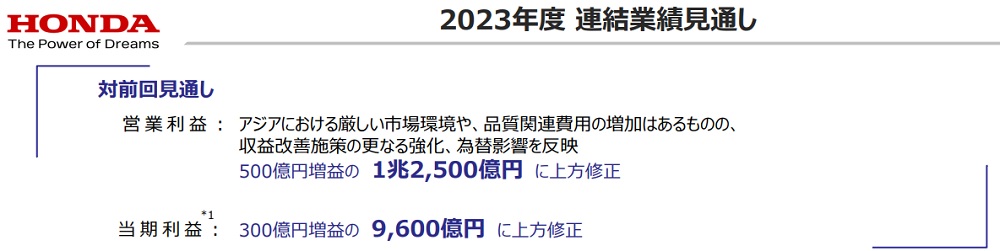

ホンダは2023年度の中間決算で上方修正を発表しました。

純利益を8,000億円→9,300億円に上方修正し、配当を100円→116円に増配しています。

第3四半期決算でも上方修正

続く第3四半期決算でも上方修正を発表しました。

純利益はさらに300億円増額して9,600億円に上方修正されています。

上方修正の理由

業績が上向いた理由は、利益率が改善したことと、想定以上の円安です。

- 利益率の改善・・・値上げと原価低下により利益率上昇

- 円安効果・・・想定レート125円/ドル に対して142円となり海外利益が膨張

2023年以降は値上げを行っていますが、値上げしても売り上げは落ちておらず、業績改善につながりました。

また、円安効果も絶大で、想定より17円/ドルも円安になり、海外の利益が拡大しました。

ちなみに、株主還元として自社株買い500億円も同時に発表しています。

円安が業績に与える影響

ホンダの為替感応度は?

ホンダは海外販売が多いため、円安が業績の追い風になります。

それでは、1円円安で業績にどの程度影響が出るのでしょうか。

1円の円安(または円高)による利益の影響度は「為替感応度」と呼ばれますが、ホンダは為替感応度を公表していないので、自分で予想するしかありません。

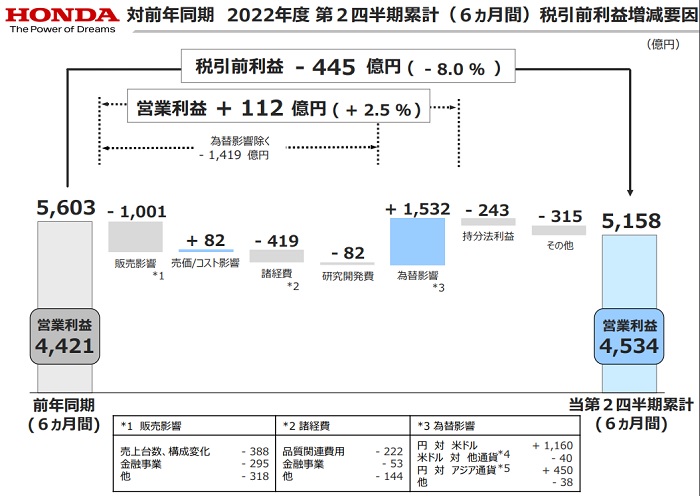

そこで、決算資料から為替感応度を推測してみましょう。

1円の円安で+64億円の増益効果

2022年度上期の決算を見ると、前年度よりも24円/ドルの円安になったことが分かります。

一方、為替影響による営業増益は+1,532億円となったようです。

下図が対前年度の利益増減要因ですが、「為替影響」の項目が+1,532億円と記載されています。

したがって、ホンダの為替感応度は、1円の円安でおよそ+64億円の増益になると推測できます。

1円円安での増益効果=1,532億円÷24円=63.8億円

ただし、他の通貨との兼ね合いもあるので、この計算はあくまで目安です。

今後、為替が大きく振れたときにホンダにどの程度影響が出るのか、おおよそ推測することができます。

例えば、現在の140円/ドルから130円/ドルまで円高が進んだ場合、営業利益は-640億円の影響を受けると予想できます。

株価推移とパフォーマンス

過去の株価推移から、ホンダの株価変動の特徴と、今の位置付けを確認していきます。

レンジを上抜けて上昇

ホンダの株価は2023年1月時点で1,000円まで下落していました。

しかし、その後は急速に持ち直しています。

2024年3月時点で1,800円台まで回復しており、これまでの1,000~1,200円のレンジ相場を上抜けることに成功しました。

日経平均と連動して上昇

株価上昇の主な理由は、日経平均株価の上昇です。

以下が日経平均との比較チャートですが、2023年以降の日経平均の急騰に合わせ、ホンダの株価も上昇していることが分かります。

ホンダは日経平均との連動性が高いため、市場全体が上向いたタイミングで上昇する傾向にあります。

個別の材料で上がっているわけではなく、実力以上に評価されてしまっている可能性もぬぐえません。

10年チャートで高値圏

過去10年の長期チャートでは最高値まで上昇しています。

しかし、業績も過去最高なので、最高値更新も妥当なところです。

既に2015年の最高値を突破していることから、節目無しの青天井の局面です。

この勢いで2,000円を突破してもおかしくないでしょう。

日経平均よりもパフォーマンスが劣る

一方、日経平均との長期比較ではパフォーマンスが劣ります。

過去10年間で、日経平均は約2.7倍に上昇しているのに対し、ホンダの株価は+54%に止まります。

つまり、過去の動きを見る限りは、日経平均のインデックスを買った方が利益になりそう、という結果です。

株価低迷の理由

長引いたリコール問題

ホンダの株価が長期にわたって低迷した要因の1つが、タカタ製エアバッグ問題です。

タカタ製エアバッグは劣化によって突然破裂する欠陥が2005年に発見され、世界的な問題となりました。

特に、ホンダの乗用車では死亡事故も発生しています。

集団訴訟では最終的に6億500万ドルの支払いで和解しましたが、決着がついたのは2017年のことで、10年以上の歳月を要しました。

さらに、リコール発表のたびに株価は何度も押下げられています。

結果、ホンダの株価が低迷する一因となってしまいました。

為替の不安定

ホンダは海外、特に新興国での二輪販売に強みがあります。

しかし、新興国の通貨は不安定で、円換算の収益が安定しません。

例えば、二輪の販売数が最大のインドの通貨「ルピー」の為替推移を見てみましょう。

1年で50%以上変動した年も見受けられます。

この為替変動はホンダにとってリスク要因で、投資家にとっては避けたいリスクです。

そのため、ホンダの株価指標は低く見積もられ、株価低迷の一因となっています。

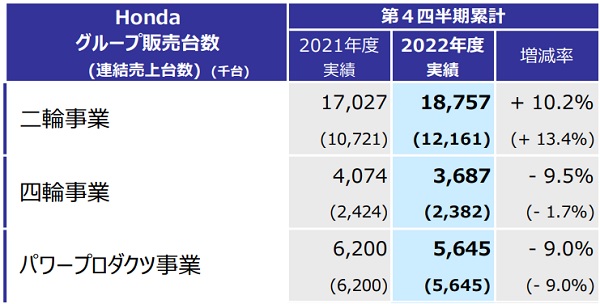

二輪車販売の動向

大幅な増収増益

ここから業績の中身を見ていきましょう。

まず、ホンダの稼ぎ頭である二輪車販売の動向です。

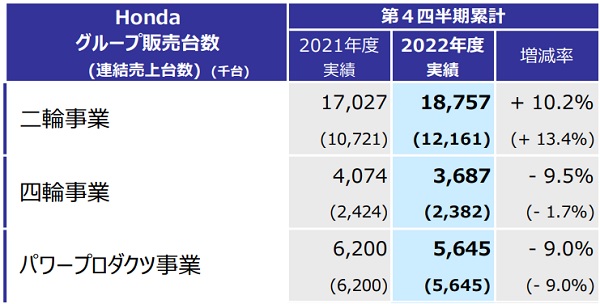

二輪事業の販売台数は2022年度累計で1,875万台に達しました。

前年同期が1,702万台でしたので、およそ+170万台、比率にして10%増加した計算です。

売上ベースでは前年同期比+33%の2兆9,089億円になりました。

また、営業利益ベースでは前年同期比+57%の4,887億円になりました。

| 2021年度 | 2022年度 | |

|---|---|---|

| 販売台数 | 1,702万台 | 1,875万台(+10.2%) |

| 売上 | 2兆1,852億円 | 2兆9,089億円(+33%) |

| 営業利益 | 3,114億円 | 4,887億円(+57%) |

二輪が好調な理由

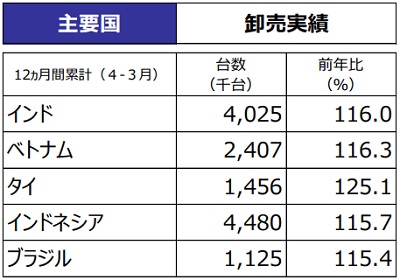

販売台数の内訳では、インド・ベトナム・タイ向けが大きく改善しています。

特に、インドは世界一のバイク需要を誇る国です。

そこで販売台数を伸ばしているため、今後の業績拡大にも期待が持てます。

四輪車販売の動向

大幅な減収減益

四輪事業では販売台数が冴えません。

前年同期は407万台だったのに対し、2022年度上期は368万台に止まります。

四輪車は単価が高く、販売台数の減少は痛手です。

その反面、売上は大幅に伸びています。

2022年度の売上は10兆7,817億円で、前年同期比で+15%でした。

売上が伸びた理由は、原材料価格の上昇を価格転嫁したことと、円安による円換算価格の上昇です。

とはいえ、さすがに利益面では苦しい状況です。

営業利益は前年同期比-82%の420億円に沈みました。

| 2021年度上期 | 2022年度上期 | |

|---|---|---|

| 販売台数 | 407万台 | 368万台(-10%) |

| 売上 | 9兆3,605億円 | 10兆7,817億円(+15%) |

| 営業利益 | 2,362億円 | 420億円(-82%) |

販売台数減少の理由

販売数が減少した理由は、半導体の供給不足です。

前年度は在庫があったため販売数を維持できましたが、2022年度はいよいよ在庫も不足し、販売数が減少しました。

特に厳しいのが米国です。

2022年度上期の販売台数は46.2万台でしたが、前年同期は83.2万台でしたので、およそ半数にまで落ち込んでいます。

ただ、2023年には半導体の供給不足が解消しており、生産数・販売台数ともに正常化してきています。

配当利回りと、今後の配当予想

配当利回りは3%の高配当

本記事執筆時点(2024年3月)での配当利回りは3%となっています。

ホンダの配当利回り=116円(1株配当)÷1,864円(株価)≒3.1%

東証プライムの平均利回りが2.1%程度なので、比較的高配当の部類です。

また、同業のトヨタ(7203)や日産自動車(7201)よりも高配当となっており、自動車銘柄で配当を取りたい場合、ホンダが有力な選択肢になります。

過去10年間で徐々に増配

ホンダの配当は基本的に増配傾向です。

2013年は25円でしたが、2023年までに58円に増加しています。

毎年少しずつ増配しているため、今後も増配されると期待して良いでしょう。

減配の可能性は?

ホンダの業績を見るに、減配の可能性は低いです。

2022年度の配当が40円だったのに対し、1株利益は128円でした。

したがって、配当性向は30%です。

配当性向はかなり余裕があるため、一時的な業績悪化で減配される可能性は低いでしょう。

2020年度は減配されてしまいましたが、その後の増配で減配分を取り返しています。

今後の配当見通し

今後の配当は増配が続く見通しです。

アナリストのコンセンサス予想によると、2026年3月期までの配当は次のように予想されています。

| 年度 | 1株利益 | 配当予想 |

|---|---|---|

| 2022年度(実) | 131円 | 40円 |

| 2023年度 | 196円 | 58円 |

| 2024年度 | 216円 | 66円 |

| 2025年度 | 223円 | 69円 |

1株利益が年々増加し、それに従って配当も伸びる予想です。

3年後に配当が69円となれば、現在株価(1,864円、2024年3月19日時点)で買った投資家は3.7%もの高利回りを享受できます。

EVへの投資が影響する可能性も

ただし、業績が伸びても増配されない可能性もあります。

というのも、ホンダは四輪車・二輪車ともに電動化を目指しており、それに莫大な投資が必要だからです。

最近だと、韓国のLGと提携し、EV用電池工場に6,000億円を投資することを決めました。

これは、ホンダの1年間の純利益に匹敵する額です。

そのための投資資金が必要なため、業績の伸びに対して増配が抑えられる可能性があります。

自社株買いの状況と見通し

過去5年間の自社株買い履歴

ホンダはほぼ毎年自社株買いを発表しています。

過去の自社株買い履歴を見てみましょう。

| 発表日 | 金額 | 比率 |

|---|---|---|

| 2023年5月11日 | 2,000億円(上限6,400万株) | 3.8% |

| 2022年8月10日 | 1,000億円(上限3200万株) | 1.9% |

| 2021年8月4日 | 700億円(上限1800万株) | 1.0% |

| 2019年11月8日 | 1,000億円(上限3300万株) | 1.9% |

| 2018年4月27日 | 700億円(上限1800万株) | 1.0% |

2020年はコロナショックで先行きが不透明だったため、自社株買いは見送られています。

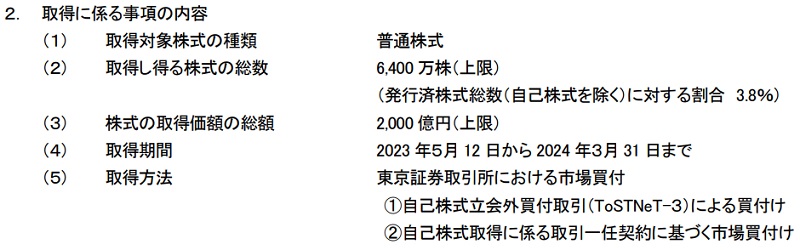

2,000億円の自社株買いを実施中

直近では2023年5月11日に2,000億円の自社株買いを発表しました。

ホンダとしては過去最高額の自社株買いです。

2024年3月末までは一定の買い支えとなることが期待されます。

自社株買い継続を期待

順調にいけば、今後も毎年自社株買いが行われるでしょう。

過去の設定額の多くは700億円~1,000億円なので、今後もその範囲で設定されると予想できます。

ただし、配当と同様に、EVへの投資があるため自社株買いも絞られるかもしれません。

また、株価が十分上昇すれば、自社株買いも減ってくるでしょう。

2025年までの業績予想

業績予想一覧

今後3年間の業績予想を表にまとめました。

| 決算期 | 売上 | 営業利益 | 1株利益 |

|---|---|---|---|

| 2023/03(実) | 16兆9,077億円 | 8,393億円 | 128円 |

| 2024/03 | 20兆2,000億円 | 1兆2,500億円 | 196円 |

| 2025/03 | 21兆3,060億円 | 1兆4,440億円 | 216円 |

| 2026/03 | 21兆7,980億円 | 1兆4,710億円 | 223円 |

売上、利益ともに右肩上がりの予想となっています。

直近の業績では1株利益が128円でしたが、2026年3月期(2025年度)には223円まで増加する見通しです。

1株利益の上昇率は74%ですので、相応の株価上昇が期待できます。

業績悪化のリスク

ただし、ホンダは複数のリスク要因を抱えています。

まず、新興国通貨が急落するリスクです。

現地通貨が急落すれば、それだけ売上と利益は目減りするため、業績への影響は甚大です。

また、世界景気が悪化して販売数が減少する恐れもあります。

対応するために工場を閉鎖すれば減損が発生し、短期的に巨額赤字に陥る可能性もあります。

実際、日産自動車は同じ理由で巨額赤字に陥りました。

上で紹介したアナリスト予想は重大リスクが顕在化しない前提ですので、過信は禁物です。

今後の株価予想

今の株価は割安

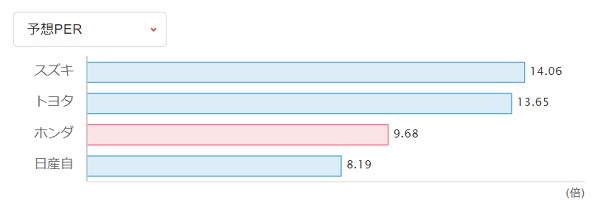

今後の業績はしっかり伸びていく反面、株価は割安な水準にあります。

現在の株価指標は、予想PERが9.6倍、実績PBRが0.75倍です。

どちらの指標も一般的に割安で、かつ、同業他社と比べても割安です。

以下がトヨタ・日産・スズキと比較したグラフですが、予想PER、実績PBRともに日産自動車に次いで割安となっています。

上昇の可能性が高いと予想

株価が割安なので、下落リスクは低く、上昇する可能性が高いと言えます。

ホンダへの評価が見直され、予想PERが12倍まで上昇すれば、それだけで株価は20%上昇する計算です。

PBR的にも、株価が1.5倍になっても不思議はありません。

現在株価が1,800円ほどなので、将来の評価次第で株価2,000円が目指せると考えています。

業績予想から計算した株価は2,000円以上

次に、業績予想から将来の株価を考えてみましょう。

2026年3月期までの1株利益は予想されているので、これにPER10倍をかけて、予想株価を算出します。

その結果が次の表です。

| 決算期 | 1株利益 | 適用PER | 予想株価 |

|---|---|---|---|

| 2024/03 | 196円 | 10倍 | 1,960円 |

| 2025/03 | 216円 | 10倍 | 2,160円 |

| 2026/03 | 223円 | 10倍 | 2,230円 |

PER10倍は弱気な設定ですが、それでも2025年3月期の業績ベースで株価2,100円を突破します。

2026年3月期なら約2,200円に達します。

したがって、現在の1,800円付近で買った場合、3年間で20%以上の値幅が狙えそうです。

つまり、100株の投資なら+3万円以上の売却益になる計算です。

ホンダは買い時か?

株価指標も割安で、今後の業績予想も良好です。

利回りも高く、長期保有による損失リスクは限定的でしょう。

これらの材料から判断して、ホンダは買い時であると考えています。

仮に業績横ばいで株価が上がらなくても、年3.6%という高利回りを享受できます。

さらに、業績拡大が続いた場合の株価上昇&高配当は魅力的です。

総じて、損失の可能性より利益になる可能性の方が大きいと考えています。

大変参考になりました。有難うございます。

大変参考になります。

今honda株が買いなのはよくわかりました。

仮に株価が横ばいでも高利回りなのも他と比べ高いのがわかりました。

尚今後売りのタイミングはどのような時かがわかればありがたいです。