ライフネット生命保険は若年層を中心に保険契約を伸ばして好調だ。

前年度は初の黒字化を達成し、今後も増収増益トレンドが続く見通しとなっている。

一方、株価は業績ほどには上がっておらず、割安な水準だ。

今後の業績を踏まえると、上昇余地が大きく残されていると考えられる。

本記事では、ライフネット生命保険の株価が上昇すると予想する理由と、今後の株価見通しについて解説する。

これまでの株価推移

過去10年の株価チャート

まずはこれまでの業績と株価について振り返ろう。

以下が過去10年間の株価推移だ。

このチャートを大きく分けると、2019年までの低迷期、2020年の急騰、2022年からの再上昇に分けられる。

次に、それぞれの値動きに理由について解説していこう。

(~2019年)株価低迷の原因

2019年まで株価は800円未満で低迷していたが、原因は業績の成長率だ。

当時の売上成長率は1桁%とグロース銘柄としては低く、しかも赤字が常態化していた。

以下がこれまでの業績推移だが、2019年までの業績は売上成長が低かったことが分かる(青色棒グラフが売上推移)。

他に売上成長20~30%の銘柄は多くあったため、ライフネット生命に投資する理由はほとんど無かったと言える。

その結果、株価が低く出来高も少ない状態が長く続いてしまった。

(2020年)新型コロナで急成長

急騰のきっかけとなったのは新型コロナだ。

インターネット経由での保険販売がメインであることから、コロナ禍でも非対面の保険販売が拡大し、コロナ恩恵株として大きく買われた。

また、手数料が少なく無駄がない保険として若年層を中心に支持を広げたのもこの時期だ。

この時に付けた最高値1,785円がライフネット生命の上場来高値となった。

(2022年~)一時急落も、大手との提携・黒字化で再上昇

その後はいったん500円まで反落したものの、海外投資家による大量買いや、エーザイ、三井住友カードとの提携が反転上昇のきっかけとなった。

さらに、2024年3月期は初の黒字化を達成して買い安心感が広がった。

それらの結果、約2年に渡って上昇トレンドが続き、2024年5月末時点で1,400円台で取引されている。

今後の業績見通し

2024年3月期に大幅な黒字化を達成

ライフネット生命は2024年3月期に悲願の黒字転換を果たした。

これは2012年の上場から初のことであり、投資家にとっては待ちに待った黒字化だ。

しかも、1株利益は76円と大きい。

代表的な株価指標であるPER(株価収益率)は18倍にまで低下し、グロース株でありながら、プライム市場並みの収益率まで改善している。

2026年3月期まで増収増益を予想

今後も増収増益が続く見通しだ。

以下、四季報による今後2年間の業績予想を引用した。

| 決算期 | 経常収益 | 純利益 | 1株利益 |

|---|---|---|---|

| 2024年3月期(実) | 253億円 | 57億円 | 76.0円 |

| 2025年3月期 | 360億円 | 62億円 | 77.2円 |

| 2026年3月期 | 390億円 | 65億円 | 81.0円 |

前期(2024年3月期)は純利益57億円だったのが、今期は62億円に、来期には65億円に拡大する見通しだ。

業績安定、かつ一定の成長が魅力の銘柄

グロース株としてみると、利益成長率は正直物足りない。

一般的に、グロース株は業績急悪化のリスクもあるため、リスクに見合うだけの成長性が求められるためだ。

しかし、ライフネット生命の場合は少々事象が異なる。

保険業は一度捕まえた顧客から毎月収益を得られるため、業績が悪化しにくいという特性があり、他のグロース株ほど成長性が求められない。

業績悪化の心配がない上、年間5~10%の成長が実現するなら、投資対象としては十分魅力的だと言える。

業績好調の理由は?

ネット契約で低コストかつ内容充実

なぜ今後の業績は好調の見通しなのだろうか。

それは、ライフネット生命特有の業態に理由がある。

ライフネット生命はインターネット専業の生命保険会社であり、対面販売に必要なコストが発生しない。

そのため、保険料を安く抑えつつ、保険内容を他社より充実させることが可能だ。

これらが若年層を中心に支持され業績好調につながっている。

ネット契約にポジティブな層が増加

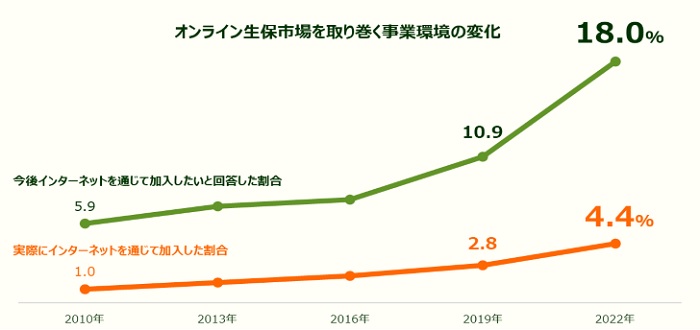

ネット完結型の生命保険に対する消費者の意識は確実に上向いている。

ライフネット生命の資料によると、2019年まではインターネット経由の生命保険加入率は2.8%だったが、2022年には4.4%にまで増加した(下図オレンジ折れ線)。

特に、新型コロナによってネット契約保険を体験した人が増え、ネット契約にポジティブな層が増加したと考えられる。

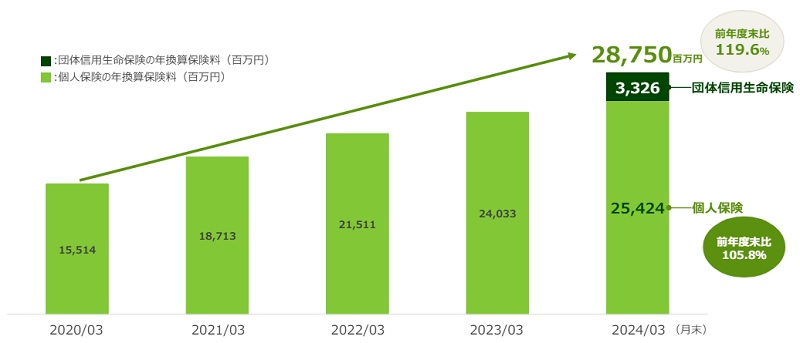

保険契約数は年間10~20%増加

若年層を中心にネット保険が広がったことで、個人保険の契約数は年々伸び続けている。

以下が契約数の推移だが、年間10~20%の増加率を維持しており、好調だ。

保険契約は解約率が低く、安定したビジネスだ。

一度獲得した顧客は、特にアプローチしなくても毎月決まった金額を振り込んでくれる。

しかも、年間10~20%も契約数を伸ばしているのだから、業績好調は必然と言えるだろう。

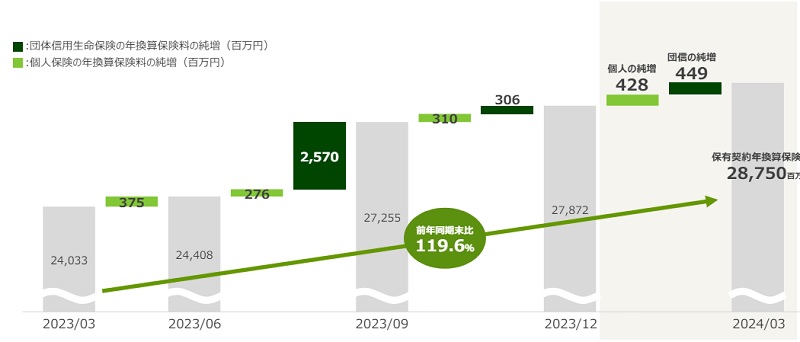

団体信用保険を開始で成長加速

2023年からは団体信用生命保険の販売も開始し、成長が加速した。

それまでは四半期の保険契約の純増が3~4億円程度だったのが、団信が加わったことで倍になっている。

これは、KDDIとの資本業務提携の賜物だ。

KDDIは傘下にauじぶん銀行を持ち、団体信用生命保険を扱っている。

その団信をライフネット生命が扱うことが可能となり、売上成長につながったのだ。

大手との提携でさらなる成長余地

上のKDDIの例のように、ライフネット生命は他社との協業で成長を加速してきた。

他の例としては、三井住友カードとの提携がある。

2023年11月から、ライフネット生命の保険料を三井住友カードで支払うことで1%のVポイントが付与されるサービスを開始した。

しかも、三井住友カードのアプリ「Vpass」経由で契約を獲得することも可能となり、契約増加に寄与している。

インターネット経由の保険販売は他サービスとの提携がしやすく、今後も他社との協業を通じて業績を伸ばす余地があるだろう。

会社目標として「株価3,000円」

中期経営計画で株価目標を設定

ライフネット生命は中期経営計画の目標として「株価3,000円」を掲げている。

上場企業が具体的な株価を目標とするのは稀だ。

達成できるかどうかは株式市場の市況にも左右されるし、達成できなければ批判の的になりやすい。

それでも株価目標を設定したのは、経営陣の勇気ある決断だったと言えるだろう。

会社側が株価を意識している点は、投資家にとっては安心感につながる。

株価3,000円達成の具体策

では、株価3,000円に到達するための具体策を見てみよう。

以下がポイントを抜粋したものだ。

ここで言う包括資本とは、保険会社の価値を表す指標だ。

現時点で持っている純資産に、保険契約が将来生み出す収益を加算して算出している。

つまり、包括資本2,000~2,400億円に到達するというのは、会社の価値がその金額になるという事に等しい。

そして、時価総額2,400億円に到達した時の株価が、【時価総額2,400億円÷発行済株式数8,000万株】で3,000円となる。

したがって、包括資本が2,400億円に到達すれば、株価3,000円は自ずと達成するだろう。

ライフネット生命は買い時か?

株価目標3,000円に対し、ライフネット生命の現在株価は1,400円台だ(2024年5月末時点)。

目標までおよそ2倍の開きがあり、本当に目標通り株価が上がるなら、今は買い時という事になる。

実際、株価1,400円台はかなり安い。

2024年3月末時点の包括資本は1,598億円だったが、これを1株あたりに換算すると、1,990円だ。

つまり、将来の収益込みで1株あたり1,990円の価値があるのに対し、現在株価は1,400円台のため、およそ500円分だけ割安で売られている状態と言える。

しかも、保険契約は増加傾向であるため、1株換算の包括資本はさらに増加していくだろう。

中長期での株価は妥当な水準に収束すると考えられるため、今の株価は魅力的な買い水準だ。

今後の期待材料

オンライン保険の市場拡大

今後の業績に直結するのが、オンライン保険の市場拡大だ。

ライフネット生命はオンライン保険の草分け的存在であるため、市場規模が拡大すれば、自ずと業績も拡大する。

その点、これからの展望は明るい。

オンライン保険の比率は2022年までに4.4%まで増加したが、残り95%超は対面販売が占めており、オンライン保険の拡大余地はまだまだ残されている。

今後もオンライン保険の市場規模が拡大し、業績の追い風になることが期待される。

プライム市場への移行

直近のIR資料によると、市場評価の改善に向けた取り組みとして「東証プライム市場への移行」が書かれている。

グロース市場よりもプライム市場の方が投資家層が厚く、基本的に株価にはポジティブだ。

特に、近年は国内金利上昇で保険銘柄も注目されているため、プライムへの上場で一定の買い需要を集めることが期待される。

配当の実施

これまでのところ、ライフネット生命は無配を継続している。

先行投資の段階であるため無配は仕方のないところだが、KDDI等の親会社からは配当の要求が出ているという話もある。

そのため、黒字が定着した段階で配当を実施する可能性があるだろう。

小さな配当でも、配当実施はポジティブ材料として株価上昇につながる可能性が高い。

良好な需給

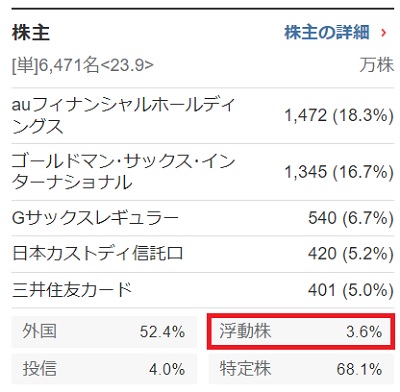

ライフネット生命の株は特定の企業や投資ファンドに買い集められており、需給が良好だ。

四季報によると、売りに出る可能性のある”浮動株”はわずか3.6%しかない。

つまり、発行済株式数8,000万株のうち、290万株程度しか市場に出ていないということだ。

金額にすると42億円ほどである。

そのため、数億円の買い需要でも株価が大きく動く可能性があり、大口投資家が参入すれば相当な株価上昇が期待できるだろう。

実際のところ、四季報の浮動株は当てにならない部分もある。

しかし、需給が良好であることは間違いない。

まとめ

ライフネット生命保険の株価が上昇する理由と、今後の株価見通しについて解説した。

これまでは赤字だったこともあり株価低迷に苦しんでいたが、2024年3月期はついに黒字化し、投資妙味のある銘柄に変貌した。

一方、株価は1,400円台という安値に留まっている。

現在の包括資本を考えただけでも株価2,000円が妥当で、2028年の株価目標は3,000円となっていることから、1,400円台は買い安心感がある水準だと言えるだろう。

保険銘柄への注目度も上がっており、今後の株価上昇に期待したいところだ。