AI、仮想通貨、ビッグデータ、ブロックチェーン、キャッシュレス、フィンテック。株式会社メタップスは大きな拡大が見込めるこれらの事業テーマに”全張り”をしている稀有な企業です。

2015年に東証マザーズに上場して以来、売上高は3倍に急成長し、さらに赤字から黒字へと転換を果たしたことで、事業基盤を確立しつつあります。

しかし、株価は冴えません。

2017年以降、メタップスの期待を押し上げた「2020年に取扱高1兆円、売上高1,000億円、営業利益100億円」という”トリプルワン”は幻となり、さらに財務的な懸念が大きくなったことから株価は大幅に下落。

2017年10月の4740円を最高値に、現在は1000円前後での推移となっています。

各国の法規制をはじめとする事業環境の変化が著しく、難しい舵取りを迫られているメタップスですが、これから爆発が期待できる多くの材料は健全です。現在の期待値が小さいだけに、一つでも当たれば大きな株価上昇が見込めます。

本記事では、メタップスの株価に関わる材料を一つずつ精査してまとめました。メタップス株に投資する上でぜひ参考にしてください。

目次

(最新情報追記) オンラインミーティング「ZOOM」と提携

メタップスの子会社「メタップスペイメント」が手がける「イベントペイ」が、オンラインミーティングサービスとして世界中で利用されている「ZOOM」との提携を発表しました(公式プレスリリース)。

ZOOMの利用者は世界で2億人以上とも言われており、ZOOMと完全連携することはイベントペイの収益機会を大きく広げることが可能となります。

ZOOMとの提携を発表した翌日はストップ高となりました。

話題性がある材料である一方、業績寄与については未知数ということもあり、一度ストップ高を付けた以降は上昇分を消す展開となっています。

今後はどれだけ業績にプラスに働くかが焦点となるでしょう。

材料1. メタップスペイメントとセブン銀行との資本業務提携

2020年10月、コンビニATM事業最大手であるセブン銀行との資本業務提携が発表されました(IRはこちら)。

提携を行ったのはメタップスの完全子会社「メタップスペイメント」。

メタップスペイメントは決済事業を手掛け、2018年にリリースしたサブスクリプション決済サービス「会費ペイ」や、給与即払いサービス「CRIA」が大きく伸びている企業です。

セブン銀行との提携では、「CRIA」の業容拡大を目指したものと説明されています。

従来のセブン銀行ATMでの給与受け取りサービスに加え、さらなるサービス拡充を行うことが予定されています。

IRリリースでストップ高に

セブン&アイ・ホールディングスという大手との提携だけに、IRリリース翌日はストップ高となり、株価のレンジが800円台から1000円台に上昇しました。

2020年12月期第1四半期で特別利益14億2200万円を計上する見込みですが、提携による業容拡大策がまだ見えていないだけに、この材料だけでは上昇は続かず、株価は1000円台から上がる気配はありません。

今後の思惑

今回の提携により、「CRIA」による売上が拡大する可能性があります。

また、リリース内容には「新たなサービスの開発・提供を目的とした業務提携」という記載もあり、セブン銀行との新規事業が発表されるのではという思惑があります。

材料2. 新株予約権と社債の発行

こちらは悪材料です。

2019年10月29日のリリースで、「第三者割当による第15回新株予約権及び第1回無担保転換社債型新株予約権付社債の発行に係る払込完了に関するお知らせ」が発表されました。

増資による資金調達ですので、希薄化と売り圧力上昇が懸念されます。

新株予約権と社債、それぞれの内容を精査してみましょう。

第15回新株予約権

- ・新株予約権株数:125万4200株

- ・発行価額 :1106万2044 円

- ・行使価額 :1196円

- ・予約権行使による調達額:約15億円

この新株予約権により、発行時に約1106万円の現金を調達し、さらに行使時に約15億円の調達を見込みます。

一方、投資家側としては大きな懸念があります。

2019年5月31日時点の発行済株式数は1353万8210株でしたので、この新株予約権が行使されることで約8.5%の希薄化となる上、1196円以上の株価では利益確定の売り圧力に晒されることになります。

次に転換社債型新株予約権付社債を見てみましょう。

新株予約権付社債(転換型)

- ・社債の総額:約15億円

- ・利率 :年1.2%

- ・転換価額 :1196円

- ・償還期限 :2024年10月29日

転換型新株予約権付社債は、聞き覚えのない人にとっては難しく感じるかもしれませんが、社債に新株予約権がくっついただけなので、仕組みとしては簡単です。

転換する際の株価は転換価額として定められており、転換価額より株価が上がった場合、貸付側は株式に転換・売却することで利益を得ることができます。ただし、一定期間は転換・売却できないなど制限もあります。償還期限まで転換されなかった場合、全額返済されます。

この新株予約権付社債により、現金15億円を調達しました。

転換価額は1196円。株価が1196円を超えると社債が転換される可能性が高まり、約8.5%の希薄化と売り圧力になります。

ただし、1年間は転換できない契約となっており、少なくとも2020年10月29日までは株価が上昇しても下落圧力にはならない見込みです(一定の条件により1年未満でも転換できるようになります)。

株価の大きな重しに

新株予約権と転換型新株予約権付社債、合計30億円相当の資金調達ですが、発行株式済数の17%にあたる250万株が発行され、行使価額として設定された1196円以上の株価では売り圧力が意識されるでしょう。

今後は業績につながる大きな材料がなければ、1200円〜1300円のレンジを抜ける株価上昇は難しいかもしれません。

材料3. 給与即時払いサービス「CRIA(クリア)」

セブン銀行との資本業務提携の項目でも触れましたが、給与即時払いサービス「CRIA(クリア)」の売り上げが伸びることで、今後の業績寄与が期待されます。

導入企業の負担は0円、準備資金不要と、導入のデメリットが無いことから福利厚生の一環として導入されるケースが増えています。前払いを受ける際の手数料(1回500円/従業員負担)がメタップスペイメントの収益源です。

セブン銀行ATM受取が利用できることが強みであり、セブン銀行と資本業務提携行ったことからサービスの拡充が期待されます。

近年では人手不足を背景に従業員の定着率を高めることが注目されており、そのための福利厚生の一環として柔軟な給与制度を導入する企業が増えています。

政府統計の家計調査によると、預金が100万円未満の世帯は、転職市場のメインである25-34歳で約2割を占めており、急な出費などで現金が必要になる場合が想定され、給与の支払いを早めることができるCRIAのサービスは十分な需要が見込めるでしょう。

2019年1月15日に勤怠管理システム「KING OF TIME(キングオブタイム)」と提携したほか、メタップスと資本業務提携をしているアドバンテッジアドバイザーズからの顧客紹介による業績拡大が期待されます。

材料4. キャッシュレスアプリ「pring」

キャッシュレスアプリ「pring」の進捗状況はメタップスの最も注目すべき材料の一つです。

pringのこれまでの経緯

株式会社pring(旧エムウォレット設立準備株式会社)はみずほFG、みずほ銀行、WiL LLC.からの出資を受けて2017年5月1日に設立されました。

2017年9月から北九州市の商業施設でキャッシュレス決済の実証実験に採用され、さらに10月からみずほ銀行内でキャッシュレス決済を利用する実証事件にも利用されました。

2018年11月には12.8億円の資金調達に成功しています。

pringの今後の展望

現在(2020年1月)の従業員数は20名ほどですが、中途採用を中心に採用活動を強化しており、店舗拡大がさらに加速するでしょう。

pringはキャッシュレス戦争で他社と対決する構図は避け、還元合戦がひと段落したところでPRを開始すると予想されるため、2020年中頃あたりまで大きな動きはない見込みです。

pringが狙うのは、日本人がキャッシュレス決済に慣れたところで、より便利な”乗り換え先”のポジションです。

ただし、pringがキャッシュレス決済アプリとして生き残れるかどうかは不透明です。

今後1〜2年でキャッシュレスアプリは数種類に淘汰される可能性が高く、その中の1つとしてユーザーに選ばれるか、あるいは他の決済関連企業に買収されてしまうかは今後の事業進捗によります。

材料5. 定額サービス自動化支援ツール「会費ペイ」

「会費ペイ」は子会社であるメタップスペイメントが提供するサービスです。

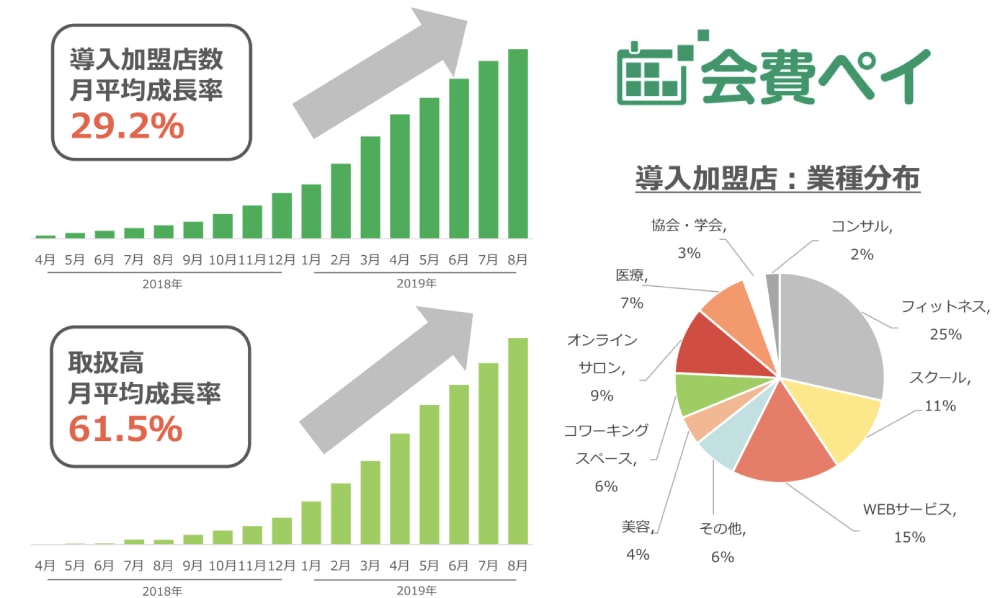

2019年に大きく成長した会費ペイ。導入店舗は月平均29.2%増加し、取扱高の月平均成長率は61.5%と驚異的です。

入会〜会員管理〜請求〜決済までを全自動で完結させる利便性がフィットネス・スクール・WEBサービスを中心に受け入れられ、入退室管理システム「Akerun」や、クラウド会計システムを手がける「freee」などとも連携しました。

会費ペイによる主な収益は手数料です。決済額に対して3.5%が手数料としてかかりますが、自動化による手間削減が大きく、「経費として考えれば安い」と評判です。

会費ペイの具体的な売り上げや会員数は開示されていませんが、この成長率を維持すれば、メタップスの安定した稼ぎ頭として株価を押し上げる期待があります。

材料6. ICO対価の売上げ・収益計上

メタップスは上場企業として初めてICO(=InitialCoinOffering)を実施しました。

ICO自体は成功したものの、その会計処理については未だに尾を引いており、保有する仮想通貨価格の変動も合わせてメタップスの材料の一つと言えます。

メタップスのICO結果をおさらい

まずは2017年9月〜10月に行われたPLC(プラスコイン)のICO結果をおさらいしましょう。

| 販売期間 | 2017年9月26日~2017年10月10日 |

| 発行量 | 7,750,536PLC(プラスコイン) |

| 基本レート | 1PLC=0.005ETH |

| 調達仮想通貨 | 32,623 ETH(イーサリアム) |

| 金額換算 | 約11億3100万円(※) |

※金額換算は当時のレート【1ETH=34,695 円】で算出

参考資料:当社海外子会社による ICO 及び仮想通貨取引所の設立に関するお知らせ

ICOは上場企業として前例が無く、その収益をどう決算に反映させるか、1年以上もの間協議が行われました。

監査法人との協議の結果、次のような方針に決定しました。

ICOによる販売対価は条件付きで収益計上

収益計上する条件として、販売したPLCorNPLCのメタップス側の義務を履行することということが決定しました。

PLCとNPLCで義務が異なりますが、それぞれ次のようになっています。

・CoinRoomの様々な情報を見ることができる

・CoinRoomの手数料返還

・広告費の割引

・PlusCoinStoreで支払い手段として利用可能

※仮想通貨取引所”CoinRoom”は名称が”UpXide”に変更されています。

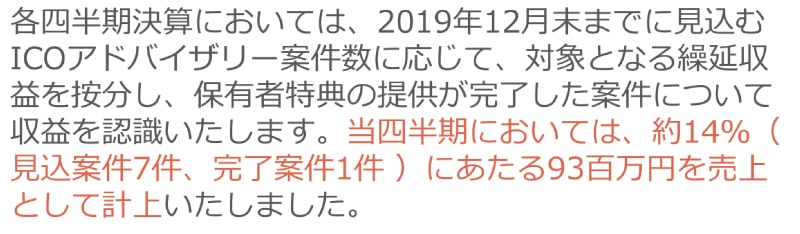

NPLCについては「2019年12月31日まで」と期間が設定されているため、NPLCに関するメタップスの義務は2019年12月31日で完了し、NPLC分は収益に計上することが可能となりました。

実際、2019年12月期の各四半期決算で収益として計上されています。

ただし、PLCからNPLCへの交換は保有者判断であり、2019年12月期に収益認識されたのは6億6100万円、ICO収益の75%にとどまりました。

PLC残存分は”負債”として残る

NPLCに交換されていない、残り25%のPLCについては”負債”としてバランスシートに残っており、今後どうなるかは未確定です。

PLCのメタップス側の義務は条件が多く、どこまで履行すれば収益として認識できるのか、監査法人も頭を悩ませているのではないでしょうか。

メタップスのICOは上場企業として初であり、今回の会計方針が業界全体の基準となる可能性があるため慎重に検討を進めているようです。

暗号資産(イーサリアム)の変動は売上げに計上

ICOの対価は32,623ETH(イーサリアム)として受け取っており、価格変動の影響を受けます。

そこで、イーサリアムの変動分は各四半期決算ごとに売上として計上することとなりました。価値が上昇した場合はプラスの売り上げ、下落した場合はマイナスの売り上げとなります。

実際、2019年12月期第2四半期では評価損が売上げを押し下げ、前年度比で業績が下がっているような決算となってしまいました(他の要因もありましたが)。

逆に、2019年以降は仮想通貨の回復を受け、売上げを押し上げています。

イーサリアムの価格によってメタップスの見た目の業績が変動するため、株主は今後もイーサリアムの動向をチェックする必要があるでしょう。

材料7.ブロックチェーンを活用したデジタルアイテムマーケットプレイス”miime(ミーム)” β版公開

仮想通貨の技術を利用した「ブロックチェーンゲーム」がありますが、そのアイテムやキャラクターを売買できる”miime(ミーム)”のβ版がリリースされています。

現在のところ4タイトルが登場し、イーサリアムベースで売買が行われています。

業績への影響はほぼありませんが、2022年以降の収益化を睨んでおり、今後の進捗がメタップス株の材料となる可能性は十分あるでしょう。

材料8. 佐藤航陽代表の持ち株減少

創業者である佐藤航陽代表はメタップスの株式を20%以上保有する大株主ですが、2019年以降、株の売却に転じています。

2018年9月20日時点:4,366,000株(32.43%)

2019年1月17日時点:3,366,000株(24.89%)

2019年10月23日時点:2,766,000株(20.39%)

2018年9月から160万株を売却し、およそ19億円の現金を得ています。

また、借り入れのために株を担保として差し出しています。

大和証券株式会社:554,500株

三田証券株式会社:270,000株

東京証券信用組合:130,000株

合計95万4500株が担保として差し出されており、処分の現況はわかりませんが、潜在的な売り圧力として意識しなければなりません。