大分銀行は東証プライムで最も割安と言われる銘柄です。

PBRは0.18倍と、目安の5分の1しかなく、PERも7倍台と目安の半分しかありません。

そのため、株価の見直し買いが入れば、大きな株価上昇を狙えそうです。

また、長期的には増配も期待できます。

業績回復と増配により、2026年あたりに株価3,000円を回復すると予想しました。

本記事では、大分銀行の株価上昇を予想する根拠について解説していきます。

超割安銘柄として注目の大分銀行

PBRはわずか0.18倍

大分銀行はPBR0.18倍と、東証プライム市場で最もPBRが低い銘柄です。

一般的に、PBRは1.0倍が目安です。

つまり、大分銀行は目安の5分の1にしか株価が評価されていません。

PBRが低いのは日本の地方銀行全般に言えることですが、大分銀行は特に割安となっており、株価上昇の余地が大きいと考えられます。

大分銀行が注目される理由

大分銀行に着目している理由は、

- 東証プライムで最割安の銘柄

- TSMC(台湾の半導体メーカー)の熊本工場建設で恩恵

- 大分県の経済が持ち直している

- 国内金利上昇の期待

- 増配の期待

の5点です。

近年、世界景気の悪化を背景に、割安な日本株が注目されています。

割安という観点では大分銀行は筆頭で、さらに、TSMCの九州進出や大分県経済の回復など、個別材料もあります。

大分銀行はなぜ割安?

株価指標

まず、大分銀行の株価指標を確認してみましょう。

PBRは市場最低

実績PBRは0.18倍と、東証プライムで最も低いPBRです。

1株純資産が12,539円であるのに対し、株価は2,308円しかないのが低PBRの理由です。

PBRについてだけ言えば、株価が5倍となってもおかしくありません。

1株純資産は2023年3月期3Q決算の数値を適用しています。

PERも超割安

2023年3月期の1株利益は291円の見通しです。

対する株価は2,308円なので、予想PERは7.92倍(2,308円÷291円)となります。

東証プライムの平均PERが14倍くらいなので、PERに限って言えば、株価が倍になってもおかしくありません。

ただし、銀行のPERは市場全体より低めの傾向があるため、その分は割り引いて考えるべきでしょう。

一方、配当利回りは低め

PBRやPBRが非常に割安なのを踏まえると、配当利回りは特別高くはありません。

利回り3.46%は悪くありませんが、総合商社銘柄(三菱商事など)や通信大手銘柄(KDDIなど)と同程度です。

そのため、現在の配当利回りは大分銀行を買う理由にはならないでしょう。

ただし、大分銀行は将来的に増配が期待できるため、将来を見越せば配当が魅力になってきそうです。

増配が期待できる理由については後の章で解説します。

業績は悪化気味

業績はここ5年間は低迷しています。

2018年から本格的に悪化し、新型コロナ発生以降はさらに悪化しています。

2023年3月期の業績も冴えません。

数字的には、2016年3月期は純利益97億円あったのに対し、2023年3月期は46億円と半分未満です。

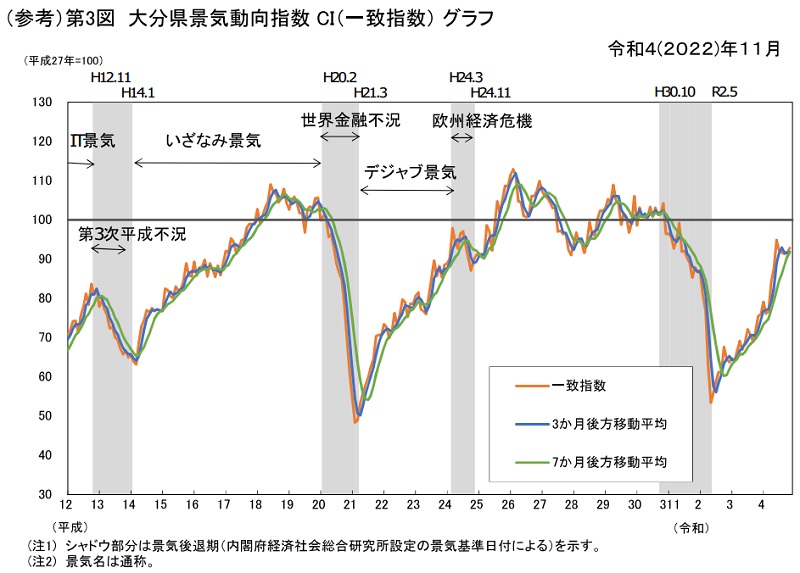

大分県の景気は未回復

大分銀行は8割の支店が大分県内です。

そのため、大分県の景気動向に大きな影響を受けます。

肝心の大分県の景気ですが、新型コロナ発生以降は悪化しており、2022年11月時点でも2019年比で10%ほど悪化している状況です。

県内の景気が完全回復しないと、以前の業績に回復するのは難しいでしょう。

これまでの株価推移

10年間の株価チャート

過去10年間の株価チャートが次の画像です。

2015年当時は業績が好調で株価も5,000円を超えていました。

しかし、2018年あたりから業績が悪化し、株価も下落トレンド入り。

それから2021年まではひたすら下げ続け、2022年後半からようやく回復してきた、という状況です。

株価レンジでは低位置

過去10年間の株価レンジは1,500~5,500円です。

現在株価はおよそ2,300円なので、レンジ内では下に位置しています。

業績も相応に悪いですが、コロナ以前の業績まで回復すれば、株価3,000円くらいまでは伸びそうな印象です。

価格帯別売買高

価格帯別の売買高も見てみましょう。

左側グレーの棒グラフが価格帯別売買高です。

ボリュームゾーンは2,000円前後で、2,500円付近は真空地帯です。

また、3,500~5,000円がかなりのボリュームゾーンとなっています。

3,500円に近付くと上値が重くなりそうですが、3,000円くらいまでは値動きが軽そうです。

本記事では株価3,000円回復を予想していますが、2,000~3,000円が真空地帯なのも大きな理由です。

一般的に、価格帯別売買高の大きい価格帯では、株価が戻ったことによる「やれやれ売り」が増えて株価が上がりにくくなります。

今後の業績予想

来期は減収・増益予想

今期(2023年3月期)は経常収益が695億円、純利益が46億円の見通しです。

それに対し、2024年3月期の業績予想は、経常収益が600億円、純利益が48億円となっています。

つまり、来期は減収増益となる見通しです。

| 2023年3月期 (会社予想) | 2024年3月期 (四季報予想) | |

|---|---|---|

| 経常収益 | 695億円 | 600億円 |

| 純利益 | 46億円 | 48億円 |

| 1株利益 | 291円 | 295円 |

銀行の「経常収益」は、一般企業の売上にあたります。経常収益=売上 と読み替えてもらって問題ありません。

ただし、今期(2023年3月期)の経常収益が高いのには理由があります。

つまり、1期限りの現象なので、来期の減収はさほど意味を持ちません。

金利上昇なら収益拡大

上記の業績予想は国内金利が変わらないことを前提にしています。

一方、日銀総裁が2023年4月に交代となり、金融政策が変更される可能性が高まります。

仮に、マイナス金利が解除されれば、貸出金利の上昇とともに銀行の収益も拡大するでしょう。

大分銀行も例外ではなく、一気に業績回復に向かう可能性が出てきます。

ただし、金利上昇は債券価格下落を意味しますので、金利が上がりすぎると債務超過の懸念が出てくるなど、リスクもあります。

半導体メーカーの生産工場建設で恩恵

台湾の半導体メーカーTSMCが熊本県に新工場を建設しています。

熊本県は大分県の隣なので、大分県の経済にも好影響となるでしょう。

資材や人員が新工場に向かい、相応の売上と利益を上げているはずです。

また、第二工場も熊本県に決まりそうなので、今後も工事関連の好影響が続きそうです。

さらに、地理的な近さを理由に、熊本県や大分県に会社が集まってくることも期待できます。

そうなれば、地域経済の起爆剤となり、大分銀行の業績も上向きそうです。

配当について

配当利回りは3.46%で低め

大分銀行はPERが8倍程度と割安なのに対し、配当利回りは3%台と低めです。

株式益回り(PERの逆数)は12.5%ありますので、配当性向が50%なら、配当利回りは6.25%に達します。

しかし、実際の配当性向は約27%で、配当利回りは3.46%に止まります。

なぜこれほど配当を絞っているのでしょうか?

利回りが低い理由

利回りが低い理由は、自己資本比率が低いことにあります。

一般的に、銀行の自己資本比率は8%以上が目安です。

一方、大分銀行の自己資本比率は10%前後で推移しています。

| 年度 | 自己資本比率 |

|---|---|

| 2018/3 | 10.11% |

| 2019/3 | 9.97% |

| 2020/3 | 10.01% |

| 2021/3 | 10.01% |

| 2022/3 | 9.94% |

8%の条件は満たしていますが、ギリギリの水準のため、毎年の利益を取り込んで自己資本の拡充を図っています。

そのため、配当利回りが低く抑えられているのです。

増配の期待

2023年3月期の自己資本比率は再び10%を超える見通しです。

10%をしっかり超えるようになれば、増配の期待が出てきます。

速ければ2025年3月期には増配になると予想しています。

仮に、配当性向が40%となれば、1株配当は120円を超えるでしょう。

最近の配当は1株80円なので、配当額が1.5倍になる計算です。

今後の株価予想

株価上昇がメインシナリオ

割安株が注目されている中、大分銀行は割安株の筆頭です。

さらに、今後の業績見通しも悪くなく、TSMC熊本工場など個別材料もあります。

また、増配の期待も高まってくるはずです。

したがって、株価下落よりも上昇の可能性が高いと考えています。

コロナ前の業績回復で株価3,000円

大分銀行の株価は、コロナ前の2019年まで3,000円前後でした。

そのため、コロナ前の業績に戻れば、株価も3,000円に回復することが期待できます。

では、2019年の業績はどの程度だったのでしょうか。

2023年3月期の業績見通しと比べてみます。

| 2019年3月期 | 2023年3月期 | |

|---|---|---|

| 経常収益 | 617億円 | 695億円 |

| 純利益 | 58億円 | 46億円 |

| 1株利益 | 366円 | 291円 |

2019年の純利益は58億円と、2023年3月期の46億円と比べて26%も上回っています。

コロナ前回復には数年かかりそうですが、金利が上がれば、案外早く回復するかもしれません。

2026年に株価3,000円到達

大分銀行の目標では、2024年3月期に純利益47億円となっています。

そこから2年かけて業績が回復し、2026年あたりに純利益60億円に接近すると予想しています。

つまり、2026年あたりには株価3,000円に到達するでしょう。

業績回復が早めに見えてくれば、2025年に3,000円到達となってもおかしくありません。

ただし、業績回復には地域経済の回復が不可欠です。

また、短期金利がいい具合に上がれば、想定以上の業績回復となる可能性もあります。

まとめ

大分銀行の今後の株価について、業績予想を踏まえて考察しました。

ここ5年間の業績は悪く、株価も相応に下落してきました。

しかし、PBR0.18倍、PER7倍台というのは非常に割安です。

成長株からバリュー株へ資金がシフトしている中、今後は大分銀行が買われる可能性は十分あります。

既に年初来高値を更新していますが、上昇余地はまだまだ残されており、先手で買っておきたい銘柄ですね。