Googleが出資していることで脚光を浴びたプレイドですが、最近は株価下落が目立ちます。

2020年末に上場した当時は3,000円を超え、最高値では5,000円に達しました。

しかし、2021年5月に急落して以降はズルズルと下げ、現在の株価は700円台です。

プレイドがこれほど急落してしまった理由は何でしょうか?

当ブログでは、以下3つが急落の理由だと考察しました。

- 巨額赤字の連続・・・黒字から一転、2年連続赤字へ

- 業績の伸び悩み・・・売上成長が一時ストップ

- 新興市場の下落・・・市場下落に連動してプレイドも下落

本記事では、プレイドの事業内容について紹介したうえで、上記3つの理由を詳しく解説します。

目次

プレイドの事業内容

CX(顧客体験)プラットフォームが主事業

プレイドの主な事業なCX(CustomerExperience=顧客体験)プラットフォームの開発・運営です。

顧客体験、というのは耳馴染みのない言葉ですが、アプリやECサイトの「使い勝手」と言い換えると分かりやすいでしょう。

プレイドは顧客の行動データを分析し、さらにリアルタイムに行動を分析することで、アプリやECサイトの使い勝手を向上させることを得意とします。

そのため、プレイドの主要顧客はアプリやECサイトの運営者となっています。

「KARTE」のサービス内容

プレイドのCXプラットフォームは「KARTE(カルテ)」と言います。

これはクラウド上で提供しており、利用企業から月額料金を徴収するサブスクリプションモデルです。

KARTEのユーザーはアプリやWebサイト、ECサイトを運営する企業です。

自社サービスにKARTEを適用することで、自社サービスの利用者がどのようなアクションをとっているのかを分析できます。

また、その分析結果から、ユーザーごとにメニュー表示の内容やポップアップ表示を変化させるなどの施策を実行できます。

その結果、利用者の満足度を向上させたり、売上を増加させることが狙いです。

買収で事業内容を拡大

プレイドは2022年に入ってから2件の買収を行いました。

KARTEの延長線にあるサービスを買収したことで、元々のサービスを強化しつつ、事業内容を拡大しています。

| 発表日 | 買収先 | 事業内容 |

|---|---|---|

| 2022年10月12日 | アジト株式会社 | グーグル・インスタグラム向けの広告分析 |

| 2022年8月27日 | Emotion Tech | ブランドへの信頼・愛着を数値化して分析するサービス |

特に期待が大きいのがアジトとの連携です。

アジトは1st Party Customer Dataと呼ばれる、自社サービス内で得られた顧客データの分析を得意としています。

近年、プライバシーの問題からサードパーティCookieの利用が廃止されつつあります。

それにより、自社サービスから情報を取得・分析することがより重要になってきており、ファーストパーティのデータ分析の需要が増える見通しです。

したがって、アジトを買収したことは今後の業績やKARTEの機能改善にプラスになるでしょう。

カスタマーサポート領域に参入

2021年10月に新会社を設立し、カスタマーサポートに参入しました。

設立した会社は「株式会社RightTouch」です(プレスリリース)。

カスタマーサポートセンターは多くの企業が設置していますが、電話対応の人材は不足しており、問い合わせを減らすことが重要になってきています。

そこで、実際に問い合わせをする前に問題を解決する「KARTE RightSupport」を2022年1月にリリースしました。

このサービスは、問い合わせを行った人の行動データを収集・分析します。

そして、次に同じような行動を取る人がいた場合、問い合わせを行う前に解決策をポップアップ等で提示する仕組みです。

すでにソニー損保やSBI証券にベータ版を提供しています。

三井物産と新会社設立

2021年8月に大手総合商社の三井物産と新会社を設立しました。

新会社名は「.me(ドットミー)」で、プレイドのデータ分析を活用した顧客目線の新ブランドを販売します。

すでに商品提供を始めており、cycle.meで購入可能です。

また、企業向けに商品開発のコンサルティングも手掛けます。

最近では味の素との共同開発を行いました。

Googleが出資で注目

プレイドはGoogleからの出資を受けたことで一躍有名になりました。

出資を受けたのは上場前の2019年11月です。

KARTEはGoogleのクラウド上で提供されているため、Googleと機械学習やAI技術で協業することが可能です。

現在の大株主を見ると、Googleが第4位の大株主になっていることが分かります。

持ち株比率は3.71%です。

| No. | 大株主名 | 持株比率(%) |

|---|---|---|

| 1 | 倉橋健太 | 28.60 |

| 2 | 柴山直樹 | 18.43 |

| 3 | 日本マスタートラスト信託(信託口) | 6.43 |

| 4 | グーグルインターナショナルエルエルシー | 3.71 |

| 5 | ステートストリートバンクアンドトラストカンパニー(505303) | 3.13 |

| 6 | ノーザントラストカンパニーエイブイエフシーリアイイーディーユーユーシッツクライアンツノントリティーア | 3.00 |

| 7 | ジェーピーモルガンバンクルクセンブルクエスエイ(381572) | 2.10 |

| 8 | 日本カストディ銀行(信託口) | 2.01 |

| 9 | 日本カストディ銀行(証券投資信託口) | 1.74 |

| 10 | ジックプライベートリミテッドシー | 1.72 |

2022年9月にはGoogle Cloud Marketplaceで「KARTE」の提供が始まり、ユーザーはより簡単にKARTEを利用できるようになりました。

この材料により、プレイドは一時ストップ高をつけるほどに急騰しました。

今後もGoogleとの協業を進めるとコメントしており、新たな好材料が出る可能性があります。

ネットの世界を牛耳るGoogleを味方につけていることは大きなプラスです。

上場以来の株価推移

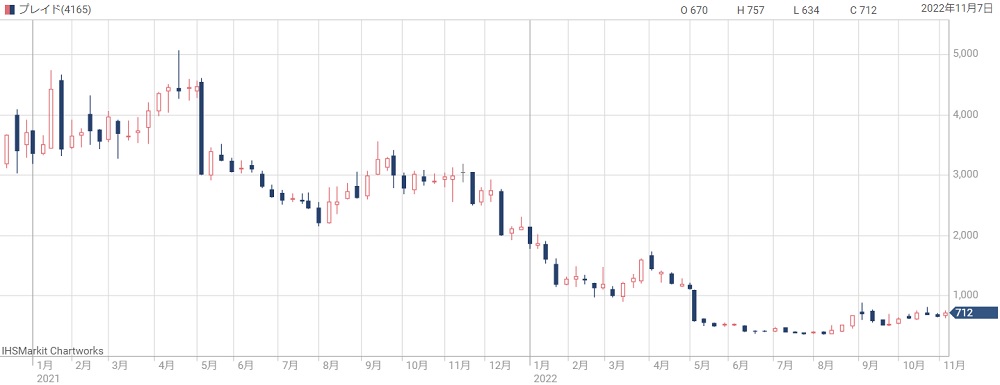

プレイドが上場したのは2020年12月17日と比較的最近です。

上場からおよそ2年になりますが、残念ながら株価はほぼ右肩下がりで推移しています。

上場初日は初値3,190円でスタートし、半年ほどは好調でした。

2021年4月には5,080円まで上げています。

しかし、5月13日の決算発表を機に株価は急落。

それから下落トレンドが続き、2022年8月には360円まで沈みました。

現在は700円台まで回復したものの、2年前と比べると5分の1程度の株価です。

それでは、なぜこれほど下落してしまったのか、原因を見ていきましょう。

急落理由① 巨額赤字の連続

黒字から一転、2年連続の赤字

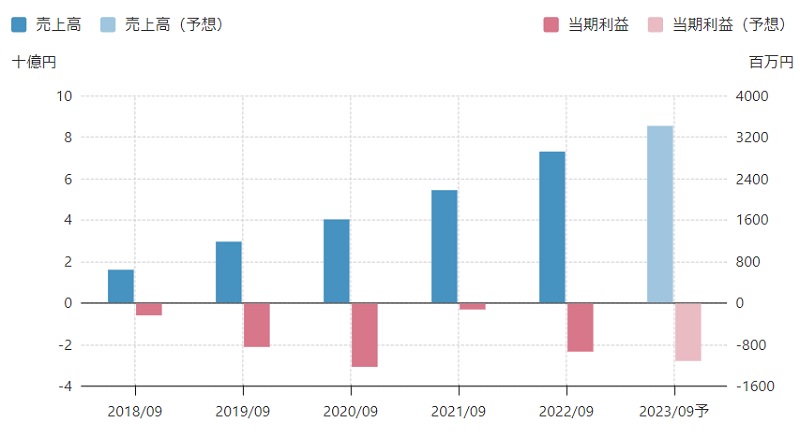

プレイドは2022年9月期に9.3億円の赤字となり、2023年9月期は11億円の赤字となる見通しです。

この巨額赤字の連続により株価が大きく下落しました。

もともと、プレイドは黒字化を達成しており、投資家からはこれから利益が伸びると期待されていました。

というのも、プレイドが上場した初年度決算は+1.7億円の営業黒字(純利益は-1億円の損失)を達成していたためです。

しかし、初年度以降は10億円規模の赤字に転落。

その結果、業績期待で買っていた投資家が売りに回ってしまったのです。

増資の懸念

プレイドの純資産は40億円程度ですので、10億円規模の赤字は危険です。

一応、コントロールされた赤字なので破綻の懸念は無いと見てよいでしょう。

しかし、赤字を補填するために新株を発行する(=増資)可能性があり、希薄化によって株価が下落するリスクを孕みます。

株価下落はその懸念が先行した結果です。

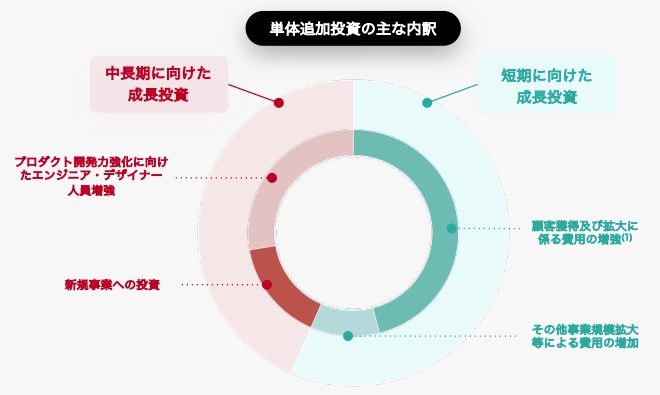

赤字の主因は成長投資

とはいえ、赤字が必ずしも悪というわけではありません。

赤字の主な原因は成長投資ですので、将来のより大きな利益につながることが期待できます。

以下のグラフが投資先の内訳を示したものです。

最も大きな投資は、顧客獲得のための資金です。

これは短期的に成果が出てくるため、株価への反映も早いでしょう。

一方、エンジニア・デザイナーの人員増強も大きな割合を占めています。

こちらは中長期目線の投資なのですぐに成果は出ず、むしろ固定費が上がるため短期的にはマイナス要因です。

しかし、3年以上の目線では業績拡大に必須ですので、中長期的には株価上昇に寄与することが期待できます。

急落理由② 業績の伸び悩み

売上成長が一時ストップ

四半期ごとの業績が伸び悩んでいることも株価急落の一因です。

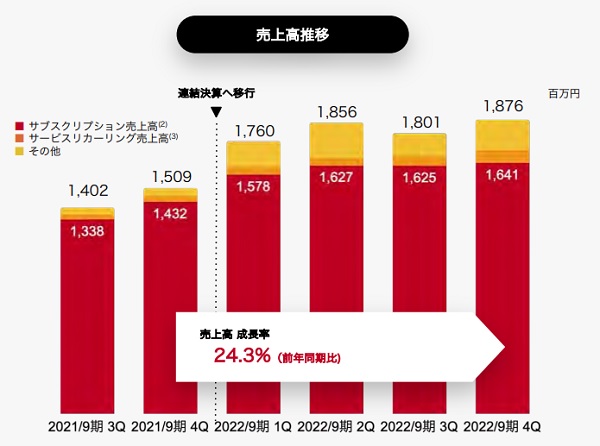

売上高の推移(下図)を見てみると、2022年9月期3Qに売上が落ち、成長がストップしたように見えます。

4Qには再び増加しましたが、次の四半期以降、成長路線に戻れるのか懸念してしまいます。

3Qに売上が減少したのは、解約率が増加したことが原因です。

それにより月額収入が落ち込み、全体の売上げ減少につながってしまいました。

1ユーザーあたりの売上推移

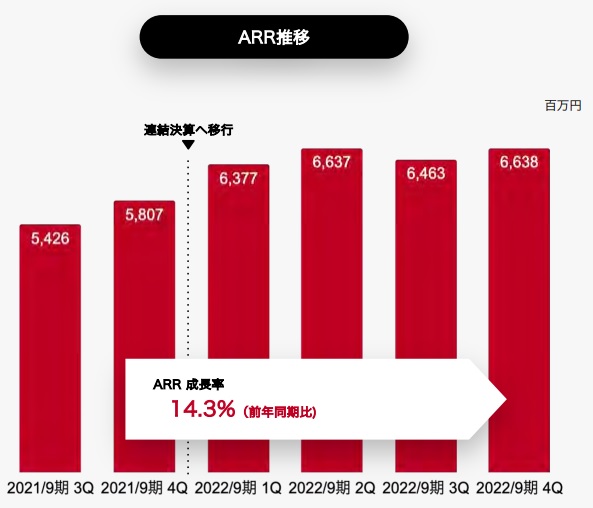

1ユーザーあたりの売上推移(ARR)をみると、やはり3Qで一旦落ち込んでいます。

4Qでは2Qと同程度まで回復したものの、やはり成長がストップした印象を受けてしまいます。

ARR成長率が年間14.3%と記載されていますが、今後もこの成長率が継続できるか不透明です。

サブスク売上は前年割れ

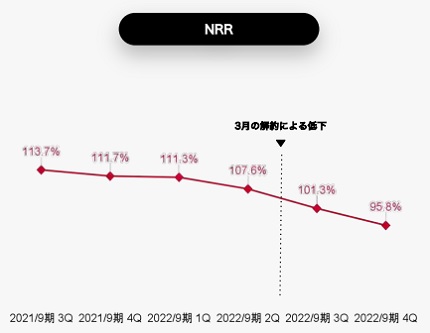

解約が急増したことでNRR(サブスクリプション売上合計の前年比)もマイナス成長に転じました。

2022年9月期3Qは101.3%とほぼ前年比で無成長になり、4Qには95.8%と前年比-4.2%のマイナス成長になっています。

プレイドのIR資料によると、今後もしばらくは100%未満の状態が継続するとのことです。

急落理由③ 新興市場の下落

新興市場全体が下落したことも、プレイドが下落した一因です。

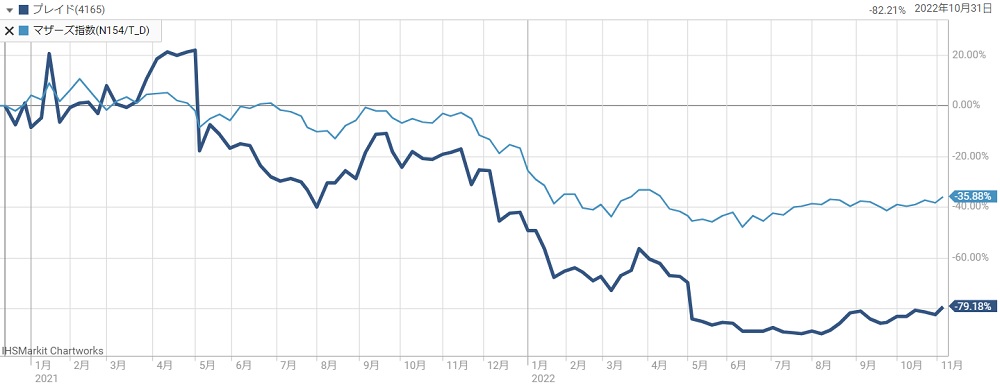

プレイドの値動きとマザーズ指数の動きを比較したのが下のチャートですが、明らかに連動していることが分かります。

2020年末からの騰落率は、プレイドが-79.18%、マザーズ指数が-35.88%です。

下落率こそプレイドが高いものの、下落幅の半分くらいは市場全体に連動したものと考えられます。

逆に言えば、市場全体が回復すれば、プレイドの株価も回復しそうです。

そもそも、市場が落ち込んだ主因は金利の上昇だと言われます。

そのため、金利上昇が一段落すれば、プレイドの株価も上昇に向かうと考えています。

今後の業績予想

2023年までの業績予想

プレイドの業績予想を四季報から引用しました。

現時点では2023年9月期の予想まで公表されています。

| 決算期 | 売上 | 純利益 |

|---|---|---|

| 2022/9(実) | 73億円 | -9.3億円 |

| 2023/9(予) | 90億円 | -6.3億円 |

売上増加・赤字縮小の見通し

四季報の業績予想によると、売上は増加する一方、赤字は継続する見通しです。

成長率は年+20%を超えるため、急成長を維持できると見て良いでしょう。

また、赤字幅が縮小することは好材料です。

完全に黒字浮上するのはまだまだ先だとしても、純資産に見合った赤字額であれば、財務的な懸念は後退します。

今後の株価見通し

株価は割安

赤字企業を評価する指標として、PSR(株価売上高倍率)があります。

プレイドの場合、時価総額がおよそ300億円なのに対し、売上高の見通しが90億円です。

したがって、PSRは300億円÷90億円≒3.3倍と計算されます。

小型グロース株で3.3倍はまだまだ低く、割安だと考えています。

株価上昇を予想

今後の株価は上昇していくと予想しています。

底値の360円から折り返したことで、短期的に株価は上昇トレンドです。

また、上場当時は3,000円を超えていたことから、1,000円未満の株価は値ごろ感があります。

グロース市場全体で見ても、金利上昇の目途が見えてきたことで、上昇しやすくなっています。

予想株価は2023年中に1,500円

具体的な株価としては、2023年中に1,500円前後まで回復すると予想しています。

1,500円は上場直後の半値未満ですので、割高感はありません。

また、PSR的にも6.4倍ですので許容範囲です。

本当は3,000円回復を期待したいところですが、成長力が鈍った上に赤字継続なので、強気予想はしづらいところです。

まとめ

プレイドの株価が急落した3つの理由について解説しました。

CXの改善はアプリやWebサービスのトレンドとなっており、今後成長が見込める業界です。

しかも、プレイドはGoogleが出資しているという折り紙付きでもあります。

直近では株価が急落しましたが、先行投資は短期的な要因です。

今後、投資の成果が業績に反映されれば、上場当時の株価まで戻ることも期待できると考えています。