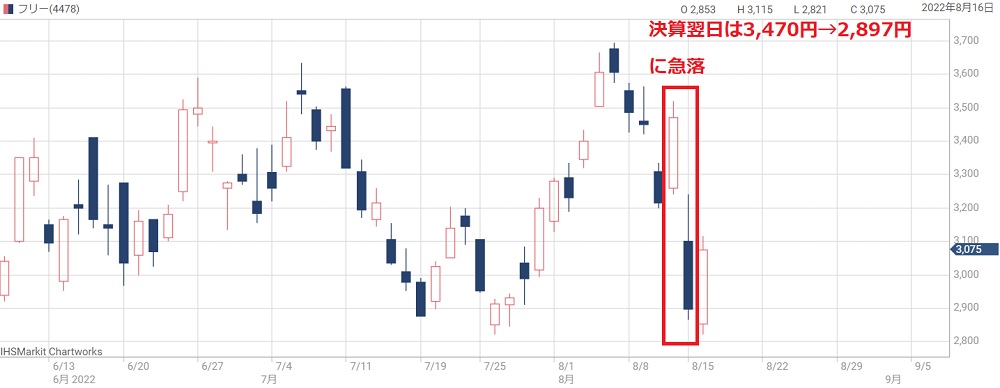

巨額赤字の決算でフリーの株価が急落してしまいました。

一時は3,000円を割り込み、年初来安値を更新です。

私は3,503円で100株の買いポジションを持っていたため、−5万円ほどの含み損を食らっています。

しかし、赤字の要因はあくまで一過性。

本業の伸びは順調ですので、押し目買いの好機かもしれません。

今回は、フリーの株価が今後どうなるかについて考察します。

目次

減損により巨額赤字に転落

フリーは2022年6月期の通期決算で大幅な赤字に転落しました。

赤字幅は-116億円で、前年度の-27.6億円から4倍以上拡大しています。

事前予想では-30億円程度の赤字でしたので、-116億円の赤字はあまりに大きすぎます。

これにより、翌日の株価は17%安の2,897円まで下落しました。

赤字転落の理由は、資産見直しに伴って減損損失が発生したためです。

フリーは今後5年間の中長期経営戦略を発表しましたが、同時に資産価値の見直しを行ったようです。

その結果、バランスシート上の資産額に対し、実際の価値が低いことが判明し、差額が損失として計上されました。

株式価値は25%消失

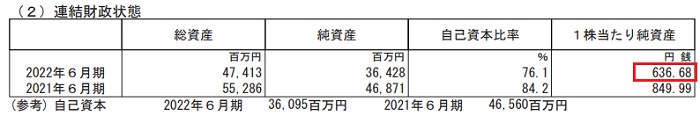

今回の赤字は株式価値を大きく目減りさせています。

具体的には、1株当たり純資産の数値が減少しました。

以下が2022年6月末時点の連結財政状態ですが、1株あたり純資産が849.99円から636.68円に減少したことが分かります。

割合でいえば約25%の減少率です。

つまり、株式価値が25%減少したことを意味しますので、理論的には株価が25%下落するのが妥当と考えられます。

ただし、株式価値は1株あたり純資産(BPS)だけで算定するものではないので、実際には株価が25%も下落することはないでしょう。

また、減損損失は一過性ですので、本業の成長を優先して評価するべきです。

決算翌日の株価は約17%下げましたが、おおむね妥当な下落率だといえます。

業績の成長は順調

売上は前年比+40%

巨額赤字に転落した一方、フリーの本業であるクラウド業務ソフトは好調です。

売上高は前年比+40.2%の144億円まで伸びました。

また、営業損失は−30億円程度で、前年の−24億円から大きな変動はありません。

減損損失は痛かったですが、あくまで一過性の損失。

株価下落は一時的に終わると見ています。

今期も+30%の増収予想

業績予想によると、今期(2023年6月期)の売上は188億円まで伸びます。

前期比では+30%超という高い増収率です。

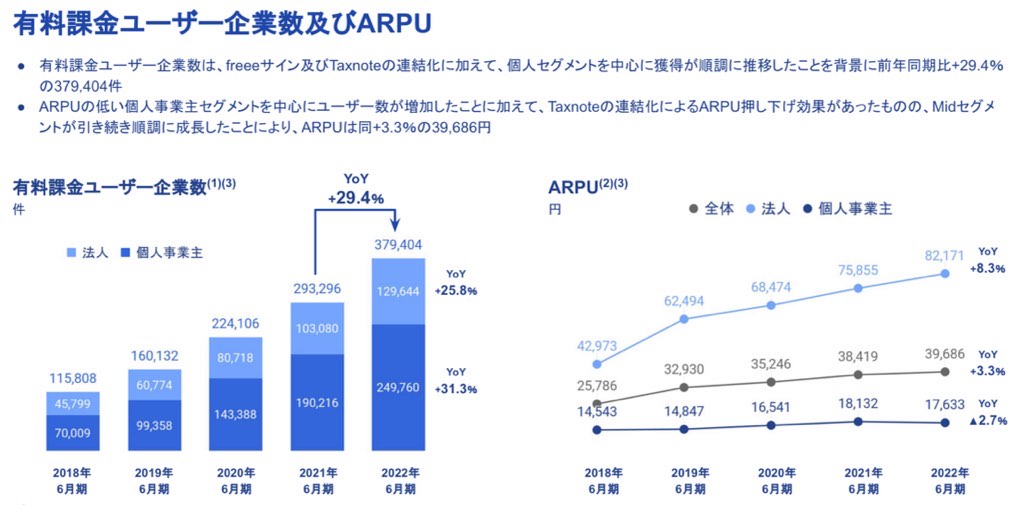

事業の進捗を見てみると、クラウド業務ソフトの有料課金ユーザー数は直近1年間で約30%伸びており、1ユーザーあたりの売上も増加傾向です。

2023年6月期以降も順調に成長することが期待できる内容です。

5年間の成長戦略を公開

2027年に売上500億達成

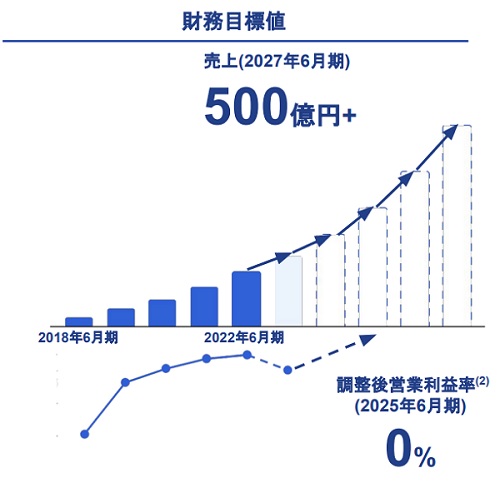

決算発表と同時に、今後5年間の「中長期成長戦略」が公開されました。

それによると、2027年6月期の売上目標として500億円超が設定されています。

2022年6月期の売上げ(144億円)と比べると約3.5倍という大きな伸び率です。

2025年に黒字化達成

さらに、2025年6月期には調整後営業利益率0%と記載されています。

つまり、このタイミングで黒字化するということです。

年間成長率を30%とすれば、2025年6月期の売上はおよそ300億円となります。

すなわち、売上300億円あたりが損益分岐点だと推測できます。

2027年には純利益140億円

損益分岐点の売上が300億円とすれば、そこを超えた分が利益となってきます。

したがって、2027年6月期には最大200億円の営業利益が目指せるでしょう。

その場合、税率を30%として純利益は140億円です。

発行済株式数5,669万株で割ると、1株あたりの利益(EPS)は247円となります。

EPSが247円にまで増えれば、株価は最低でも7,000円以上を目指せそうです。

今後の株価予想

黒字転換で株価6,000円

今後の株価の目線としては、2025年の黒字転換で株価6,000円を予想しています。

株価6,000円というのは、2022年1月時点の水準です。

2022年に入ってからは、ウクライナ危機やインフレなど、さまざまな外部要因で株価が急落しました。

しかし、黒字化達成となれば、最低でも急落前の株価に戻ることは期待して良いはずです。

また、株価6,000円はPBR的には10倍未満で、許容できる株価指標です。

2027年には株価12,000円超え

2027年6月期には売上500億円が目標とされています。

これを達成した場合の1株利益は247円程度になると上で計算しました。

予想株価としては、PERを50倍と設定し、12,000円超えの目線(247円×50倍)です。

勢い、13,000円を突破して上場以来高値を更新してもおかしくなさそうです。

ただし、PER50倍が許容されるには、それなりの成長が持続している必要があります。

売上500億円を達成しても、成長がストップするようなら、株価は7,000円前後にとどまるかもしれません。

成長ストップなら新安値に下落

最後に、下落リスクについて考えてみます。

最も怖いのは、業績の成長がストップすることです。

フリーは赤字を掘って成長している企業ですので、赤字に見合う高い成長率を要求されます。

そのため、成長率が市場期待を下回ることになれば、株価急落は避けられないでしょう。

具体的には、要求される売上成長率は30%以上です。

これを大きく下回った場合、株価は上場以来安値である2,500円を割り込むことが予想されます。

新安値を更新した場合の底値を予想するのは困難で、損失が大きく膨れ上がる恐れがありそうです。

まとめ

フリーの今後の株価予想について考察しました。

赤字決算で株価は急落しましたが、あくまで一過性の損失なので、株価下落も一時的にとどまると予想しています。

売上の成長が順調にいけば、株価は再上昇する可能性が高そうです。

また、2025年に黒字化するという目標は朗報です。

基本的に、赤字企業が黒字化すると株価は跳ね上がります。

さらに、5年後売上高が500億円に達するという目標も達成すれば、上場以来高値である13,000円を突破してもおかしくないでしょう。

今後の業績成長に期待したいですね。

今後、人員増加などによって固定費が上昇すれば、それだけ損益分岐点は上がることになるでしょう。