「製造しない家電メーカー」として一躍脚光を浴び、2020年末に上場を果たしたバルミューダが株価急落に直面しています。

高値からの下落率は80%に及び、5分の1未満の株価となっています。

新型コロナを受けて減益となった上、スマートフォン事業が失敗に終わるなど、悪材料が連続して発生したのが原因です。

さらに、海外で安く製造して稼ぐはずが、円安によりむしろ原価が高くなってしまっています。

現状、バルミューダにとって事業環境は最悪だと言えるでしょう。

一方、バルミューダはこの逆境を跳ね返し、2026年には売上300億円まで拡大することを狙っています。

この計画が実現すれば、2026年には株価が再度10,000円を突破することも期待できます。

そのため、株価が反転上昇する可能性も残されています。

本記事では、バルミューダが急落した5つの原因について解説した上で、今後の重要トピックや株価予想についてまとめていきます。

株価急落の経緯

株価2,000円未満まで急落

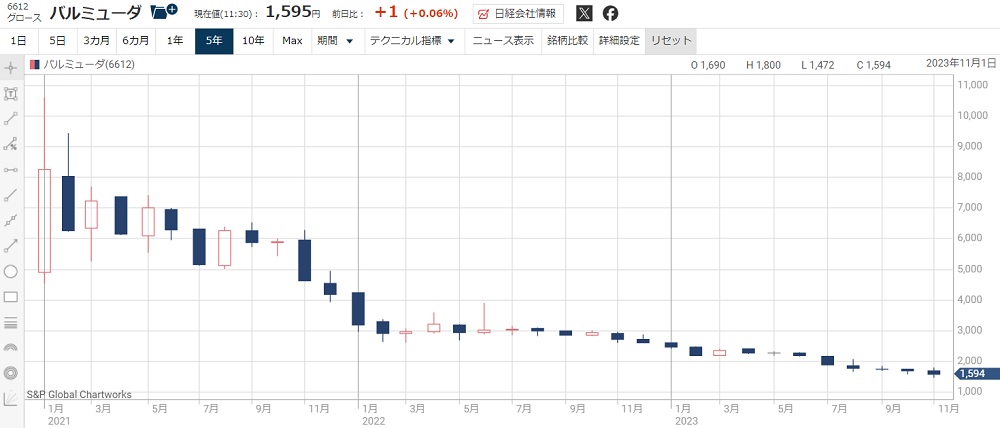

まずはバルミューダの株価推移について確認しましょう。

バルミューダは2020年12月16日に上場し、初値3,150円で取引が開始されました。

上場以降は株価上昇が続き、およそ1ヵ月あまりで10,610円まで急騰しています。

しかし、期待先行で上昇し過ぎたことで、反動により下落トレンドに陥ります。

2021年2月以降は上下を伴いつつも株価は下落基調です。

インサイダー取引、業績悪化、スマホ事業失敗など悪材料連発

株価下落の背景にはいくつかの要因があります。

大きかったのはやはり新型コロナの影響です。

原材料や輸送費が高騰した上、製造が計画通り進まず、販売機会を逃してしまいました。

また、役員によるインサイダー取引が発生し、ガバナンス(企業統治)の弱さが露呈する事態に。

今後も同様のことが発生する可能性がリスクとして認識されています。

さらに、期待されていたスマートフォン事業は撤退という結末になりました。

悪材料が連発された結果、高値から6分の1未満という株価水準まで落ち込んでしまったのです。

円安も逆風に

バルミューダはいわゆる”ファブレス”と呼ばれるメーカーで、自社の製造設備を持ちません。

その代わり、海外メーカーに生産を委託しています。

今までは海外で安く生産し、日本を中心に販売することで稼ぐことができていました。

しかし、記録的な円安で委託生産の費用が増加し、利益率が急低下しました。

その結果、いくら売っても利益が出ない状況に陥っています。

バルミューダが急落した5つの理由

理由① 投機筋による株価急騰からの反落

バルミューダが急落した最も大きな要因は、投機筋が主導した株価急騰です。

上場以降、株価は3,000円台→10,000円台に急騰しましたが、これは短期筋による買い上がりがほとんどでした。

また、個人投資家は信用取引で買い玉を積み上げました。

そのため、株価が下落に転じると売りが売りを呼ぶ展開となり、株価が急落してしまったのです。

理由② 金利上昇がグロース株の逆風に

金利上昇はこれから成長が見込まれる企業にとって逆風となります。

2020年12月期のバルミューダの利益成長率はおよそ30%でした。

株式市場はこの高い成長率を前提に目標株価を算定していますが、金利が上昇することで将来獲得する利益が目減りしてしまいます。

その結果、株式への評価が下がりました。

今後さらに金利が上昇すれば、株価にはマイナスに作用するでしょう。

理由③ 役員によるインサイダー取引

役員によるインサイダー取引によってバルミューダの株価は一時5%安に沈みました。

問題が発覚したのは2021年11月19日のことです。

バルミューダが業績予想の上方修正を行う直前、社外取締役が自社株を買い付けたことが実質的にインサイダー取引に該当しました。

処分として、その社外取締役には5ヶ月間にわたる役員報酬100%減額が下されました。

しかし、この事件はガバナンスの脆弱性を表していると見られています。

その結果、株価は5,000円→4,870円に下落し、下落トレンドを加速させる材料となりました。

理由④ 巨額赤字に転落

2023年12月期は上場以来初の赤字となる見通しです。

しかも、主力の家電事業では全ての国、全ての製品で売上が急減しています。

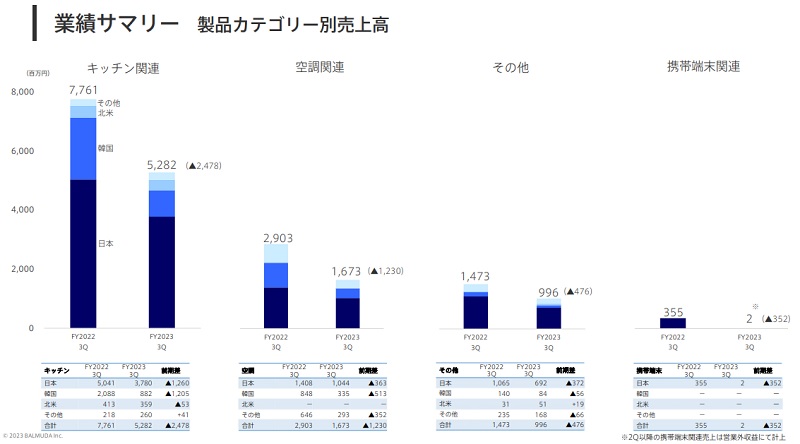

以下が製品別売上高について前期と比較した図です。

キッチン関連は77.6億円から52.8億円に減少し、減少率は3割超にもなります。

それ以外の製品カテゴリーも3~4割の売上減少となっています。

その結果、2023年12月期は20億円もの赤字に転落する見通しです。

赤字転落となった要因は主に3つです。

- 円安による原価率の上昇

- 物価高による生活防衛意識の高まり

- スマホ事業撤退による特別損失と余剰人員の発生

理由⑤ スマホ事業の撤退

一時期世間を騒がせたバルミューダのスマホ事業ですが、2023年5月に撤退が発表されました。

その結果、5億3,600万円の特別損失を計上しています。

バルミューダIR「携帯端末事業の終了決定並びに特別損失の計上について」

また、スマホ事業のために数十人規模の人員を集めたことで、人件費が重荷となっています。

今後は人員削減を進める方針を発表しています。

さらに、スマホ事業の失敗でブラインドイメージが崩れてしまいました。

スマホ事業の失敗は財務的にもイメージ的にも大きな痛手となったようです。

増収増益に戻れるかが焦点

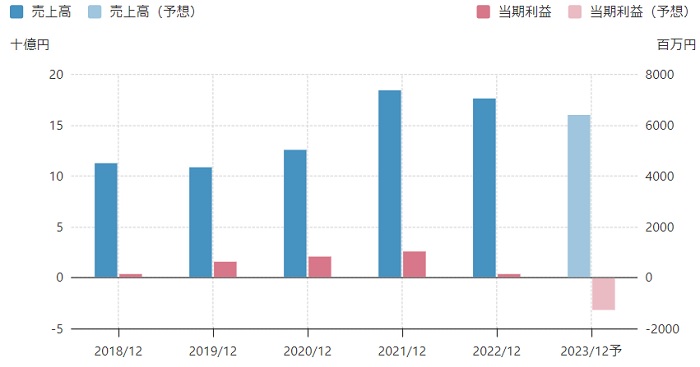

バルミューダは2022年、2023年と2年連続で減収減益に沈みます。

株価の再上昇には、コロナ前の増収増益路線に戻れるかが焦点となるでしょう。

そこで勝負となるのは来期の2024年12月期です。

四季報の業績予想では、2024年12月期は営業利益4億円に回復します。

予想通りの黒字回復となれば、株価反転も期待できるでしょう。

以下が2024年12月期までの業績予想です。

| 決算期 | 売上 | 営業利益 |

|---|---|---|

| 2022年12月期(実) | 176億円 | 0.75億円 |

| 2023年12月期 | 155億円 | -7億円 |

| 2024年12月期 | 170億円 | 4億円 |

株価の下落目途は?

バルミューダの株価指標

成長期待が剥落した場合、割高な株価指標が是正され、株価が急落する可能性が考えられます。

バルミューダの株価指標は現時点(2023年9月29日終値、株価1,764円)では以下の通りです。

2023年度は赤字で株価指標が出せないため、2024年12月期の業績予想ベースで算出しています。

PER59.6倍はかなりの割高水準です。

純利益はコロナ前の4分の1に止まるため、急落後の株価でもなお割高になっています。

一方、PBRは2.34倍となっており、グロース株として一般的な水準です。

株価1,000円もあり得る

株価指標の観点からは、株価1,000円まで下落してもおかしくありません。

PBRは1倍が基準ですが、そこまで落ち込んだ場合の株価は723円です。

よほどの赤字を出さない限りそこまでは落ちないと思いますが、PBR1.4倍となる1,000円はあり得ると考えています。

本記事執筆時点の株価は1,764円ですが、PBRから見た下落余地はまだまだあります。

株価2,000円が1つの節目

バルミューダがIPOした際の売出価格は1,930円でした。

基本的に1,930円より下で買った人はいないため、売り圧力が弱まると期待できます。

また、2,000円という節目は心理的にも大きいでしょう。

したがって、2,000円付近が下げ止まりが期待できる1つの節目になりそうです。

スマートフォン事業が期待材料

(追記)2023年5月12日にスマートフォン事業からの撤退が発表され、スマートフォン関連の期待材料は消滅しました。

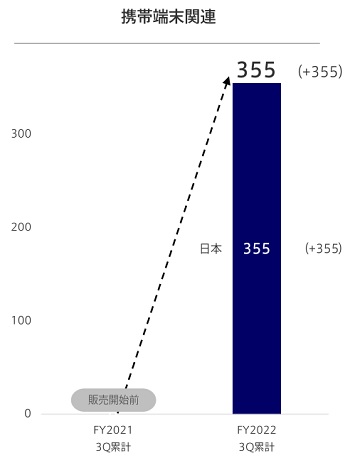

2021年11月から本格的にスタートしたスマートフォン事業が今後の期待材料です。

スマートフォンの売上は2022年1~9月で3.55億円の売上となっており、通期では5億円ほどになりそうです。

一方、当初の売上予想は27億円でした。

当初の予想ほど売れていないというのが実態で、正直厳しそう、というのが率直な感想です。

しかし、継続的にアップデートを行っており、まだヒット商品となる希望はあります。

ソフトバンクに採用されていることもあり、売上増加の土台は整っています。

予想に反して売上が伸びれば、株価反転の材料となるでしょう。

バルミューダの懸念材料

部品価格・輸送費高騰の長期化

今後の懸念材料の筆頭は、新型コロナがもたらしている部品需給のひっ迫と、輸送費の高騰です。

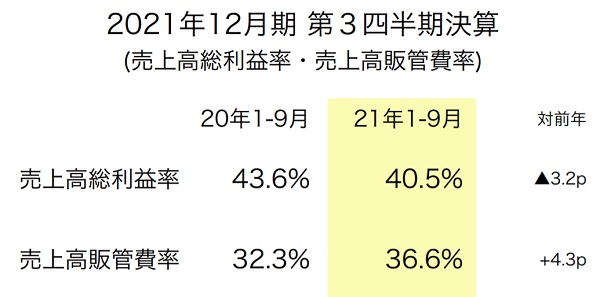

2021年1~9月期はそれらの影響を受け、売上総利益率が前年度から-3.2%悪化し、40.5%に落ち込みました。

また、売上高販管費率は前年同期から+4.3%増加し、36.6%に上昇したことで利益を圧迫しています。

これらの数値の悪化が結果的に減益につながっています。

新型コロナに起因する部品需給のひっ迫と輸送費の高騰は2022年も続くと見られ、業績の下押し要因となる懸念があります。

金利の上昇

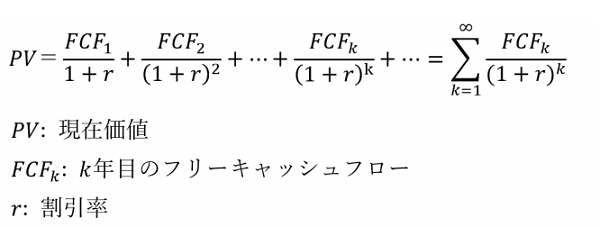

金利の上昇はグロース銘柄の大敵です。

グロース銘柄の場合、将来発生する収益を現在価値に換算することで、割高な株価でも許容されるという性質があります。

しかし、金利が上昇すると将来の収益を現在価値に置き換える際の「割引率」が大きくなり、金利が低い場合と比べて現在価値が小さくなってしまいます。

この理屈により、金利上昇局面では株価が下落方向に振れてしまうのです。

2022年は米国を中心に金利が上昇すると見られており、バルミューダの株価には逆風となるでしょう。

業績予想と予想株価

2026年3月期までの売上計画「300億円」

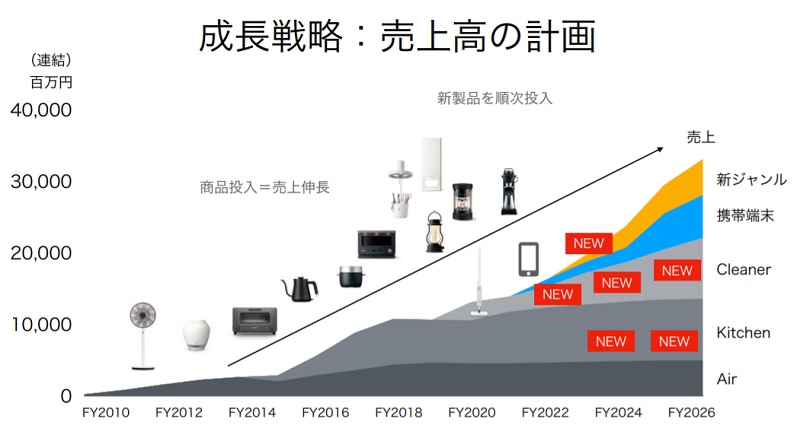

バルミューダが発表している成長戦略によると、2026年までに売上高300億円超えを目指していることが読み取れます。

以下の図が2026年までの売上高の計画です。

2021年12月期は100億円あまりという売上高ですので、5年間でおよそ3倍という野心的な計画です。

内訳を見ると、空調、調理家電をベースとし、クリーナー、携帯端末、新ジャンルを成長させることで売上高300億円超えを狙います。

純利益は18億円程度に伸長

バルミューダの売上高利益率は6%ほどですので、売上高が300億円に達した場合、純利益は18億円ほどになるでしょう。

2021年12月期の純利益予想(9.3億円)からおよそ2倍に伸びる計算です。

発行済株式数が832万6,000株であることから、EPS(1株利益)はおよそ200円ほどになると予想されます。

PER50倍で「株価10,000円」

以上の業績計画が実現した場合の株価はどうなるでしょうか。

成長スピードは申し分ありませんので、株価指標は必然的に割高になり、PERは50倍程度まで許容されそうです。

EPSが200円であることから、【予想株価=EPS×PER】で次のように計算されます。

予想株価=200円(EPS)×50倍(PER)=10,000円

現在株価(2022年1月11日時点)は3,735円ですので、ざっくり3倍という水準まで上昇することが期待できそうです。

弱気にPER30倍としても株価6,000円。いずれにしても、業績計画が実現すれば株価3,000円台は買いだったということになるでしょう。

まとめ

バルミューダの株価が下落した理由を分析した上で、今後の予想株価について考察しました。

足元の株価は軟調ではあるものの、その原因は新型コロナに起因しています。

市況の混乱が収まれば、再上昇に転じることが期待できる銘柄です。

売上計画の通りに「2026年度300億円」を達成できれば株価10,000円も射程圏内でしょう。

スマートフォン事業が軌道に乗るか、新ジャンルがうまく立ち上がるかといったハードルはあるものの、今後の株価上昇に期待できる銘柄だと考えています。

参考:JINS田中社長、バルミューダ株でインサイダー取引“疑惑” 専門家「立件されてもおかしくない」と苦言