エムスリーは「医療DX」という注目テーマど真ん中の銘柄だ。

新型コロナを機に医療業界のデジタル化遅れが顕在化し、未だに手書き中心であることや、FAX使用による効率の悪さが問題となった。

この問題を受け、医療機関ではデジタル化が一気に進展。

医療DX関連銘柄であるエムスリーに買いが集まり、株価は一時10,000円を突破した。

しかし、新型コロナの収束とともに業績が停滞して株価は反落。2024年6月時点で1,500円割り込むまでに売られている。

急成長を遂げたエムスリーがなぜここまで売り込まれてしまったのだろうか。

また、今後の株価はどうなるのだろうか。

本記事では、エムスリーが急落した理由と、今後の予想株価について解説していく。

エムスリーの概要

まずはエムスリーがどのような企業かについて、事業内容と業績を簡単に解説します。

医療向けITプラットフォームで国内首位

エムスリーは医療向けITサービスを展開するメガベンチャー企業だ。

医療従事者専門サイト「m3.com」を展開し、医師32万人以上、70社以上の製薬企業と連携。

国内最大の医療系プラットフォームとしての地位を築いている。

以下がm3.comの主要機能だ。

- 医師への医療情報提供(薬剤に関する情報など)

- 薬剤のマーケティング(製薬企業から医師へのPR)

- 治験支援サービス

- 医療従事者の転職支援サービス

医療関連で広範なサービスを展開

上記のm3.comを主軸に、医療関係者向けの幅広いサービスを展開している。

具体例としては、求人支援サービス、転職支援サービス、医療機関の運営サポート、薬のマーケティングサービスなどだ。

多くの医療従事者や製薬企業を会員として押さえているからこそ可能な事業だと言える。

m3.comは医師や製薬企業が多数集まるオンリーワンの存在であり、太刀打ちできるライバルは今後しばらく現れそうにない。

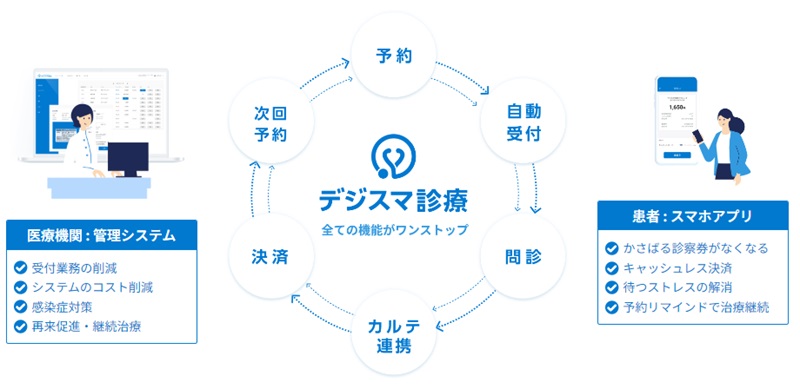

また、近年は予約~決済までワンストップで提供する「デジスマ診療」の会員数を急激に伸ばしており、次の成長ドライバーになりそうだ。

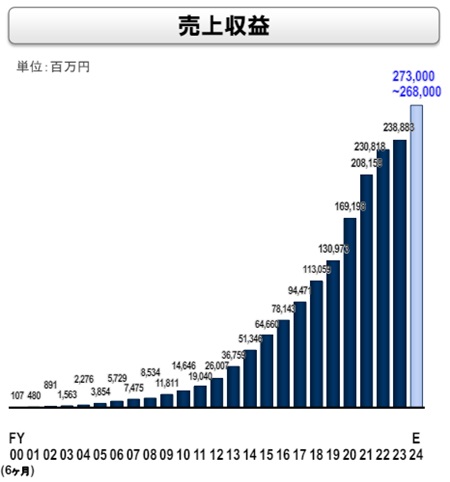

売上は23年連続の増加

国内の医療DX進展に伴い、エムスリーの売上は右肩上がりが続く。

2000年から23年連続で売上が増加しており、2024年度は成長がさらに加速。売上2,700億円到達する見込みだ。

新型コロナ前(2019年度)と比較すると、5年間での成長率は2倍にもなる。

つまり、売上については申し分ない成長力だと言えるだろう。

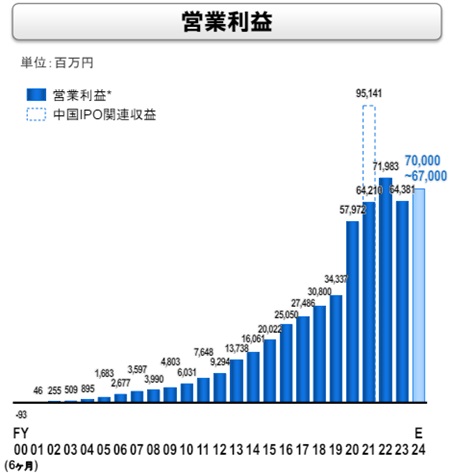

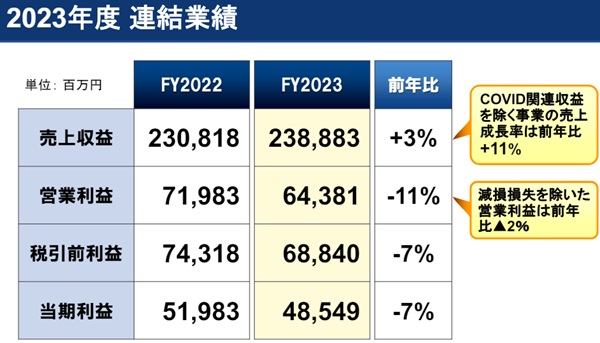

利益は2年連続の減益

問題となっているのは利益面だ。

2021年3月期に951億円という過去最高の純利益をたたき出して以降、2年連続で減益に沈んだ。

減益の理由は、

の2点だ。

2022年度は、前年にIPOの利益300億円以上を計上した反動で減益となった。

さらに、2023年度は新型コロナ関連収益が剥落し、やはり減益となった。

いずれも一過性の利益であり、反動で減益になったことは仕方ないと言える。

また、その間も本業は成長し続けており、2020~2022年度の一過性利益を除けば順調な成長路線だ。

2024年以降、本当に成長路線に回帰できるかが重要な投資論点となる。

株価は5年ぶり安値に下落

新型コロナでの上昇分が消滅

上述の通り、実力ベースの業績は拡大が続いて悪くない。

一方、肝心の株価は5年ぶりの安値に沈んでいる。

以下が過去10年間の株価チャートだが、新型コロナ以降の上昇分が消滅し、2019年と同水準まで下落してしまった。

業績は2019年比で2倍、しかし株価は同水準

株価は2019年と同水準まで下落したが、当時の業績と比べると雲泥の差だ。

2019年度と2024年度の業績を比べてみよう。

| 2019年度 | 2024年度 (見通し) | |

|---|---|---|

| 売上 | 1,309億円 | 2,705億円(+94%) |

| 営業利益 | 343億円 | 685億円(+100%) |

| 純利益 | 216億円 | 450億円(+108%) |

売上・営業利益・純利益すべてにおいて2019年比で約2倍という成長を果たしている。

業績が2倍になっているのだから、株価も2倍になっていてもおかしくないが、実際には2019年当時と同じ株価となっているのだ。

この点だけ見ても、今の株価水準は非常に魅力的だと言える。

PER20倍台前半に低下

株価指標面でも割安感が顕著だ。

以下が現在(株価1,480円、2024年6月18日時点)の株価指標だが、予想PERは22倍となっており、グロース株としては割安水準だと考えられる。

また、配当利回りが1.48%に高まっている点も見逃せない。

高配当とは言えないものの、業績成長を睨みながら1%超の配当を取れるなら十分である。

総じて、現在の株価指標は割安であり、投資妙味の高い銘柄だと言えるだろう。

エムスリーはなぜ急落した?

主に3つの理由

グロース株として非常に割安であることは分かったが、なぜここまで売られてしまったのだろうか。

「マーケットは常に正しい」という格言にもある通り、株価が下がったのにはそれなりの理由があるはずだ。

新型コロナ以降の悪材料を振り返ると、次の下落理由が浮かび上がった。

- 新型コロナによる急騰で株価が超割高になった

- 人件費の増加で利益低下

- 新型コロナ関連収益の剥落

理由① 新型コロナによる急騰で超割高に

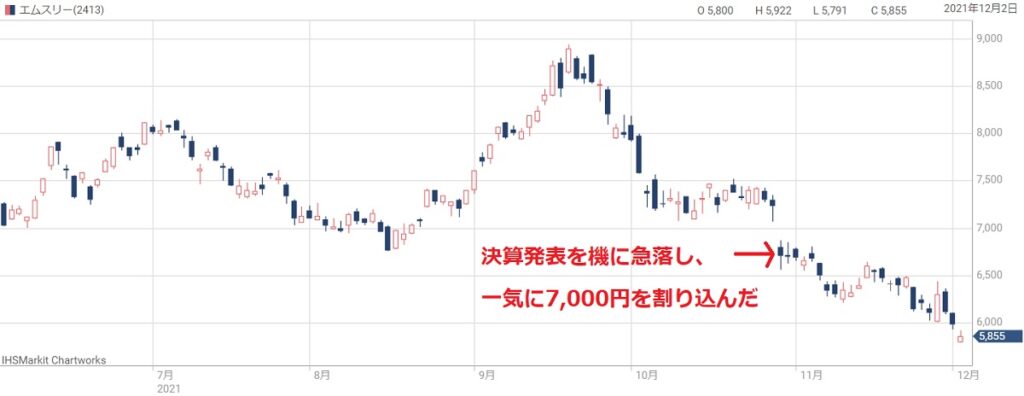

株価急落のきっかけは株価指標が超割高になったことだ。

2021年1月に過去最高値をつけたが、当時の株価は10,675円、予想PERはなんと192倍にまで上昇した。

大型グロース株の一般的なPERが30倍前後なだけに、192倍というのは異常な割高水準だったと言える。

※2021年3月期の実績から算出

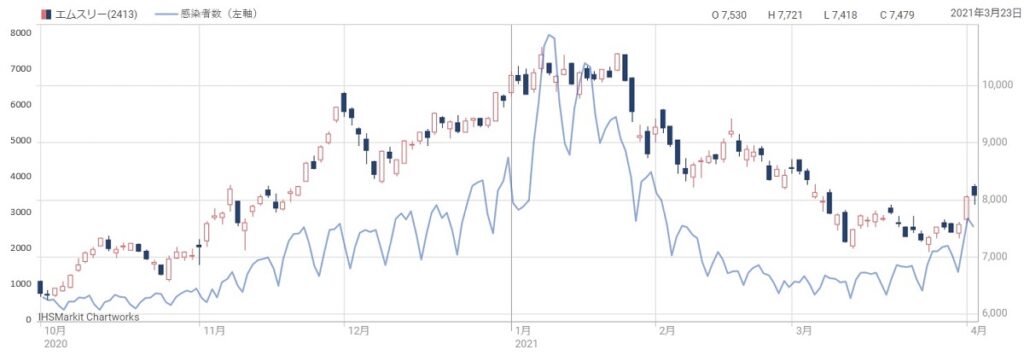

ここまで買われたのは、新型コロナの感染者数が急拡大したことが主因だ。

当時は国内での感染者数が爆発的に増加したタイミングで、医療機関のDX化が加速するとの思惑から、バリュエーション無視で買いが殺到した。

その結果、異常な株価水準まで買い上げられてしまったのだ。

しかし、そのバブルは感染者数の増加とともに弾けた。

次の画像はエムスリーの株価と感染者数の推移を重ねたものだが、感染者数の減少とともに株価が下落に転じており、連動していたことが分かる。

感染が落ち着いたことで割高感が意識され、利益確定に押される形で株価は下落に転じてしまった。

理由② 人件費の増加で利益低下

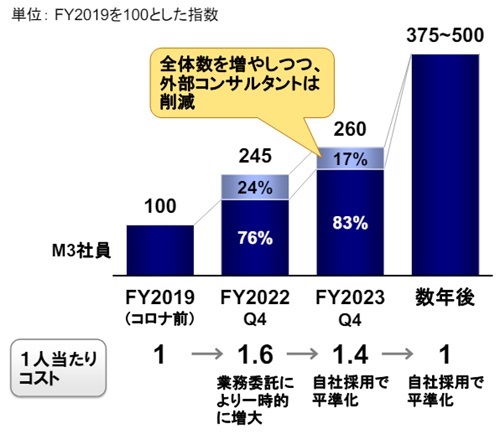

人件費増加による利益低下が株価下落に拍車をかけた。

エムスリーの業務は専門性が高く、社員を急に増やせないという弱点がある。

その弱点をカバーするため、コロナ禍では外部コンサルタントへ業務委託する手段を取った。

しかし、コンサルタントへの業務委託は社員で対応するよりも倍以上のコストがかかる。

その結果、2022年度には1人あたりの人件費が160%に跳ね上がり、利益率低下を招いてしまった。

以下は、人件費が急増する前(2020年度)と急増した後(2021年度)の利益率の対比だ。

2020年度の営業利益率は34.3%と高かったのに対し、2021年度には30.6%に急低下している。

| 2020年度 | 2021年度 | |

|---|---|---|

| 売上 | 1,692億円 | 2,082億円 |

| 営業利益 | 580億円 | 638億円 |

| 営業利益率 | 34.3% | 30.6% |

一方、投資家は売上増加に伴って利益も伸びる想定でいた。

そこに、まさかの成長鈍化の決算が出たことが大きな失望を生んでしまった。

この問題が顕在化したのが2021年度上期決算だ。

この決算を機に、それまでのサポートラインだった7,000円を一気に割り込み、株価下落に拍車がかかった。

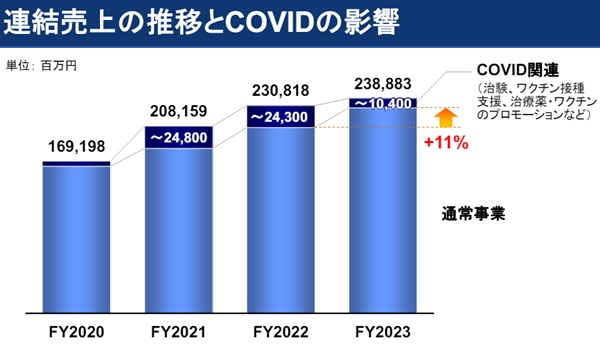

理由③ 新型コロナ関連収益の剥落

株価下落の最後の一押しとなったのが、新型コロナ関連収益の剥落だ。

2021年度、2022年度はそれぞれ240億円超の売上が新型コロナ関連で発生し、全体の売上を10%程度押し上げていた。

ところが、2023年度になると新型コロナ関連の案件が一気に減少。

-140億円の減収要因となり、売上成長が鈍化してしまったように見えてしまった。

利益面の影響はさらに大きい。

2023年度の営業利益は前年比-11%と、20年ぶりの減益に沈んでしまったのだ。

これが投資家心理悪化の決定打となった。

実際のところは、新型コロナ絡みの減損損失を除けば前年比-2%、さらに売上げ減少の影響を除けば+5%以上の増益が確保できたはずだった。

とはいえ、新規買いを狙う投資家は表面的な数字で判断する。

売上成長鈍化、20年ぶりの減益と報道されれば、敬遠されるのも当然と言える。

その結果、株価は2019年の水準に逆戻りしてしまったというわけだ。

今後の株価はどうなる?

1,400円付近が底値

エムスリーの株価は3年間に渡って下落してきたが、さすがに1,400円台が下げ止まりだろう。

この株価は2019年以来の安値であり、多くの投資家が下げ止まりを意識するラインだ。

また、指標面でもPER20倍付近と割安感が強まっている。

チャートと株価指標の2つの理由から、1,400円台では売り圧力が弱まり、下げ止まりとなる可能性が高い。

成長路線回帰で株価2,600円

2025年3月期の純利益は前期比横ばいで、これが成長期待の剥落につながった。

しかし、2026年3月期からは成長路線に回帰する見通しだ。

アナリスト平均の業績予想によると、2026年3月期の純利益は524億円が予想されており、3年ぶりの増益が予想されている。

さらに、2027年3月期には純利益583億円に拡大する予想だ。

| 純利益 | 1株利益 | |

|---|---|---|

| 2024年3月期(実) | 452億円 | 66.7円 |

| 2025年3月期 | 450億円 | 66.3円 |

| 2026年3月期 | 524億円 | 77.8円 |

| 2027年3月期 | 583億円 | 86.9円 |

純利益538億円は、1株利益換算で86.9円となる。

PER30倍を前提とすれば株価2,600円が目指せる業績だ。

また、この業績予想が実現すれば成長路線へ回帰したと判断できるため、PER30倍は現実的な前提だと言える。

2028年に5,000円回復を予想

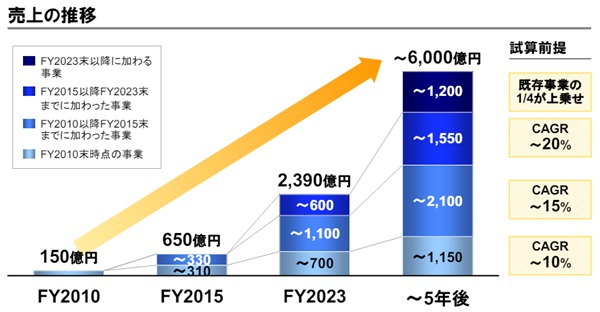

エムスリー自身の試算だが、2028年あたりに売上6,000億円付近まで拡大すると決算資料に記載している。

2023年度の売上は2,390億円だったため、売上6,000億円になれば2.5倍の成長だ。

利益率を維持できれば、純利益は1,130億円に増加し、1株利益は167円となる。

こうなれば株価上昇は必然だ。

PER30倍を前提とすれば、1株利益167円×30倍で株価はおよそ5,000円になる。

評価が高まれば、PER50倍、株価8,000円超えも視野に入るだろう。

株価1,000円台は買い時と判断

以上を踏まえると、現在の株価1,400円台は非常に割安に映る。

下落余地は限られる一方、今後も成長を考えれば株価数倍の可能性もあり、リターンの期待値は非常に高いと言えるだろう。

100株の投資でも、エムスリーの言うとおりに業績が拡大すれば+30万円超の利益が期待できる。

従って、株価1,000円台は買い時であると判断するのが合理的だ。

まとめ

エムスリーの株価は下落した理由と、今後の株価見通しについて解説した。

業績停滞でこれまでの期待が剥落した結果、期待先行で買っていた投資家が売り手に回ってしまい、長期の下落トレンドに陥ってしまった。

しかし、業績停滞は一過性利益の反動によるところが大きい。

IPO利益や新型コロナ関連の利益が一時的に発生したことで、その反動により業績が停滞しているように見えてしまった。

今後、一過性利益の剥落によって成長路線に戻ることが期待できる。

成長路線に戻れば株価が再評価され、再び上昇トレンドを描くことが期待できるだろう。

株価の目線としては、2027年あたりに2,600円回復が最低ラインだ。

エムスリー自身の強気予想を前提とすれば、2028年に株価5,000~8,000円まで見ることができるだろう。

リターン期待値は非常に高く、売られている今が買い時だと考えている。

参考になりました。

有り難うございました。