- 新型コロナで4,500億円の赤字に転落し、株価は5,500円割れまで急落

- コロナ後の鉄道利用の回復は損益分岐点程度が見込まれ、コスト削減が利益に直結

- 業績見通しから、2022年末7,000円、2025年末14,000円の株価を予想

新型コロナの影響で赤字転落が確実視されているJR東日本。4,500億円という巨額赤字で株価は一時半値まで下落するなど、大荒れの株価推移となっています。

しかし、感染者数の減少やワクチン接種開始が手掛かりとなり、株価は回復傾向です。

業績回復が実現すれば元の株価へ上昇し、コロナ禍でJR東日本を購入した投資家は大きな利益を手にすることができるでしょう。

一方、コロナ後も鉄道利用者は従来の85〜90%までしか回復しないという予測もあり、固定費の高い鉄道事業としては厳しい状況に陥る可能性があります。コスト削減や運賃値上げなど、ニューノーマルに適応するための施策が実るかが重要となるでしょう。

本記事では、JRのコスト削減施策、業績予想、鉄道需要回復の見通しから、将来の理論株価を算出し、今後訪れるであろう買い時まで踏み込んで考察しました。

目次

JR東日本の株価は50%まで下落

JR東日本の株価は通常10,000~11,000円で推移していました。

鉄道輸送は景気変動の影響を受けにくく、安定した運用益を求めるファンドからの買いが入りやすいため、安定した株価推移が特徴です。

しかし、2019年10月の大型台風被害から緩やかな下落が始まり、新型コロナによる緊急事態宣言で一気に急落。その後も業績改善の見通しが立たない中、株価は高値から半値の水準まで下落してしまいました。

2021年2月現在は感染者数の減少を背景に株価は回復傾向にあり、底値から”半値戻し”となっています。感染者数の減少、ワクチン接種開始が好材料となり、元の株価に向けて上昇が続くことが期待されます。

JR東日本の株価下落の経緯

JR東日本の業績悪化は新型コロナだけでなく、台風、地震による被害も一因となっています。2019年の大型台風から株価下落の経緯を振り返ってみましょう。

2019年10月、大型台風が直撃

JR東日本の下落が始まったのは2019年10月に遡ります。

この年は大型台風が相次ぎ、特に台風19号では新幹線車両が水没して廃車になるなど、JR東日本に大きな被害をもたらしました。

台風被害の総額は773億円にも及んでいます。

- 運輸収入の減少:160億円(10月120億円、11月40億円)

- 鉄道施設の復旧:165億円

- 新幹線車両の浸水被害:418億円(損失118億円、新造費300億円)

- 構内店舗、駅ビル休業による収入減:30億円

→合計773億円の損失

※新幹線車両の被害は一部保険の対象

株価は台風19号以降、徐々に下落を始め、10,500円だった株価は10,000円割れとなりました。

公式リリース:台風第 19 号における被害額について

新型コロナにより4,500億円の赤字

台風被害は序章に過ぎませんでした。

2020年1月末、新型コロナが日本に飛び火し、感染拡大の懸念が浮上。都市封鎖、外出制限などで人々の移動が減少することが予測され、JR東日本の株価は急激な下降トレンドに入ります。

4月7日には緊急事態宣言が発出され、その懸念は現実のものに。電車の利用者は前年度比半分以下にまで落ち込み、JR東日本の収益を直撃。

2021年3月期の業績予想は、売上高が前年度比-40%、純利益は-4,500億円という巨額赤字に転落する事態となりました。

- 売上高 :1兆7,730億円(前年度比-39.8%)

- 営業利益:-5,350億円

- 純利益 :-4,500億円

- 1株当たり純利益:-1,193円

JR東日本の例年の純利益は2,500〜4,000億円。およそ1.5年分の純利益が消滅した形です。

影響の深刻度が判明し、株価は急激な下落トレンドが続いた結果、およそ8年ぶりの安値となる5,446円まで下落しました。

福島沖地震で新幹線運休、設備に被害

規模的には新型コロナの損失に及ばないものの、”泣きっ面に蜂”とばかりに福島県沖の地震がJR東日本の設備に被害を与えました。

復旧にはおよそ10日を要し、東北新幹線や一部の在来線は運休を余儀なくされ、復旧費用と運休による収入源が損失となります。

とはいえ、新型コロナの影響で利用客は少なく、業績予想への影響は限定的だったようです。地震が緊急事態宣言中に発生したことは不幸中の幸いと言えるかもしれません。

参考:<東証>JR東日本が一進一退 地震で新幹線運休も、影響「限定的」の声

実際、地震に対する株価の反応は乏しく、むしろワクチン接種開始期待で一時は上昇に転じたほどでした。

JR東日本の3つの好材料

業績・財務にプラスとなる3つの好材料をまとめました。JR東日本は多くの機関投資家が保有しているため、数字に関わる好材料は株価に直結します。

2,000億円規模のコストダウンを実施

コスト削減は配当や自社株買いに直結するため、株価への影響が大きい施策です。

新型コロナの影響長期化を受け、JR東日本は大幅なコストダウンを実施しています。

コストダウン額は年間1,955億円。赤字幅に対して十分インパクトのある削減額です。

コストダウンは将来の収益のために重要な意味を持ちます。

コロナ収束後も15%の利用者は戻ってこないという予測がありますが、JR東日本は固定費が高く、15%の収入を失えば利益が全く出ません。

したがって、今後のコストダウンの成果が将来の利益に直結するのです。

参考:『雇用と職場を守るための JR 東労組緊急提言』補足資料

コスト削減策としては、すぐにできる事として、広告宣伝費削減、人件費削減、協力会社とのコスト削減などに取り組んでいます。長期的な施策としては、駅業務の改革、オンライン販売の拡大、自動運転化の拡大などがあります。

これらの施策が実を結べば、より筋肉質な経営体制に進化し、配当・株価の維持に資することが期待されます。

新型コロナワクチンの接種開始

日本における新型コロナワクチンの接種が2021年2月17日から開始され、人の移動が売上に直結する運輸業関連銘柄にとっては大きな好材料です。

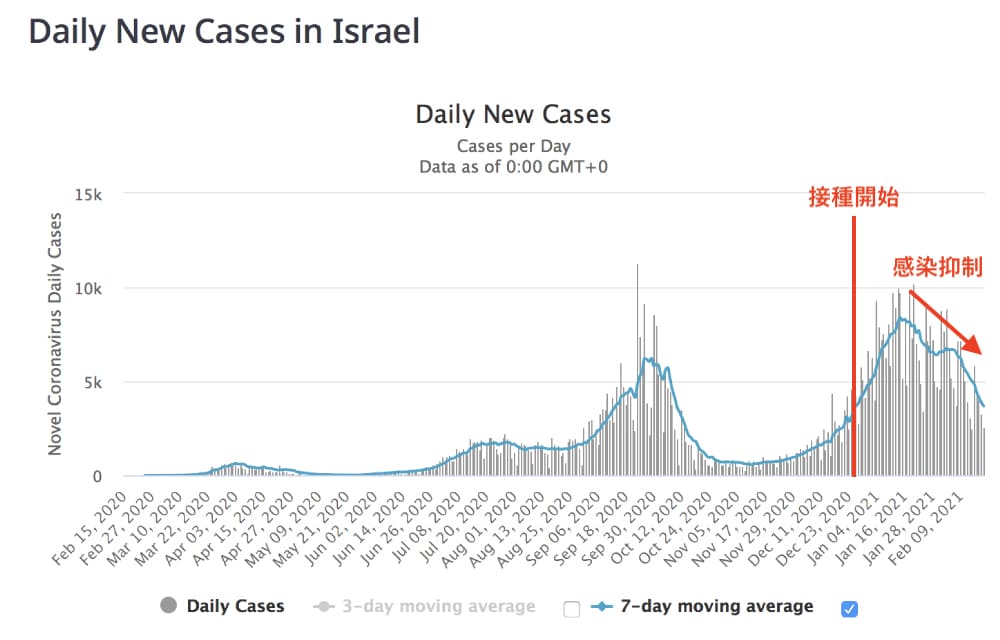

ワクチンの効果を予想する上で参考になるのが、ワクチン接種が世界で最も進んでいるイスラエルです。イスラエルは国民の4割にあたる360万人が接種を完了し、保健機関による追跡調査で93%の予防効果があるという暫定結果が公表されました。

参考:ワクチンの効果「有効性93%と推定」イスラエルの保険機関発表

新規感染者の減少は接種開始から3週間後に顕著となることが報告され、日本でも同様の効果が期待されています。

日本の人口を考えると、新規感染者数を減少させるほどに接種が進むまでは最低でも半年はかかる見通しです。

仮に半年で十分な人数の接種が完了し、GoToトラベル再開、東京オリンピック開催が実現すれば、JR東日本の業績が例年レベルまで回復することが期待できます。

純資産が多く財務は健全

利用客の減少で数千億円単位の赤字を受けたものの、財政状態は健全性を保っています。

2020年12月時点の自己資本比率は31.5%。2020年3月時点から5.4%減少したものの、健全性の目安である30%はキープすることができています。

赤字が続けば自己資本比率は減少しますが、赤字額は減少していく見通しですので、債務超過の可能性は皆無と言えます。

また、借り入れにより現金残高が期首より2倍以上に増加し、資金ショートの懸念はありません。

現在の財務状況は健全ですが、2年連続の赤字になると事情が変わってきます。金融機関による融資引上げの可能性が強まり、新規借り入れも条件が厳しくなるでしょう。2年連続の赤字は何としても回避しなければなりません。

JR東日本の株価予想 – 短期7,000円、長期14,000円を予想

2022年末の予想株価「7000円」

現在判明している情報から、2022年末の予想株価を算出しました。

株価算出の基礎となる業績予想は次の通りです。

- 売上高 :2兆6,000億円

- 営業利益:2,300億円

- 純利益 :1,500億円

- 1株あたり純利益:400円

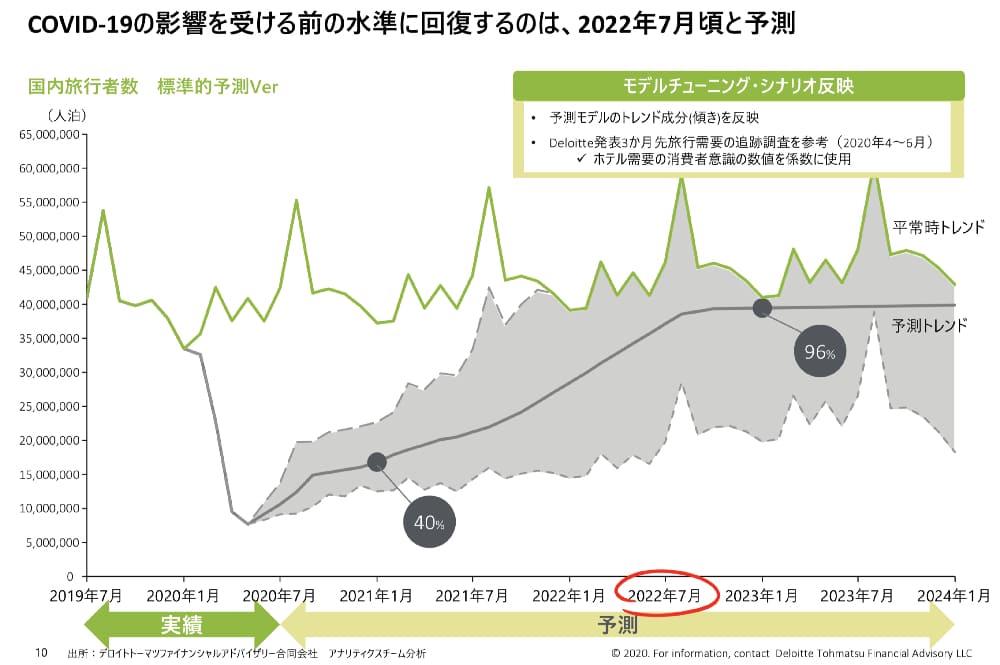

根拠は大手会計事務所「デロイトトーマツ」が公開している国内旅行者数予測と、JR東日本のコスト削減計画です。

国内旅行需要は2022年7月に回復予想

鉄道利用客の回復予想として、デロイトトーマツが公開している国内旅行の需要予測を使用しました。

これによると、2022年7月にコロナ前の水準に回復し、以降横ばいが続くとされています。

もっとも、夏季休暇や年末年始などは一定の自粛が続くと見られ、JR東日本の売上としては85~90%の回復にとどまる見通しです。

コスト削減が利益に直結

売上回復が85~90%の水準となれば、収入と支出がほぼバランスするため、損失は出ませんが利益もありません。利益を出すにはコストを削減する必要があり、コロナ後に向けた経営効率改善が純利益に直結することになるでしょう。

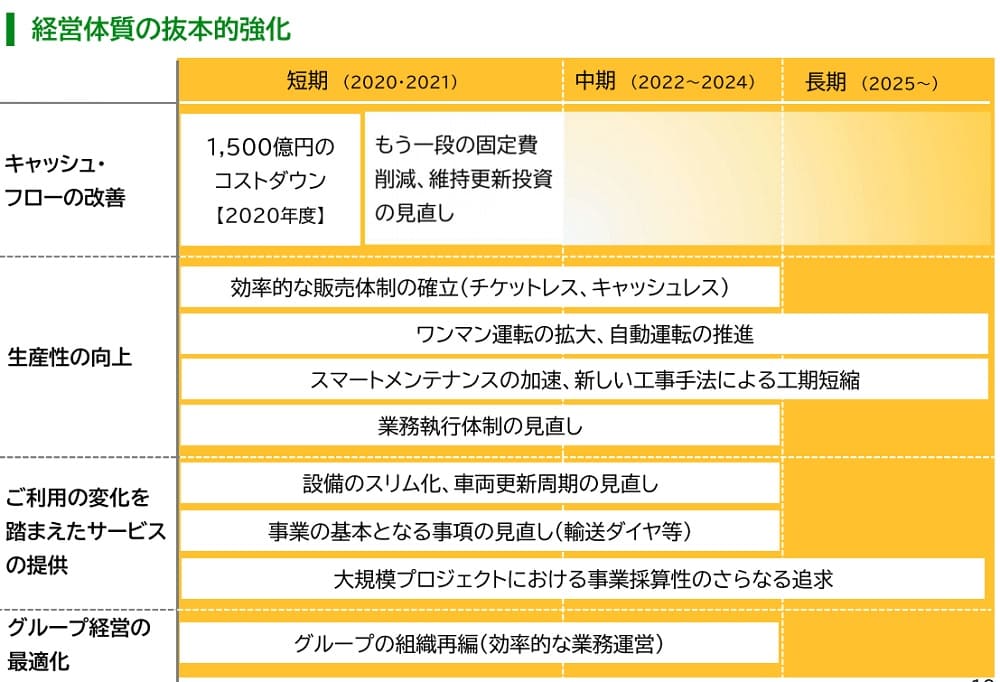

経営体質の強化策として次の方針が示されています。

2021年3月までに1,500億円、2021年末までにはさらなる固定費削減が予定され、短期的には1,500億円+αのコスト削減が実現します。

生産性の向上など、効果発現までに時間を要する施策は、2022年以降に業績寄与する見通しです。

上の画像にはありませんが、需要が戻らない場合は運賃値上げも検討されています。運賃については法律の壁があるものの、値上げが実現すれば業績へのインパクトは大きいでしょう。

純利益1,500億円で、予想株価7,000円を算出

以上から、2022年度の純利益としては、2020年度のコスト削減分(投資抑制を除く)である1,500億円を予想しました。

利用客の戻りが想定以下となる場合や、2021年度のコスト削減が期待以下となるリスクがありますので、リスクを考慮した悲観的予想が妥当だと考えています。

純利益1,500億円をベースに理論株価を算出した結果は次の通りです。

理論株価=ROE(5.4%)÷株主資本コスト(5.7%)×1株あたり純資産(7,409円)=7,019円

予想株価としてはキリ良く7,000円としました。

平常時の株価10,000円に対して30%ディスカントですので、妥当な株価予想ではないでしょうか。

2025年度の理論株価「14,000円」

中期経営計画の業績目標

コロナ後となる長期的な株価はどうなるでしょうか。

JR東日本は中期経営計画として「変革2027」を公開しており、この数値目標が参考になります。

「変革2027」から2025年度の業績目標をピックアップしました。

- 売上高 :3兆900億円

- 営業利益:4,500億円

- 純利益 :3,000億円(予想)

- 1株あたり純利益:794円

公式リリース:「変革 2027」の新たな数値目標の設定について

純利益3,000億円については、例年の決算資料を参考に算出しました。コスト削減効果を見込んでやや多めに見積もっています。

2025年度の業績目標は営業利益5,200億円が掲げられていましたが、新型コロナによる事業環境悪化を受け、2021年1月に下方修正されています。直近の経営状況が反映されているため、確度が高いと考えて良いでしょう。

2025年度業績目標から理論株価を算出

以上の業績目標が達成された場合の理論株価を算出しました。

1株あたりの純資産は、2022年度〜2025年度の利益予想を積算して算出しています。

理論株価=ROE(8.6%)÷株主資本コスト(5.7%)×1株あたり純資産(9,260円)=13,971円

本記事執筆時点の株価は7,434円ですので、ここから9割近く上昇するということになります。

とはいえ、平常時の株価(10,000〜11,000円)に対しては3割程度の上昇予想ですので、5年というスパンを考慮すれば妥当だと考えています。

業績が回復し、純資産が積み上がれば自然と株価も上昇していくでしょう。

JR東日本のアナリスト評価

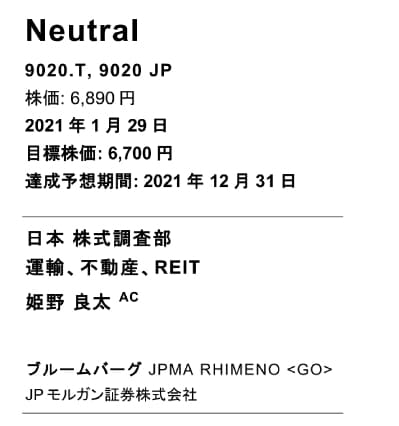

JPモルガンの目標株価は6,700円(2021年末)

証券大手JPモルガン・チェースはJR東日本の目標株価として6,700円を掲げています。

達成時期は2021年末。すなわち、2021年は業績悪化懸念から株価が低迷するという予想です。

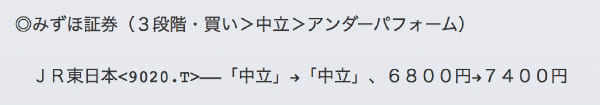

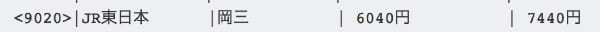

みずほ証券・岡三証券の目標株価は7,400円前後

JPモルガンの弱気予想に対し、国内勢のみずほ証券、岡三証券は強気です。

みずほ証券は7,400円、岡三証券は7,440円の目標株価を設定し、JPモルガンより10%ほど高い水準です。

※いずれもマネックス証券より引用

7,000円台も以前と比較すれば相当な割安水準ですので、業績回復に従って上方修正される期待があります。

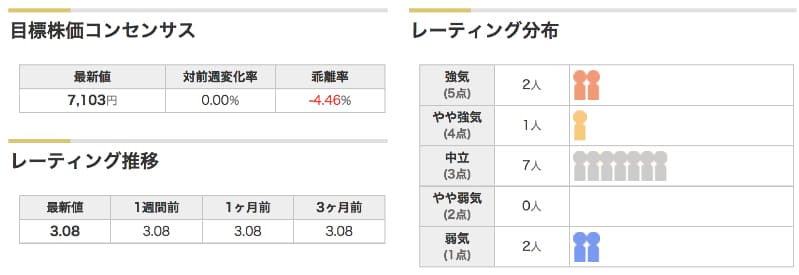

目標株価コンセンサスは7,103円

マネックス証券が公開している目標株価コンセンサスは7,103円です。

中立7人が最も多く、その他の予想も強気2人、やや強気1人、弱気2人と分散しています。

現時点では不透明感が強く、下手な予想は出せないというのが本音でしょう。

目標株価コンセンサスから考えると、7,000円台は必ずしも安いとは言えませんが、6,000円台は買い目線で良さそうです。

JR東日本の買い時は?

赤字解消が最大の買い時

JR東日本の最大のリスクと言えるのが、2年連続の通年赤字です。

2年連続は赤字が常態化していると見なされ、社債などの格付けが引き下げられます。そうなると、資金調達のハードルが上がり、十分な資金が集まらない、金利が高くなるといった悪材料が噴出します。

2021年3月期は赤字確定ですので、2022年3月期が非常に重要な年になるでしょう。

2021年4月末に予定されている決算発表で2022年3月期の業績予想が発表されます。黒字見通しが確認できれば、2年連続赤字の懸念が後退し、絶好の買いタイミングとなるでしょう。

業績予想が”未定”だと赤字転落の可能性が残りますので、むしろ売り材料になります。2021年4月末の決算発表は非常に重要なイベントです。

鉄道需要の回復

緊急事態宣言の解除やGoToトラベルの再開など、鉄道需要の回復につながるイベントが発生すれば株価が上昇基調になるでしょう。

イベント発生直後の初動で買い、その後の上昇トレンドを掴みにいくのが王道です。

需要回復が実現した頃には株価が上がってしまっていると予想されるため、タイミングを逃さずに買うのが重要ですね。

悪材料による株価下落タイミング

株はいつ悪材料が噴出するか分からないリスクがありますので、逆に悪材料が出てから買う「逆張り」は個人投資家に人気です。

JR東日本の鉄道事業では、日本中にインフラが張り巡らされており、自然災害などでいつでも損失が発生する可能性があります。

また、新型コロナ絡みでもいつ株価下落の悪材料が出ても不思議ではありません。

- ・自然災害によるインフラ被害、運休による収入減少

- ・テレワーク、オンライン会議浸透による恒常的な鉄道利用の減少

- ・事故、災害による費用の膨張

- ・新型コロナの影響継続による利用客減少

何かしらの悪材料が発生し、大きく下げたタイミングで買うことで、割安で投資することができます。

ただし、経営上カバーしうる悪材料かどうかを慎重に判断する必要はあるでしょう。

私は2回目の緊急事態宣言で大きく下げたタイミングで投資しました。上で計算したように理論株価を算出し、割安かどうかを判定すれば、悪材料が出ても自信を持って投資できます。

まとめ

国内屈指の大手企業、JR東日本について、予想株価の算出と買い時を考察しました。

インフラ系は景気悪化に強く、守りの投資先として”ディフェンシブ銘柄”などと呼ばれていますが、新型コロナでは流石に大きく株価を下げています。

とはいえ、いずれは新型コロナが収束し、鉄道利用が戻ることは容易に想定できます。長期投資を前提とすれば、株価が下がった今こそ投資を行い、値上がり益・配当益を獲得する絶好のチャンスとも言えるでしょう。