業績悪化で上場廃止の懸念が出ているレオパレス21(以下、レオパレス)ですが、ついに業績が黒字化浮上し、株価が急回復しています。

首尾よく上場を維持できれば株価は2~3倍が期待できるため、その可能性が株価に織り込まれ始めているようです。

ただし、上場廃止の懸念が消えたわけではありません。最悪の場合は株券の価値がゼロになることも念頭に置くべきでしょう。

果たして、レオパレスの株は買って良いのでしょうか。また、買うべき株価はいくらなのでしょうか。

本記事では、レオパレスの現状を確認した上で、上場廃止の可能性と今後の株価予想について考察していきます。

目次

連続赤字から黒字浮上したレオパレス

不良施工問題などで赤字転落

レオパレスは2018年に不良施工問題が明るみになって以降、3年間に渡って赤字が続いていました。

不良施工が発覚したのは1万3,000棟あまり。

その改修費用がかかったのはもちろん、レオパレスのブラックな経営体質が知れ渡り、ブランド価値を大きく毀損したことで収益力が大きく低下しました。

連続赤字で債務超過に転落

赤字のピークは2020年3月期でした。

この年は800億円もの巨額赤字を計上し、自己資本比率が27.7%→0.7%に急低下。

翌年は赤字額が縮小したものの、やはり237億円の赤字を計上。

自己資本比率はマイナスとなり債務超過に転落してしまいました。

4年ぶりの黒字回復

しかし、2022年3月期は明るい兆しが見えてきています。

2022年3月期の業績予想は18億円の黒字を見込み、4年ぶりの赤字脱出となりそうです。

次年度以降も利益回復が続けば、黒字幅拡大、債務超過解消とポジティブなニュースが続くことが期待できます。

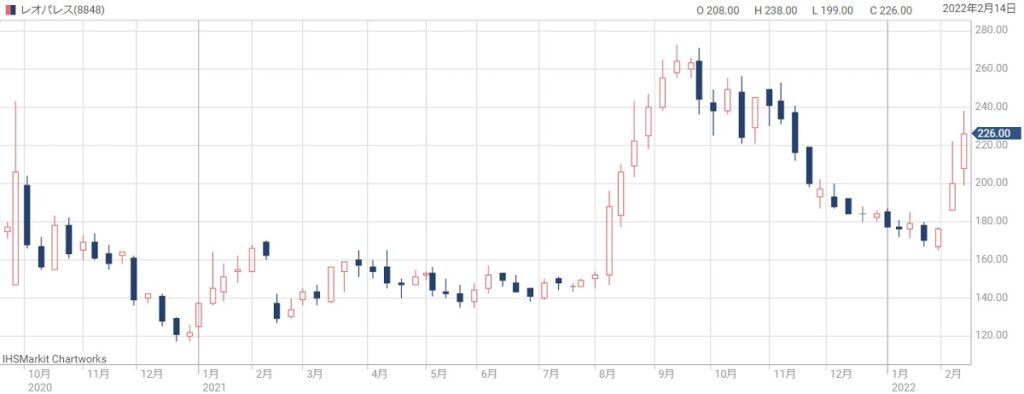

株価は節目の200円を突破

黒字化発表で急騰

黒字回復が発表されたのは2022年2月4日です。

それ以降は株価の急回復が続き、節目の200円を突破しています。

2021年10月頃は赤字縮小を材料として260円まで急騰しましたが、今回は黒字転換でなお220円台に止まっているため、まだまだ上昇余地がありそうです。

株価が上昇しにくい理由

もっとも、上値が重いのには理由があります。

レオパレスは債務超過状態ですので東証の上場廃止基準に抵触しています。

債務超過解消の期限は2023年3月末。それまでに解消できなければレオパレスは上場廃止です。

債務超過を解消する確かな見通しが立っていないため、株価が上がりにくいのです。

現在は”ギャンブル銘柄”

首尾よく債務超過を解消できれば株価は2倍以上に急騰するでしょう。

一方、解消できなければ上場廃止となり株券の価値はほぼゼロです。

また、債務超過の解消のために多額の増資を行えば、上場を維持したとしても株価の値上がりは期待できなくなります。

現在のレオパレスはギャンブル銘柄ですので、安定志向の投資家は手出し無用の銘柄だと言えます。

現在の株価は割安?割高?

予想PERは42倍

レオパレスの現在株価は割安なのか、あるいは割高なのか、どちらでしょうか。

業績に照らして確認してみましょう。

まず、2022年3月期に予想されているのは純利益18億円ですが、その場合の1株利益(EPS)は5.5円です。

一方、現在株価は224円です。

これらから、PER(株価収益率)は次のように計算されます。

PER=224円(現在株価)÷5.5円(EPS)=42倍

現時点では割高水準

PER42倍というのは一般的に割高水準です。

低成長の銘柄ならPER15倍程度、成長株であれば20〜30倍程度が目安となります。

42倍を超える銘柄も珍しくはありませんが、業績拡大が見込めないレオパレスの場合は割高だと言えるでしょう。

業績回復なら割安水準

ただし、レオパレスは業績回復の途上であることを考慮する必要があります。

レオパレス自身が計画している2023年3月期の業績を前提にPERを計算していみましょう。

2023年予想PER=224円(現在株価)÷45円(2023年3月期EPS)=5.0倍

予想PERは5.0倍と計算されました。

PER5.0倍は明らかに割安水準で、よほどのことが無い限り、株価が上昇してPERが是正される動きになります。

PER15倍まで上がるとしたら、株価はおよそ3倍に上昇することになるでしょう。

実質的には「まだ赤字」

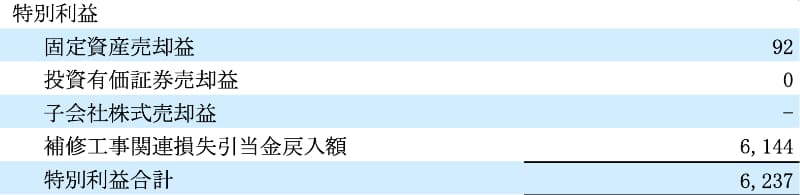

61億円の損失引当金戻入を計上

2022年3月期はギリギリ黒字という予想ですが、これには会計上のトリックが含まれています。

決算短信を見ると、特別利益の「補修工事関連損失引当金戻入額」という項目で、およそ61億円もの利益が計上されていることが分かります。

この項目は以前に損失計上した金額が戻ってきたものです。

2018年以降にマンションの不正建築が明らかになりましたが、それを是正するための工事費用を事前に計算し、損失として先に計上していました。

しかし、実際の工事費用が当初の見積もりほどかからなかったことで、浮いた金額が今期の利益として計上されたのです。

2021年3月期の純利益18億円は「実質赤字」

2022年3月期は18億円の黒字予想ですが、61億円の特別利益が含まれていることを踏まえると、実質的には赤字であることが分かります。

決算上は黒字だからといって油断はできません。

次年度は特別利益が剥落するため、今期ほどの業績改善は見込めないでしょう。

本当に黒字化するのはいつ?

レオパレスの計画では2023年3月期には完全に黒字化する見通しです。

業績改善の勢いからして黒字化の可能性は非常に高いでしょう。

あくまでレオパレスが発表している目標ですが、2023年3月期の純利益は135億円となる見通しです。

上場廃止の懸念も

上場廃止基準に抵触中

株価が上昇しているレオパレスですが、現時点では上場廃止基準に抵触していることを忘れてはなりません。

以下は東京証券取引所が定めている上場廃止基準の抜粋です。

その中の「債務超過」の項目で抵触しています。

| 項目 | 上場廃止基準(一部・二部) 概要 |

|---|---|

| 株主数 | 400人未満(猶予期間1年) |

| 流通株式数 | 2,000単位未満(猶予期間1年) |

| 流通株式時価総額 | 5億円未満(猶予期間1年) |

| 流通株式比率 | 5%未満(所定の書面を提出する場合を除く)(猶予期間なし) |

| 時価総額 | 10億円未満である場合において、9か月(所定の書面を3か月以内に提出しない場合は3か月)以内に10億円以上とならないとき又は上場株式数に2を乗じて得た数値未満である場合において、3か月以内に当該数値以上とならないとき |

| 債務超過 | 債務超過の状態となった場合において、1年以内に債務超過の状態でなくならなかったとき(原則として連結貸借対照表による) ※以下のいずれかに該当する場合を除く 審査対象事業年度の末日以前3か月間の平均時価総額が1,000億円以上の場合(改善に向けた計画を適切に開示しているものに限る。)法的整理、私的整理、地域経済活性化支援機構の再生支援により債務超過でなくなることを計画している場合 |

2023年3月までに債務超過解消が必須

債務超過に陥ってからの猶予期間は2年間(※)となっています。

レオパレスの債務超過が確定したのは2021年3月末でした。

したがって、2023年3月末が債務超過を解消しなければいけないタイムリミットです。

※ 新型コロナの影響により債務超過となった場合に限り、上場廃止までの猶予期間が1年から2年に延長されました。

上場廃止になった場合

上場廃止が決定すると株価は基本的に1円に向かって下落していきます。

ただし、上場廃止後も株主としての権利が残る場合があります。

レオパレスが上場廃止となっても、事業は継続する可能性が高く、株主として一定の権利が残る可能性もゼロではありません。

そのため、株の最低価格である1年まで下がることはなく、数円〜数十円で取引を終えることになるでしょう。

ただし、取引はできなくなるため、個人投資家としては全損も同然です。

上場廃止リスクはどの程度?

では、上場廃止のリスクはどの程度あるのでしょうか。

2022年3月末での債務超過額は120億円になると予想されています。

120億円というのは業績悪化前の純利益(148億円)よりも低いので、業績がしっかり回復すれば、2023年3月末に解消できる可能性はあります。

しかし、今年度はギリギリ黒字、実質的には赤字という状態です。

次年度に急に以前の業績まで回復できるかは不透明と言わざるを得ないでしょう。

したがって、レオパレスの上場廃止リスクは相当高いと考えられます。

| | |

今後の業績予想

2022年3月期は4年ぶりの黒字

改めて、今後の業績予想を確認しましょう。

まず、直近に予定されている2022年3月期通期決算は黒字浮上となる見通しです。

純利益は18億円、1株利益換算で5.5円です。

上でも解説した通り、これには61億円の特別利益が含まれているため、本業では赤字というのが実際のところです。

| 項目 | 2022年3月期 業績予想 |

|---|---|

| 売上高 | 3,994億円 |

| 営業利益 | 26億円 |

| 純利益 | 18億円 |

2023年3月期は黒字拡大の見込み

2023年3月期は黒字幅が拡大し、+135億円の純利益となる見通しです。

業績悪化前の2018年3月期が+148億円の黒字でした。

つまり、2023年3月期はほぼ業績悪化前の水準まで回復するということになります。

ただし、これはあくまでレオパレス自身が発表している業績見通しです。

前提が甘い可能性もあるため、達成確度についてはなんとも言えません。

新型コロナ収束でさらなる業績回復へ

レオパレスの業績は新型コロナによって下方修正を受けています。

今後、新型コロナが収束してけば、レオパレスの業績には追い風となるでしょう。

2023年3月期もレオパレスの見通し以上の着地となる可能性もあります。

新型コロナが収束に向かい、2024年3月期、2025年3月期と業績が回復していくというのがメインシナリオです。

2023年までの株価予想

見通し通りなら、高確率で株価400円回復

2023年までの株価予想は、楽観予想、悲観予想で両極端となります。

まずは楽観予想から考えていきましょう。

楽観的に考えれば、2023年3月期はレオパレスの見通しの通り純利益135億円に回復し、債務超過も無事解消できることになります。

純利益135億円ならEPSは41円です。

PER10倍としても株価は410円となり、節目の400円を突破することができるでしょう。

債務超過継続なら上場廃止=株価0円

悲観予想では上場廃止という結末を迎えることになります。

2022年3月期は債務超過になる見通しで、2023年3月期も債務超過が継続すれば、東証の基準に引っかかり上場廃止です。

株式の価値は実質ゼロ円となります。

増資して債務超過を解消した場合

決算の黒字額だけでは債務超過が解消できなかった場合、増資による資本増強が考えられます。

増資で債務超過分を資金調達すれば上場廃止を免れることが可能です。

しかし、増資は既存株主にとって悪材料です。

仮に120億円分を増資しようとした場合、20%以上の希薄化が予想されます。

希薄化の比率だけ株価が下落するのが一般的な値動きです。

したがって、債務超過を解消できたとしても期待したほどの株価上昇とはならないかもしれません。

上で考えた株価400円というのは、純利益135億円かつ希薄化なしを前提にしました。しかし、増資を行った場合は純利益がそれよりも少なく、かつ希薄化するという2重のマイナス補正が必要となるでしょう。

まとめ

上場廃止の危機にあるレオパレスについて、上場廃止の可能性と今後の株価予想について考察しました。

上場廃止の可能性はそれほど高くはないものの、上場維持を前提に株価を見通していると足下をすくわれかねません。

買うタイミングを見極めた上で少額投資を心がけるべき銘柄だと思われます。

うまく業績回復が実現すれば大きな利益が期待できる銘柄だけに、いつ何株買うべきか判断が難しいというのが正直なところですね。

一応、増資などによっても切り抜けることが可能です。あえて確率で言えば、上場廃止の可能性は30〜40%程度でしょうか。