多くの企業の権利確定日となっている3月末が終わりました。

私は配当メインで投資しているため、保有資産のうち1,000万円以上が3月末・9月末に権利確定を迎えます。

本記事では、私が3月末に権利確定した全銘柄を実名で紹介したいと思います。

投資の参考にして頂けると嬉しいです。

3月末に「配当」「株主優待」を獲得した全銘柄

私が3月末に配当・優待の権利を獲得した全銘柄を一覧で紹介します。

| 銘柄 | 持株数 | 配当額(1株配当×株数) | 優待額 |

|---|---|---|---|

| エムスリー | 200株 | 3200円 | – |

| エーザイ | 100株 | 8000円 | – |

| ソニーグループ | 100株 | 3500円 | – |

| 三井物産 | 100株 | 6000円 | – |

| 住友商事 | 200株 | 13000円 | – |

| 東日本旅客鉄道 | 100株 | 5000円 | 2千円相当 |

| KDDI | 100株 | 6500円 | 3千円相当 |

| 富士フイルムHD | 100株 | 5500円 | 2千円相当 |

| ひろぎんHD | 200株 | 2400円 | 千円相当 |

| 三井住友FG | 100株 | 10500円 | – |

| みずほFG | 100株 | 4000円 | – |

| オリックス | 200株 | 7800円 | 1万円相当 |

| SOMPOHD | 100株 | 10500円 | – |

| 武田薬品工業 | 100株 | 9000円 | – |

| ENEOS | 400株 | 4400円 | – |

| 日本郵政 | 100株 | 5000円 | – |

| パナソニック | 100株 | 1500円 | – |

| ゆうちょ銀行 | 500株 | 23500円 | 3千円相当 |

| 伊藤忠商事 | 100株 | 6300円 | – |

| 丸紅 | 200株 | 6500円 | – |

| 三菱UFJFG | 200株 | 2900円 | – |

| 三井住友トラストHD | 100株 | 9000円 | – |

| NTT | 100株 | 6000円 | – |

| ソフトバンク | 200株 | 8600円 | – |

| 合計 | – | 16万8,600円 | 2万1,000円 |

3月末に権利確定したのは全24銘柄、時価にして1,018万2,850円分です。

配当総額は16万8,600円で、優待総額は2万1,000円でした。

下期の総合利回りは1.86%となりました。

ちなみに、株式の現物は合計1,500万円ほど保有しています。

買ってよかった5銘柄

① ゆうちょ銀行(7182)

ゆうちょ銀行は利回り5%超えの優良銘柄です。

2022年3月期から株主優待を新設し、500株の保有で3,000円分のカタログギフトをもらうことができます。

ゆうちょ銀行の500株は50万円ほどです。比較的買いやすい価格帯かと思います。

金利上昇によって業績改善が見込める銘柄ですので、米国初の政策金利上昇が株価の追い風になると期待しています。

- 配当利回り4.77%、優待利回り0.61%で、総合利回りは5.38%と高水準

- 500株以上(およそ50万円)の保有で株主優待の対象になる

- 金利上昇による業績改善が見込める

② ソフトバンク(9434)

ソフトバンクは国内随一の高配当銘柄として有名ですね。

国内キャリア第3位の企業として安定した業績が魅力です。

また、PayPayをはじめとした決済領域や、5G通信、AI関連など、今後急成長が期待されている領域を手がけています。

内需株なのでウクライナ関連の影響を受けにくいというメリットもあります。

- 配当利回り6.02%と国内株随一の高配当

- 通信事業の安定した業績に加え、決済領域(PayPay)や5G、AIなど期待材料も豊富

- 内需株なのでウクライナ危機の影響を受けにくい

③ 住友商事(8053)

原油・金属などの価格が上昇するインフレが始まっていますが、住友商事などの総合商社は資源の権益を持っているため、業績の追い風になります。

2020年度の大幅な赤字転落から一転、2021年度は過去最高業績を見込みます。

好業績を背景に配当を70円→110円に大幅増配し、株価上昇でも配当利回り5%超えです。

- 2020年度は赤字転落に陥ったものの、2021年度は過去最高業績を達成見込み

- 資源価格高騰が追い風となる銘柄

- 配当を70円→110円に大幅増配して利回り5%超え

④ KDDI(9433)

KDDIは優待銘柄として不動の地位を確立していますね。

以前までは総合利回り5%超えの銘柄でしたが、最近は株価が上昇し、利回りは3%後半まで低下しています。

それでも、安定した業績・増配続きの配当・選択肢豊富な株主優待は魅力です。

内需株なのでウクライナ関連の影響を受けにくいのも投資する上でプラスです。

- 配当利回り3.12%、優待利回り0.75%で、総合利回り3.87%。

- 株主優待が個人投資家から不動の人気。5年保有で3,000円相当→5,000円相当にグレードアップ。

- 内需株なのでウクライナ危機の影響を受けにくい

⑤ オリックス(8591)

オリックスはKDDIと同じく優待銘柄として人気です。

利回りは高く、配当+優待の総合利回りは5%を超えています。

夫婦で100株ずつ保有しているので2人分の優待を獲得しました。

一時は業績悪化が懸念されていましたが、想定ほど悪化することなく、2022年3月期には過去最高水準の利益水準まで回復する見込みです。

- 配当利回り3.19%、優待利回り2.04%で、総合利回り5.23%。

- 100株の投資で5,000円相当のカタログギフトに加え、水族館、レンタカーなどの割引権がもらえる鉄板の優待銘柄。

- コロナ禍で業績は一時落ち込んだが、2022年3月期は過去最高水準まで回復見込み。

買って失敗した銘柄

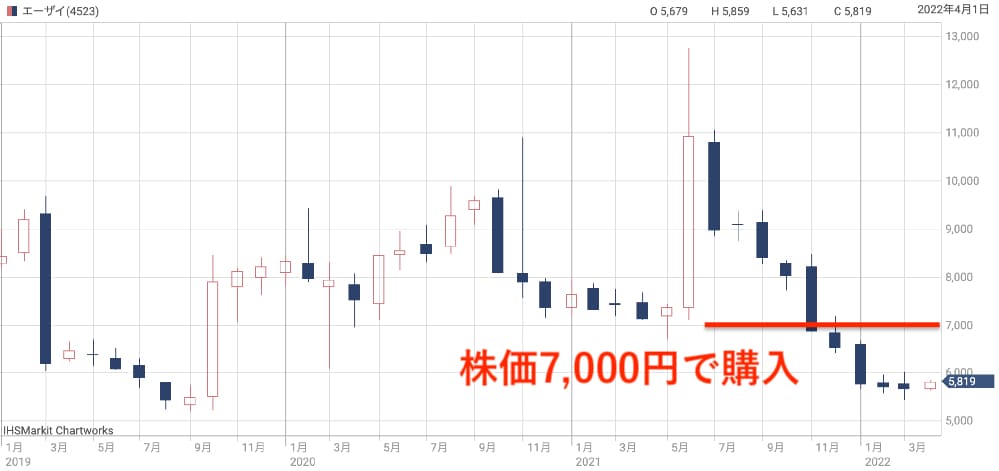

① エーザイ(4523)

認知症治療薬が承認されたことで急騰しましたが、想定ほど利用が広がらず、株価は承認前の株価よりさらに下落しています。

私は株価7,000円で買いましたが6,000円を割り込む展開となってしまいました。

しかし、次の認知症治療薬であるレカネマブが次の期待材料として控えています。

再上昇を期待して我慢して保有している状況です。

② エムスリー(2413)

エムスリーは医療情報サービスを手掛けるソニーグループの子会社です。

新型コロナによって利用医療機関が急拡大し、株価も急騰した経緯があります。

感染者減少にしたがって株価も下落しましたが、5,000円あたりが下落目処だと判断し、さらに深押しした株価4,600円で買いを入れていました。

現在株価は4,400円台で、それほど損はしていませんが、利回りは低いので機会損失になってしまいました。

③ ソニーグループ(6758)

エムスリーに投資していたため、親会社であるソニーグループは避けるべきだったというのが反省点です。

損益は若干プラスではあるものの、100万円以上が1銘柄に拘束されているのは痛いところ。

1単元100万円超えの銘柄は身の丈に合っていなかったかもしれません。

元々は短期で撤退するつもりでしたが、業績期待が大きいこと、電気自動車という大きな材料があることから、長期に切り替えて保有を続けます。

株価上昇を期待している銘柄

① 富士フイルムHD(4901)

富士フイルムはフイルム事業で培った技術で多角化に成功し、日本を代表する企業に成長しました。

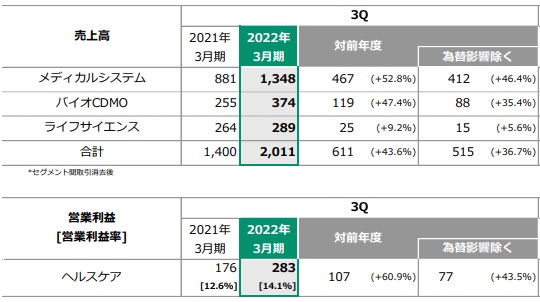

近年はヘルスケア事業が著しく成長しています。

2022年3月期3Qでの成長率は、売上高が+43.6%、営業利益が+60.9%でした。

成長期待から目標株価コンセンサスは10,000円を超えており、大きな株価上昇が狙える銘柄です。

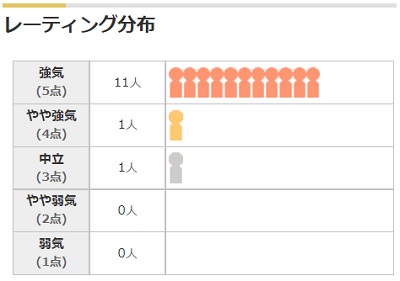

富士フイルムをカバーしているアナリスト13名のうち、11名が強気予想というのも心強いですね。

② SOMPOHD(8630)

SOMPOホールディングスは国内トップクラスの保険企業です。

海外が大幅に伸びる見込みであることに加え、大きなM&Aの可能性もあり、株価上昇余地は大きいと考えています。

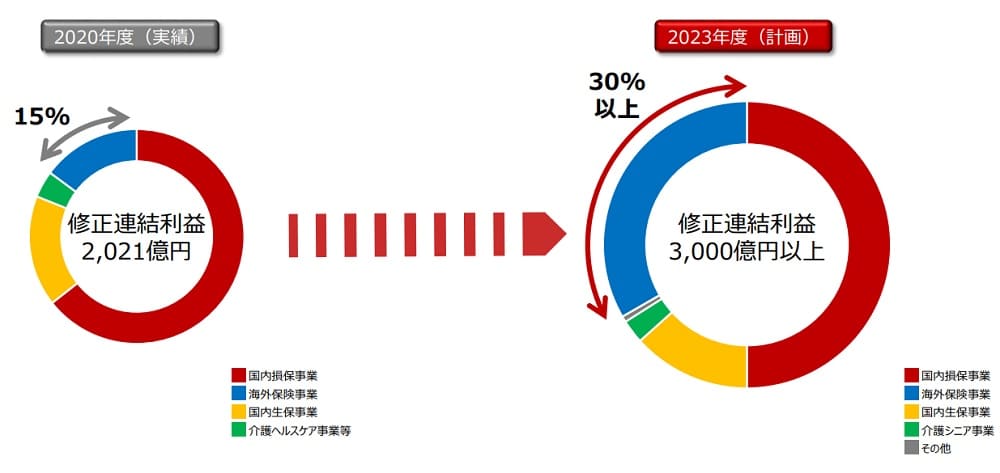

2023年度には利益3,000億円以上と、2020年度から1.5倍程度に拡大することが期待されます。

配当利回りも4%程度と高配当の部類です。

③ ソニーグループ(6758)

ソニーはゲーム事業が利益の柱ですが、今後も順調な伸びが期待されています。

目標株価コンセンサスの最新値は16,605円で、現在株価(12,730円、3月末時点)との乖離が大きく、株価上昇余地は十分です。

カバーしているアナリスト15名中12名が強気というのも心強いですね。

④ 東日本旅客鉄道(9020)

コロナ前は10,000円前後だったJR東日本ですが、現在は7,000円前後で低迷しています。

破綻の可能性は小さく、いずれは株価が戻るという期待で購入に踏み切りました。

黒字転換すれば株価8,000円くらいは目指せるでしょう。

コロナ後でも一時は8,000円を回復していたことからも、再度8,000円を超える可能性は十分期待できます。

⑤ 三井住友フィナンシャルグループ(8316)

高配当&株価上昇の両方が目指せる銘柄として注目しています。

配当利回りは5.38%で、業績的に株価5,000円のポテンシャルを秘めています。

NISA口座で既に100株保有していますが、株価が4,000円を大きく割り込むようなら、値上がり狙いでもう100株買い増したいところです。

銀行銘柄は金利上昇の恩恵もありますね。

| | |

まとめ

私が3月末に権利を獲得した全銘柄をご紹介しました。

配当・業績ともに悪くない銘柄を選んでいますので、総じて値上がり益を獲得しつつ、3%台後半の総合利回りを獲得しています。

今回紹介した銘柄はどれも長期保有が前提ですので、銘柄選びの参考になれば嬉しいです。